Schwellenländer-Unternehmensanleihen: Zinsdifferenzen sind gegenüber etablierten Märkten attraktiv

Schwellenländer-Unternehmensanleihen sind ein Segment des Anleihenmarktes, das momentan sehr schnell wächst. So hat sich das Volumen des Marktes für in Hartwährungen (also in US-Dollar, Euro, britischen Pfund und schweizerischen Franken) denominierte Schwellenländeranleihen seit 2010 verdoppelt und liegt mittlerweile bei über 1,3 Bio. US-Dollar. Damit ist dieser Markt genauso groß wie der US-Markt für Hochzinsanleihen. Einschließlich auf lokale Währungen lautender Anleihen dürfte sich der Wert des Marktsegments Schwellenländer-Unternehmensanleihen nach Schätzungen der Bank für internationalen Zahlungsausgleich per Ende 2013 auf fast 4 Bio. US-Dollar belaufen haben.

Die nachfolgende Grafik zeigt die jüngste Entwicklung der Zinsdifferenzen von in Hartwährungen denominierten Schwellenländer- und US-Unternehmensanleihen. Obwohl die Spread-Prämie von Schwellenländerpapieren im Vergleich zu deren US-Pendants inzwischen einen etwas teureren Eindruck macht als noch im vergangenen März oder April, ist sie nach wie vor attraktiv. Schließlich liegt das durchschnittliche Aufgeld für Papiere mit Investmentstatus seit Dezember bei lediglich +100 BP, während es bei Hochzins-Unternehmensanleihen im Durchschnitt rund +215 BP beträgt.

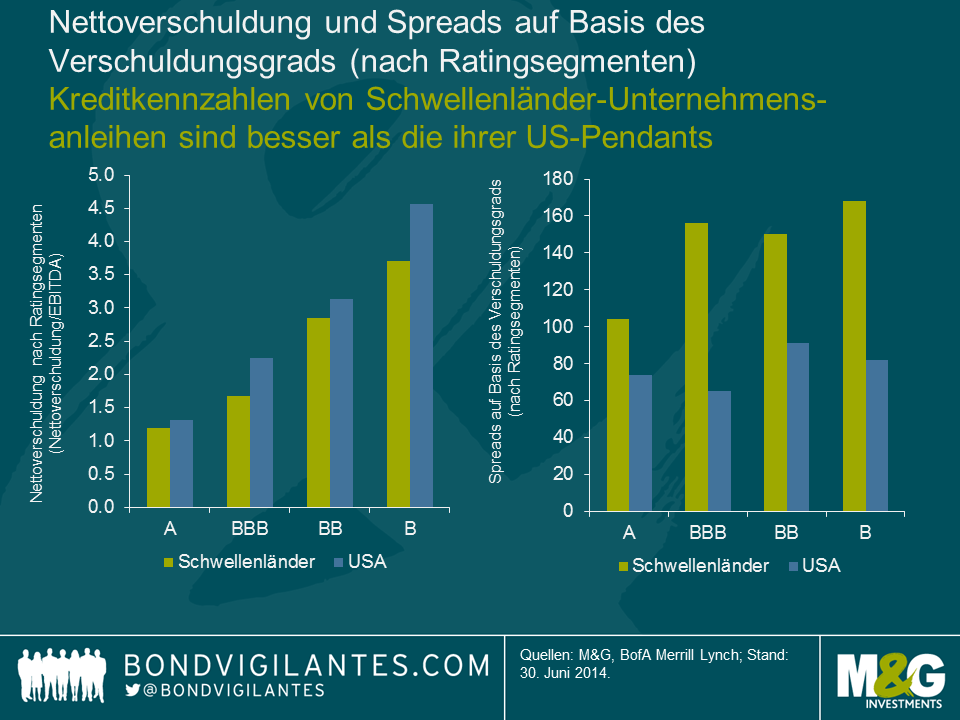

Zweifellos gehen die höheren Zinsdifferenzen an den Schwellenländermärkten mit im Vergleich zu den etablierten Märkten höheren Risiken einher. Aus der nachfolgenden Grafik geht jedoch hervor, dass die Kreditkennzahlen von Schwellenländer-Unternehmensanleihen tendenziell besser sind als die von US-Papieren aus vergleichbaren Bonitätssegmenten. Parallel dazu bieten Schwellenländerpapiere wesentlich höhere Spreads als Anleihen aus den Industriestaaten. Der Grund dafür sind die zusätzlichen Risiken, mit denen Schwellenländer-Unternehmensanleihen gegenüber Papieren aus den Industrienationen behaftet sind. Beispiele dafür sind beispielsweise das politische oder das länderspezifische Risiko.

Ein Researchprozess nach dem Bottom Up-Prinzip ist für die Einzeltitelselektion an den Schwellenländermärkten von größter Bedeutung. Gleichzeitig sollten Anleger nicht nur die jeweiligen Finanzberichte, sondern auch das Branchenrisiko, die Corporate Governance, die Offenlegung von finanziellen Kennzahlen, das Bedingungswerk sowie die Erwartungen hinsichtlich der Erholungswerte berücksichtigen. Ein Top Down-Ansatz ist allerdings ebenfalls ganz entscheidend, weil Risiken wie das Währungsrisiko, das Inflationsrisiko sowie das politische Risiko ebenfalls beträchtliche Auswirkungen auf die Fundamentaldaten einer Unternehmensanleihe haben können. Alle diese Risiken – seien sie nun unternehmensspezifischer Natur oder aber auf das jeweilige Land bezogen – spiegeln sich in den Bonitätsratings theoretisch bereits wider. Aus diesem Grund schreiben die Ratingagenturen Emittenten von Schwellenländeranleihen vermutlich eine geringere Bonitätsqualität zu als ihren US-Pendants mit vergleichbaren Kreditkennzahlen.

Die entscheidende Frage ist, ob das Spread-Aufgeld von Schwellenländer-Unternehmensanleihen im Vergleich zu Papieren aus den Industriestaaten auch unter Berücksichtigung der zusätzlichen Risiken, mit denen diese Anlageinstrumente behaftet sind, nach wie vor attraktiv ist. Die nachfolgende Grafik zeigt, dass Schwellenländeranleihen mit ähnlichen Bonitätsratings durchweg höhere Zinsdifferenzen aufweisen als ihre Pendants aus den USA und Europa. Somit werden Anleger also nicht nur für das Kreditrisiko entschädigt, sondern erhalten auch noch eine Prämie, weil sie sich an den Schwellenländermärkten engagieren. Warum aber ist das so?

Man könnte etwa anführen, dass die Ratings von Schwellenländeranleihen keine Aussagekraft besitzen, weil die Ratingagenturen die volkswirtschaftlichen Risiken womöglich unterschätzen. Neben der Anfälligkeit der Emittenten für das Währungsrisiko zählen dazu vor allem ungünstige gesetzliche Vorgaben, die in einigen Ländern, in denen bisher nur sehr wenige Zahlungsausfälle aufgetreten sind, im Falle einer Insolvenz für ausländische Anleiheninvestoren gelten. Im Segment der eingestuften Schwellenländeranleihen gibt es durchaus „Rating-Fehleinschätzungen“ (das gilt übrigens auch für die etablierten Märkte), so dass Anleger nicht einfach blind auf diese Ratings vertrauen sollten. Allerdings sind die Ratingagenturen bei der Einstufung von Schwellenländer-Unternehmensanleihen in der Vergangenheit sehr konservativ vorgegangen. Deshalb scheinen diese Ratings mit Blick auf das gesamte Spektrum von Schwellenländer-Unternehmensanleihen vergleichsweise zuverlässiger geworden zu sein.

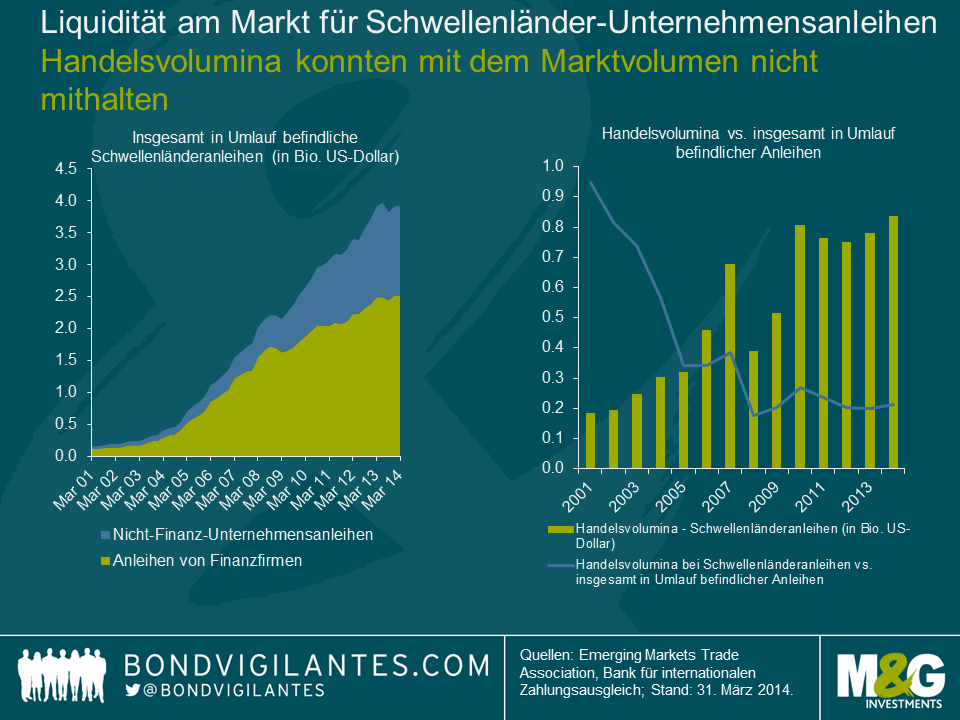

Eine zutreffendere Antwort auf die Frage, warum die Spreads von Schwellenländeranleihen gegenüber ihren Pendants aus den Industrienationen ein hohes risikobereinigtes Aufgeld bieten, ist meiner Meinung nach das Liquiditätsrisiko dieses Marktes. Denn (i) wird dieser Faktor von den Ratingagenturen nicht berücksichtigt, und (ii) sind Schwellenländer-Unternehmensanleihen nicht so liquide wie Papiere aus den etablierten Volkswirtschaften. Zwar sind natürlich grundsätzlich alle Märkte einem Illiquiditätsrisiko ausgesetzt, aber Papiere aus den Schwellenländermärkten reagieren auf das Liquiditätsrisiko vergleichsweise sensitiver. Die Gründe dafür sind die im Durchschnitt geringeren Emissionsvolumina sowie der Umstand, dass ausländische Investoren – die in der Regel nicht so hartnäckig an einer einmal getroffenen Investitionsentscheidung festhalten wie inländische Anleger – in schwankungsintensiven Marktphasen dazu neigen, das Risiko ihrer Engagements zu verringern. Die Liquidität an den Schwellenländermärkten war auch ein wichtiges Thema auf der jährlichen Sitzung des IWF, die im Oktober 2014 in Washington D.C. stattgefunden hat (zu Claudias Blog-Beitrag). Schließlich haben aufsichtsrechtliche Reformen im Finanzsektor dazu geführt, dass die Liquidität am Markt gesunken ist. Damit aber wurde an den Märkten für Schwellenländeranleihen eine Quelle der Instabilität geschaffen. Die nachfolgenden Grafiken liefern eindeutige Belege dafür, dass die Liquidität an den Märkten für Schwellenländer-Unternehmensanleihen nachgegeben hat. Denn im Vergleich zu den bereits in Umlauf befindlichen Schwellenländer-Unternehmensanleihen sind die Handelsvolumina bei diesen Papieren zuletzt wesentlich langsamer angestiegen. Der „Beendigungs-Koller“ aus dem letzten Jahr (der auch als „Taper Tantrum“ bezeichnet wird) war für die geringere Liquidität am Markt für Schwellenländer-Unternehmensanleihen ebenfalls symptomatisch. Allerdings hatten dazu auch ein ausgereiztes Bewertungsniveau sowie hohe, nicht nachhaltige Mittelzuflüsse seitens ausländischer Investoren beigetragen, die in den 12 Monaten bis Ende Mai 2013 in diese Anlageklasse geströmt waren.

Obwohl es aus diesem Grund entscheidend ist, sich die verschlechterte Liquiditätslage an den Schwellenländermärkten vor Augen zu führen, ist das Liquiditätsrisiko trotzdem nicht der einzige Grund für das attraktive risikobereinigte Spread-Aufgeld, das Schwellenländer-Unternehmensanleihen gegenüber ihren Pendants aus den Industrienationen bieten. So basiert diese Spread-Prämie meiner Einschätzung nach auch auf dem Umstand, dass sich die Anleger nur ungern an Märkten engagieren, mit denen sie nicht vertraut sind. Die Menschen fürchten sich nämlich vor dem Unbekannten, und bei Anleiheninvestments führt das Unbekannte zu Risiken und damit zu höheren Zinsdifferenzen. Einen Beleg für ein solches Verhalten seitens der Anleger könnte die Tatsache liefern, dass ausländische Investoren jedes Mal, wenn neue in Hartwährungen denominierte Anleihen emittiert werden, tendenziell höhere Preisaufschläge fordern als etwa lokale Investoren, obgleich die letzt genannte Gruppe in höherem Maße auf die entsprechende Währung ausgerichtet und sowohl mit dem operativen Umfeld als auch mit dem Länderrisiko am entsprechenden Markt vertrauter sein dürfte. Obwohl sich die Liquiditätslage an den Schwellenländermärkten also zuletzt eingetrübt hat, wird man dort im Gegensatz zu den Industrienationen dafür immer noch großzügig entlohnt.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden