Entweder sind inflationsgebundene Gilts mit längeren Laufzeiten sehr anfällig – oder die britische Wirtschaft ist es

Hätte man Anfang 2014 eine Liste erstellt, welche Anlageklassen sich im kommenden Jahr weltweit wohl am besten entwickeln würden, hätten inflationsgebundene britische Staatsanleihen auf dieser Liste vermutlich nicht ganz oben gestanden. Und noch unwahrscheinlicher wäre gewesen, dass man in Hartwährungen denominierte argentinische Staatsanleihen auf den zweiten Platz gesetzt hätte, zumal 2014 ja von einem Zahlungsausfall Argentiniens die Rede war.

Angesichts des überraschenden Plus von 19,9 Prozent, das inflationsgebundene Gilts* in diesem Jahr vorgelegt haben, könnte man annehmen, dass Großbritannien eine Art Inflationsproblem hat. Tatsächlich ist aber so ziemlich genau das Gegenteil der Fall. Im letzten Jahr kletterte der britische Verbraucherpreis-Index (CPI) zwar um 2 Prozent nach oben und erreichte damit die Zielvorgabe der Bank of England, doch die Zahlen, die am Donnerstag veröffentlicht wurden, belegen, dass die Inflation der Verbraucherweise im Jahreszeitraum bis November 2014 lediglich 1,0 Prozent betragen hat. Gleichzeitig sind auch die längerfristigen Erwartungen des Marktes für die implizite Inflation gesunken. Schaut man sich die Breakeven-Inflationsrate mit Sicht auf 10 Jahre an, so spiegelt sich in den Kursen am britischen Anleihenmarkt auf Basis des Einzelhandelspreis-Index (RPI) eine durchschnittliche Teuerung für das nächste Jahrzehnt von rund 2,6 Prozent wider. Zu Beginn dieses Jahres lag der RPI (die gleichzeitig als Basis für inflationsgebundene Anleihen herangezogen wird) noch bei über 3,1 Prozent. Geht man davon aus, dass die Differenz zwischen RPI und CPI laut einer Schätzung der Bank of England (siehe Seite 34) auf lange Sicht bei 1,3 Prozent liegt, dann entspricht dies in den nächsten 10 Jahren einer durchschnittlichen Inflation der Verbraucherpreise von etwa 1,3 Prozent – eine Zahl, die 0,7 Prozent unter dem Inflationsziel der Bank of England von 2,0 Prozent liegt.

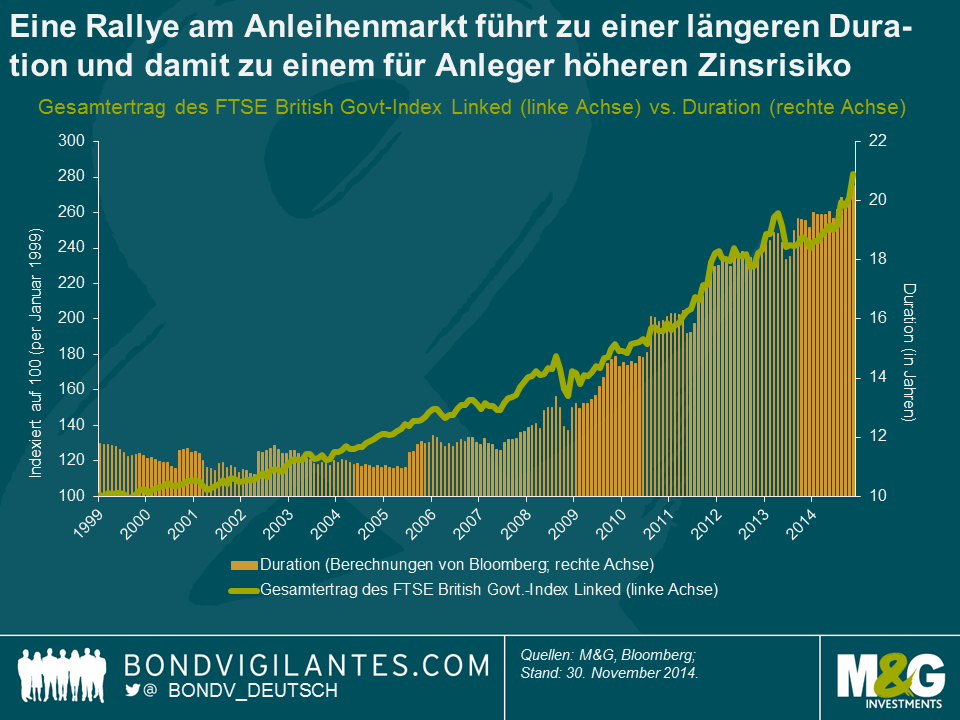

Der Hauptgrund für die phänomenalen Erträge am Markt für inflationsgebundene Gilts besteht darin, dass diese Anlageklasse inzwischen eine außerordentlich lange Duration aufweist, weil die Renditen von Staatsanleihen deutlich zurückgegangen sind. Schließlich handelt es sich bei der Duration ja um den Sensitivitätsmesser für den Kurs einer Anleihe im Hinblick auf Veränderungen des Zinsniveaus. Im Wesentlichen ist dies der Grund dafür, dass Fonds für inflationsgebundene Gilts ähnlich wie konventionelle Fonds für britische Staatsanleihen mit hohem Beta tendieren.

Der dramatische Anstieg der Duration am Markt für inflationsgebundene Gilts hat zwei Ursachen. Aus der nachfolgenden Grafik geht zwar hervor, dass diese Duration aufgrund der Rallye am Markt immer länger geworden ist, im Wesentlichen ist die längere Duration aber auch der Auslöser für diese Marktrallye. Im Verlauf einer ausgeprägten Hausse an den Anleihenmärkten (wie der, die der Markt für inflationsgebundene Papiere etwa 20 Jahre lang verzeichnet hat) entwickeln sich Anleihen mit längeren Laufzeiten dank ihrer längeren Duration auch tendenziell überdurchschnittlich. Deshalb haben lang laufende Anleihen auch einen immer größeren Anteil an einem marktgewichteten Index, so dass die Duration des Index insgesamt ansteigt, wenn gleichzeitig auch der Markt nach oben klettert. Deshalb könnte man sich letztlich in der ziemlich unangenehmen Situation wiederfinden, in der eine Rallye am Markt dazu führt, dass das Zinsrisiko (die Duration) einer Anlageklasse ebenfalls ansteigt, weil die potenziellen Erträge angesichts von Renditen, die bei etwa 0 Prozent liegen, sinken (inflationsgebundenen Anleihen ist ferner eigen, dass die Renditen einer Nullzinspolitik zwar trotzen können – und dies zuletzt auch bereits getan haben – doch ohne einen Anstieg der Inflationserwartungen werden die realen Renditen dieser Papiere per definitionem zurückgehen, sobald die nominalen Renditen die Marke von 0 Prozent erreicht haben).

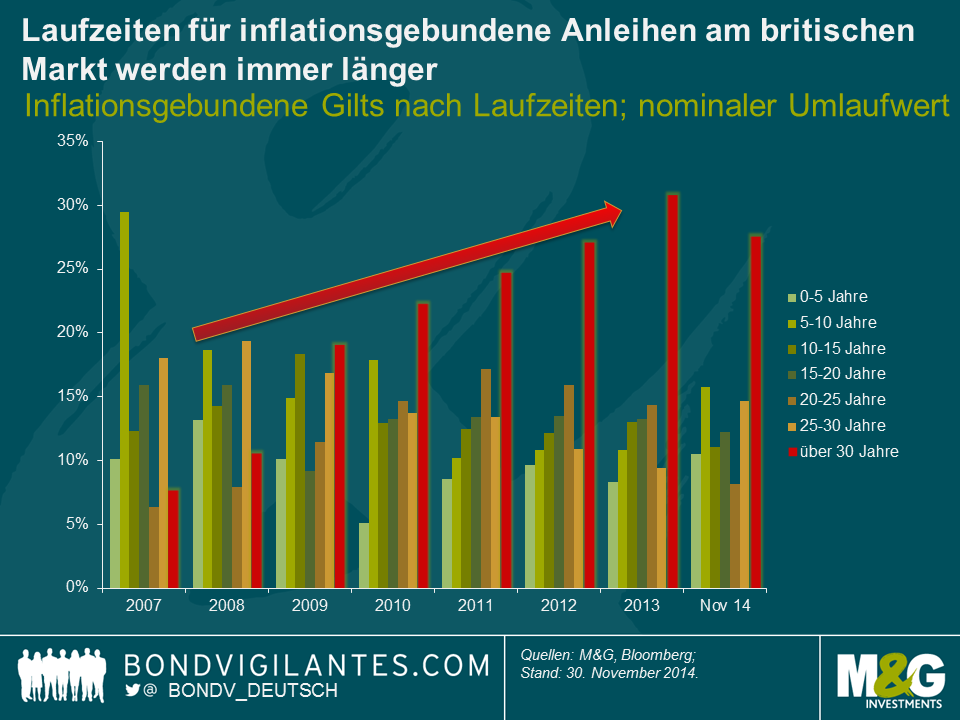

Der zweite Grund, weshalb die Veränderung der Duration bei inflationsgebundenen Gilts besonders ausgeprägt ausfiel, ist das schiere Volumen an Emissionen lang und extrem lang laufender inflationsgebundener Gilts. Das britische Debt Management Office hat verständlicherweise versucht, die unstillbare Nachfrage seitens inländischer Pensionsfonds und anderen Institutionen nach lang laufenden Inflationsabsicherungen zu befriedigen. Die nachfolgende Grafik zeigt, wie sich der Markt für inflationsgebundene Gilts auf Basis der Laufzeiten entwickelt hat. Dabei wird der nominale Wert der umlaufenden Anleihen berücksichtigt. Es ist bemerkenswert, dass sich das Segment mit Laufzeiten von über 30 Jahren seit 2007 mehr als verdreifacht hat.

Momentan wird die inflationsgebundene britische Staatsanleihe mit der längsten Laufzeit 2068 fällig und weist eine Duration von 52 Jahren auf. Die reale Rendite dieser Anleihe lag zu Beginn dieses Jahres bei +0,04 Prozent und ist bis zum Ende des gestrigen Handelstages auf -0,73 Prozent zurückgegangen. Damit hat sie gerechnet seit Jahresbeginn einen reinen Kursertrag (d.h. ohne Zinsen) von +48,7 Prozent erzielt. Wer hat übrigens noch mal behauptet, dass Anleihen langweilig sind?

Reale Renditen lang laufender Papiere auf einem derart negativen Niveau sind beunruhigend. Womöglich ist der Markt komplett fehlbewertet, und uns steht erneut eine Ära positiver realer Renditen bevor. In einem solchen Fall würden die Anleger heftige Verluste erleiden (denn falls die reale Rendite der inflationsgebundenen Anleihe bis 2068 von -0,73 wieder auf +1 Prozent ansteigen würde, würde der Anleihenkurs auch wieder um nahezu 60 Prozent fallen).

Falls die Fundamentaldaten am Markt für inflationsgebundene Gilts aber korrekt berücksichtigt werden, ergibt sich daraus im Hinblick auf das langfristige Wachstumspotenzial Großbritanniens ein außerordentlich düsteres Bild. Zweifellos basieren die Anleihenmärkte auf der Voraussetzung einer lang anhaltenden Stagnation (mehr dazu finden Sie hier). Wie wir bereits in einem früheren Blog-Beitrag erläutert haben (siehe erste Grafik hier), besteht zwischen dem nominalen BIP-Wachstum Großbritanniens und den langfristigen nominalen Renditen britischer Staatsanleihen eine durchaus enge Korrelation. Inflationsgebundene Gilts gibt es zwar erst seit Anfang der 1980er Jahre, doch aus der obigen Beobachtung lässt sich folgern, dass es auch eine vergleichsweise enge Korrelation zwischen dem realen BIP-Wachstum Großbritanniens und den langfristigen realen Renditen geben sollte. Die Renditen inflationsgebundener Gilts mit langen Laufzeiten liegen derzeit zwar bei -0,7 Prozent, doch diese fußen auf dem RPI und nicht auf dem CPI. Deshalb muss die oben genannte 1,3-prozentige Differenz zwischen dem RPI und dem CPI also noch mit eingerechnet werden. Dann erst erhält man auf Basis des CPI eine reale Rendite von rund +0,6 Prozent.

Falls der Anleihenmarkt also richtig liegt und Großbritannien ein langfristiges Wachstumspotenzial von lediglich +0,6 Prozent pro Jahr aufweist, dann dürften die Erfahrungen, die Japan in den letzten zwei Jahrzehnten gemacht hat, demgegenüber noch vergleichsweise gut sein.

* Der FTSE UK Index Linked All Stocks-Index hat bis gestern in britischen Pfund gerechnet 19,9 Prozent zugelegt, während der etwa gängigere FTSE UK Index Linked Over 5 year-Index ein Plus von 22,5 Prozent aufwies.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden