Die Liegegebühr – eine Geschichte über Gold, Geld und Söldner

In der Vergangenheit habe ich mich mit dem Konzept von Gold als Investmentform schwergetan. Falls Sie zu Anlagezwecken Gold gekauft haben, möchten Sie es ja auch vermutlich auch irgendwo sicher verwahren und versichern. Allerdings sollten Anleger, die auf Gold setzen, auch berücksichtigen, dass es sie etwas kostet, nachts ruhig schlafen zu können. Tresore und entsprechende Versicherungen gibt es schließlich nicht umsonst. Diese Kosten können auch als negative Rendite oder als die „Liegegebühr“ von Gold betrachtet werden.

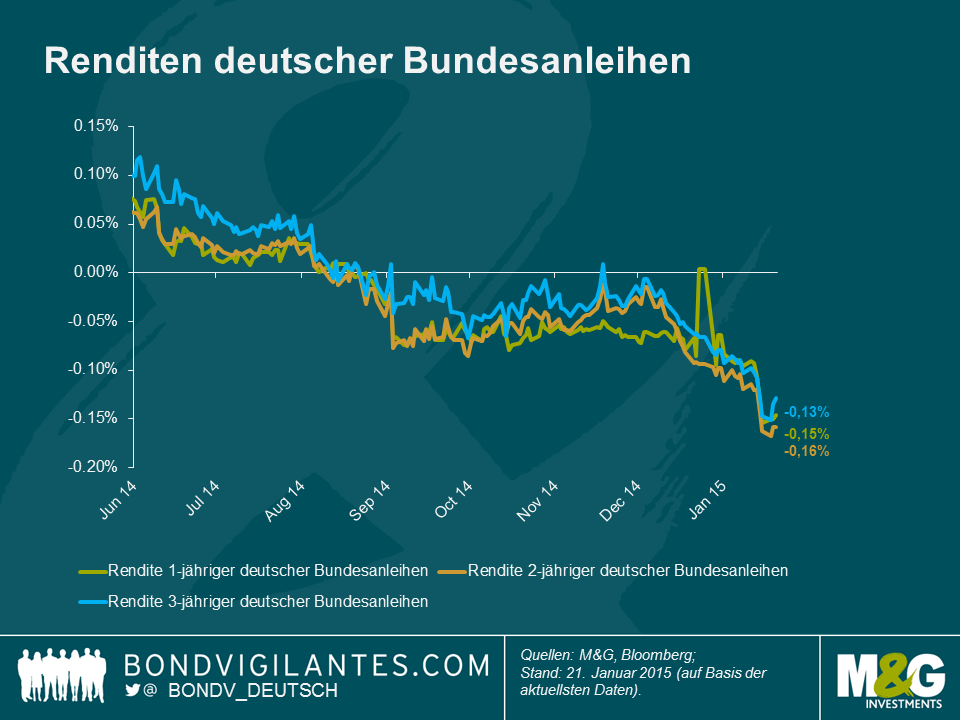

Rentenfondsmanagern waren Investments mit negativer Rendite stets ein Gräuel. Die Vergangenheitsform dieses Satzes ist durchaus einleuchtend. Schließlich müssen Anleiheninvestoren aktuell mit einem Umfeld fertigwerden, in dem einige Anleihen bereits seit einer Weile negative Renditen aufweisen. So werden beispielsweise Anleger am kurzen Ende der Zinskurve deutscher Bundesanleihen für das Vergnügen, diese Papiere zu besitzen, seit Sommer letzten Jahres quasi zur Kasse gebeten.

Daraufhin habe ich mich gefragt, wie weit die Anleihenrenditen noch ins Minus rutschen müssen, bevor Investments in Gold im Hinblick auf die Rendite einen preiswerten Eindruck machen. Im Rahmen einer Schnellsuche bei Google habe ich herausgefunden, dass sich die Kosten für die Lagerung und die Versicherung von bis zu 15 Barren Gold (die auf Basis des aktuellen Preises über 7,5 Mio. US-Dollar wert wären) auf etwa 12 Basispunkte (BP) pro Jahr belaufen. Wie Sie der Grafik entnehmen können, gibt es kostenmäßig momentan also keinen großen Unterschied zwischen Gold und kurz laufenden Anleihen.

Für traditionelle Anleihenanleger, die bestrebt sind, zumindest den nominalen Wert ihres Investments zu erhalten, ist Gold nicht gerade die verlässlichste Anlageform. Vielleicht ist ja das Halten liquider Mittel die Lösung. Da die Zinsen für Guthaben auf Bankkonten in Europa mittlerweile aber ebenfalls ins Minus drehen – welche Möglichkeiten bleiben konservativen Anlegern dann noch?

Nachdem ich noch ein bisschen gegoogelt hatte, fand ich heraus, was die Anmietung eines Bankschließfaches kostet und wie viel Platz ein Bündel Dollar-Scheine benötigt. Damit konnte ich dann die jährlichen Kosten für den Besitz einer Kiste Dollar berechnen. Die Höhe der negativen Renditen derart gelagerter Liquidität hängt größtenteils davon ab, wie viel man davon besitzt. Bei jener Bank, auf deren Schließfächer ich bei meiner Suche gestoßen war, würden Summen von bis zu 400.000 US-Dollar etwa 7 BP pro Jahr kosten, während sich die Kosten für Beträge von über 3 Mio. US-Dollar auf 3 BP pro Jahr belaufen würden.

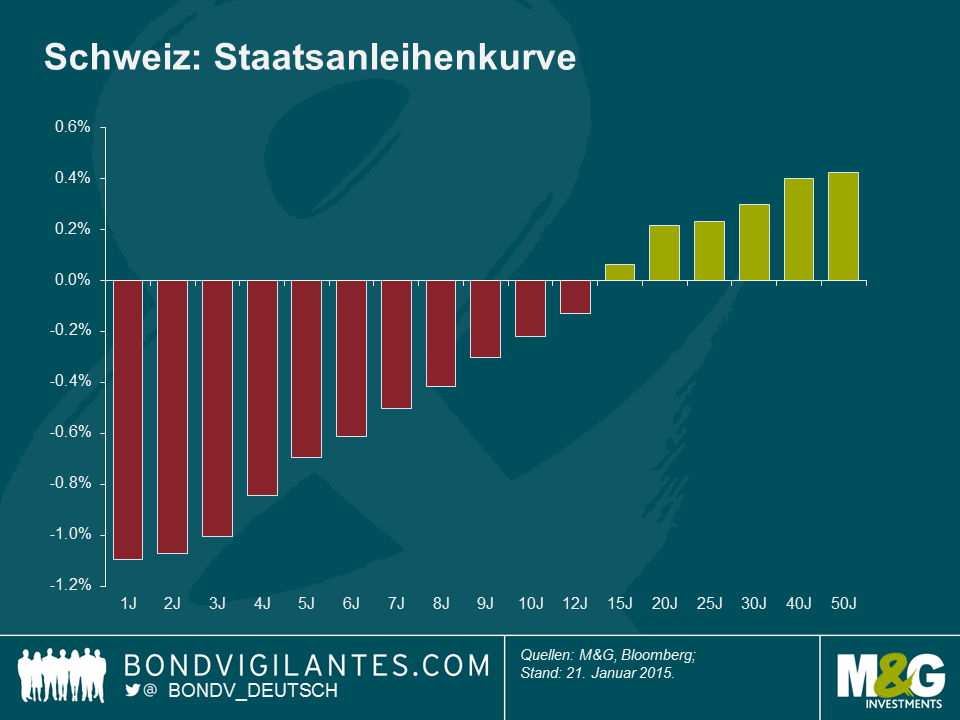

Es überrascht nicht, dass ich nicht der erste bin, der darüber nachdenkt, wie aus der Internetseite der Schweizerischen Nationalbank hervorgeht. Demnach sind 61 Prozent aller im Umlauf befindlichen Banknoten 1.000 Franken-Scheine! Die Nationalbank gelangte zu der Auffassung, dass „der hohe Anteil derart großvolumiger Stückelungen dafür spricht, dass Banknoten nicht nur als Zahlungsmittel, sondern auch als Wertanlage genutzt werden – und zwar in beträchtlichem Umfang“. In einer Volkswirtschaft, die eine Deflation verzeichnet und in der die meisten Staatsanleihen Renditen von unter 0 Prozent erzielen, scheint ein Schließfach, das pro Jahr nur ein paar Basispunkts kostet, ein solides Investment zu sein… und solange niemand beschließt, es zu stehlen, ist es das auch.

Leider konnte ich niemanden finden, der bereit war, ein Schließfach voll mit Devisen zu versichern. Falls Sie aber wirklich einen hohen Barbetrag sicher verwahren möchten, haben Sie natürlich immer auch die Möglichkeit, eine Festung zu errichten und ein paar Söldner zur Bewachung anzuwerben. An dieser Stelle wird das Ganze jetzt zwar ziemlich hypothetisch (ich hoffe, Sie sehen es mir nach, dass ich keine passenden Zitate herausgesucht habe, da ich gerade ziemlich viel zu tun habe), aber ich bin mir sicher, dass man dafür dann mehr als nur ein paar Basispunkte pro Jahr berappen müsste. Was auch immer eine solche Einrichtung kosten würde, dürfe das bestimmt die Untergrenze für eine negative Verzinsung sein. Ein komplettes Umschwenken auf elektronische Zahlungsmittel sowie das damit verbundene Ende der physischen Aufbewahrung könnten diese Grenze jedoch beseitigen (und damit auch viele kriminellen Aktivitäten und der Steuerhinterziehung ein Ende setzen).

Zurück zur Realität… Falls Mario Draghi tatsächlich – wie allgemein erwartet wird – im Laufe des Tages umfassende quantitative Lockerungsmaßnahmen ankündigen sollte, werden meiner Meinung nach noch mehr Vermögenswerte zukünftig negative Renditen aufweisen. Dies dürfte dann auch die Debatte über die unterschiedlichen Liegegebühren der einzelnen Anlageformen anheizen. In einer Welt negativer Staatsanleihenrenditen, Risikoscheu und Deflation ist Cash König.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden