Ist es jetzt an der Zeit, lang laufende US-Dollar-Unternehmensanleihen mit Investmentstatus zu kaufen?

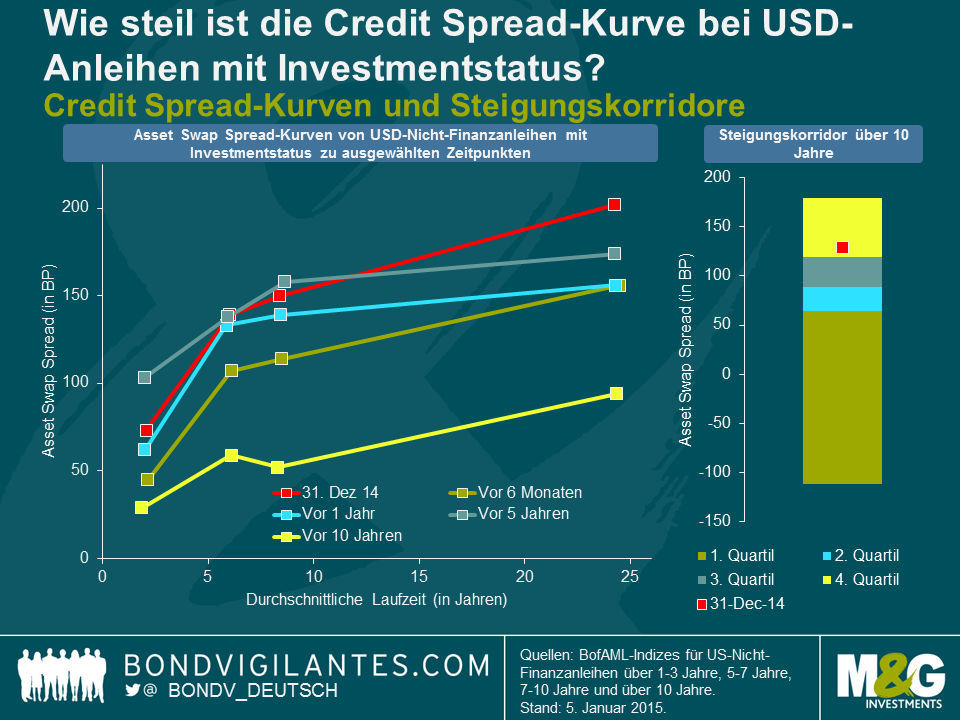

Die Zinskurven verlaufen in der Regel nach oben. Wie man vermutlich annehmen würde, müssten Anleger unter ansonsten identischen Voraussetzungen für langfristig vergebene Kredite also auch eine höhere Laufzeitenprämie für das Kreditrisiko erhalten als wenn sie ihr Geld lediglich kurzfristig verleihen würden. Die nachfolgende Grafik belegt jedoch, dass der Steigungsgrad der Zinskurven von auf US-Dollar lautenden Nicht-Finanzanleihen mit Investmentstatus im Jahr 2014 ziemlich extrem geworden ist. So ist die Differenz der Asset Swap Spreads zwischen Papieren mit einer durchschnittlichen Laufzeit von ca. 25 Jahren und einer durchschnittlichen Laufzeit von rund 2 Jahren – eine einfache Kennzahl für den Steigungsgrad der Zinskurve – auf 129 BP angestiegen. Dieser Wert liegt im obersten Quartil der Monatsergebnisse der letzten 10 Jahre. Im Gegensatz dazu weist die Zinskurve von Euro-Anleihen mit Investmentstatus 2014 keine so eindeutige Tendenz auf. Vielmehr haben wir es mit einem wahren Auf und Ab zwischen Werten im oberen 50er-Bereich und Zahlen im mittleren 60er-Bereich zu tun (bei Papieren mit durchschnittlichen Laufzeiten von rund 14 bis ca. 2 Jahren).

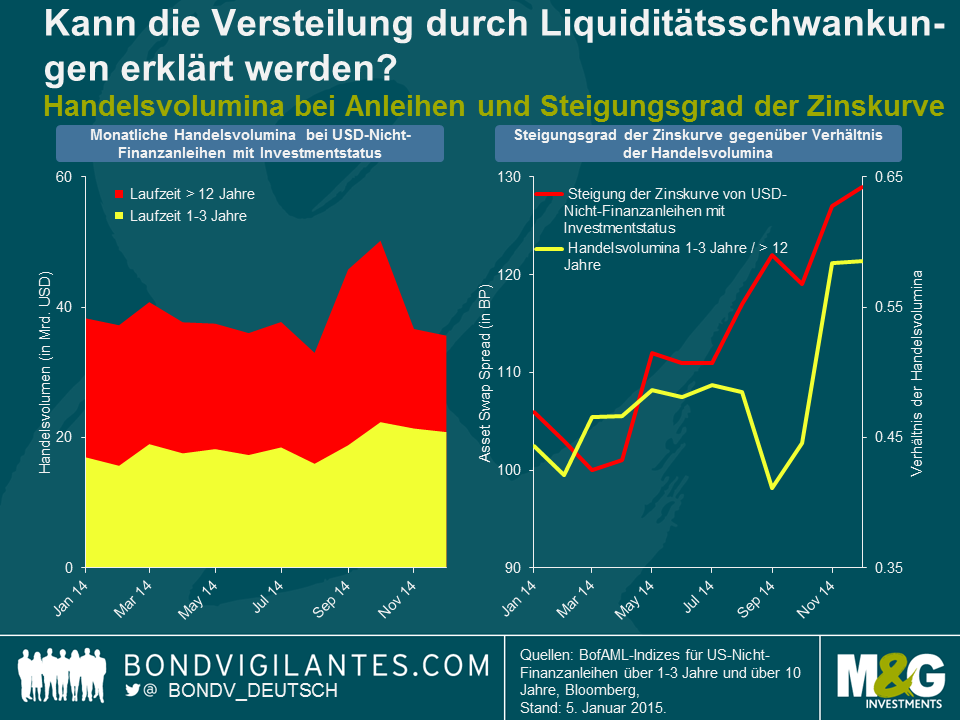

Weshalb aber ist die Credit Spread-Kurve von auf US-Dollar lautenden Unternehmensanleihen mit Investmentstatus derzeit so steil? Zunächst einmal haben wir uns in diesem Zusammenhang die Liquidität von in US-Dollar denominierten Nicht-Finanzanleihen mit Investmentstatus angesehen. Als Grundlage dafür haben wir die Marktdaten der Trade Reporting and Compliance Engine (TRACE) herangezogen. Wie aus der nachfolgenden Grafik hervorgeht, ist das Handelsvolumen bei Papieren mit kurzen Laufzeiten im Verhältnis zum Handelsvolumen lang laufender Anleihen im Verlauf des letzten Jahres angestiegen. Die Versteilung der Zinskurve ist deshalb womöglich auch darauf zurückführen, dass die Anleger sozusagen als Ausgleich für den Rückgang der Liquidität am langen Ende im Vergleich zum kurzen Ende der Zinskurve höhere Zinsdifferenzen zwischen lang und kurz laufenden Anleihen eingefordert haben. Natürlich können Liquiditätsaspekte aber nicht der einzige relevante Faktor gewesen sein. Zwischen August und Oktober beispielsweise tendierten der Versteilungsgrad der Zinskurve und das entsprechende Verhältnis der Handelsvolumina in entgegengesetzte Richtungen. Darüber hinaus berücksichtigt unsere auf den Handelsvolumina basierende Liquiditätskennzahl auch nicht, ob bei Anleihen eher Käufe oder aber eher Verkäufe vorherrschend sind. Aus diesem Grund hat eine höhere Liquidität nicht zwangsläufig auch engere Zinsdifferenzen zur Folge – und umgekehrt.

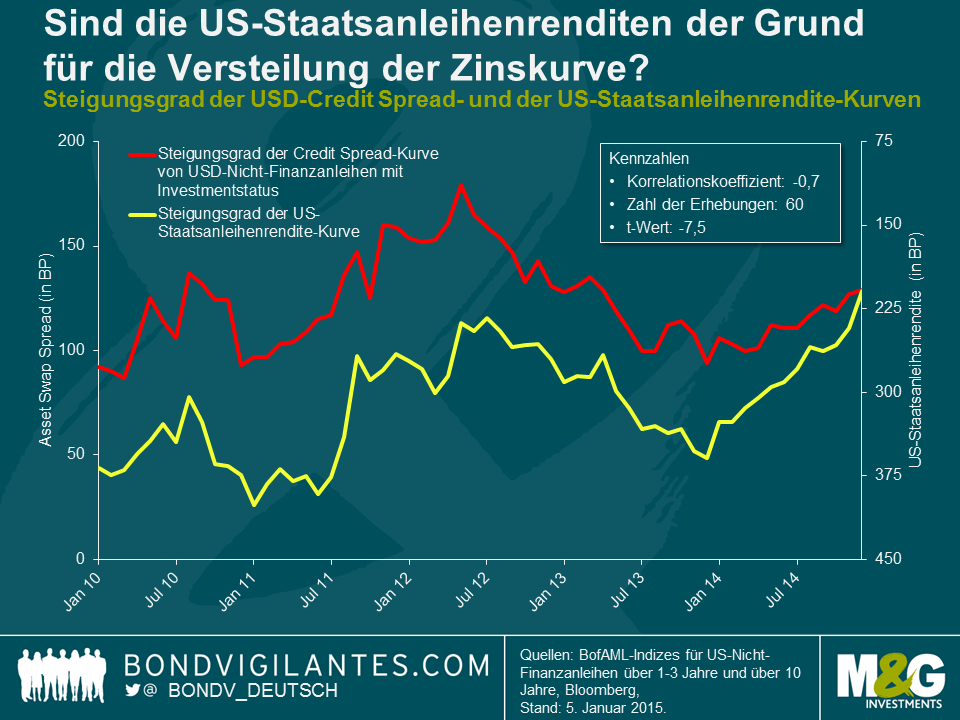

Es ist durchaus möglich, dass der Fokus von in US-Dollar-Anleihen engagierten Investoren auf den Faktor Rendite der Hauptgrund für die Versteilung der Credit Spread-Kurve gewesen ist. Die nachfolgende Grafik zeigt den Verlauf der Zinskurven-Steigung sowie – auf einer invertierten vertikalen Achse – den Steigungsgrad der US-Staatsanleihenrenditen-Kurve (die Differenz zwischen den Renditen von US-Staatsanleihen mit 30-jähriger Laufzeit und Papieren mit 2-jähriger Laufzeit) während der letzten fünf Jahre. Diese Kurven weisen eine bemerkenswert negative Korrelation (-0,7) zueinander auf, d.h. ein Abflachen der Renditekurve geht üblicherweise mit einer Versteilung der Zinskurve einher – und umgekehrt. Deshalb könnte die Versteilung der Zinskurve von auf US-Dollar lautenden Anleihen mit Investmentstatus im letzten Jahr tatsächlich im Wesentlichen darauf zurückzuführen gewesen sein, dass renditeorientierte Anleger für Engagements in lang laufenden Anleihen eine immer höhere Spread-Prämie verlangt haben, um damit eine Entschädigung für das immer niedrigere Renditeaufgeld bei US-Staatsanleihen zu erhalten, das von fast 330 BP aus dem Januar 2014 auf rund 210 BP per Ende letzten Jahres gesunken ist.

In Unternehmensanleihen investierte Anleger müssen den invertierten Zusammenhang zwischen dem Steigungsgrad der Zinskurve und dem Anstieg der US-Staatsanleihenrenditen-Kurve berücksichtigen. Einerseits kann man am langen Ende der Zinskurve von einem zusätzlichen Credit Spread von rund 130 BP profitieren. Andererseits aber ist die Zusatzrendite von 30-jährigen Papieren gegenüber US-Staatsanleihen mit 2-jähriger Laufzeit zuletzt deutlich gesunken. So beträgt die Differenz derzeit nur noch etwa 195 BP und ist damit so niedrig wie seit Januar 2009 nicht mehr. Sofern es Investoren aber möglich ist, sich ausschließlich im Hinblick auf das Kreditrisiko zu positionieren, indem sie beispielsweise ein Overlay aus US-Staatsanleihen-Futures nutzen, machen in US-Dollar denominierte Unternehmensanleihen mit Investmentstatus und langen Laufzeiten momentan einen durchaus attraktiven Eindruck. Die Frage ist nur die, ob die Versteilung der Credit Spread-Kurve anhalten wird oder eben nicht. Falls der Verlauf der US-Staatsanleihenrendite-Kurve aber tatsächlich der maßgebliche Einflussfaktor sein sollte, dann wird einiges davon abhängen, wie die Zinskurve auf mögliche (und auch allgemein erwartete) Zinsanhebungen der US-Notenbank im Jahr 2015 reagieren wird. Es überrascht nicht, dass Zinserhöhungen in der Vergangenheit üblicherweise mit einem Abflachen der US-Staatsanleihenrendite-Kurve einhergegangen sind. Vor diesem Hintergrund besteht deshalb durchaus die Möglichkeit, dass sich die Credit Spread-Kurve noch weiter versteilt. Allerdings hat die US-Staatsanleihenrendite-Kurve im Jahr 2014 bereits um etwa 120 BP (und im Januar 2015 noch um weitere rund 15 BP) nachgeben. Vermutlich werden die Auswirkungen schrittweiser Zinsanhebungen im Verlauf des Jahres 2015 also bereits jetzt zu einem großen Teil mit eingepreist.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden