Griechenland, die Währungs-Vigilanten und die „Expulso“-Lösung

Wir haben die Herausforderungen der Gemeinschaftswährung zwar bereits vor einer Weile erläutert, doch angesichts der schwierigen Entscheidungen, vor denen Griechenland momentan steht, werden die wirtschaftlichen Besorgnisse erneut durch die Frage bestimmt, ob die gemeinsame Währung für alle Mitgliedstaaten auch gleichermaßen geeignet ist.

Die Finanzkrise hat uns einiges gelehrt: Fiskalpolitik funktioniert, Geldpolitik funktioniert, strengere Regulierung für den Finanzsektor ist von Vorteil, Vertrauen ist entscheidend und Wechselkurse sind von besonderer Bedeutung.

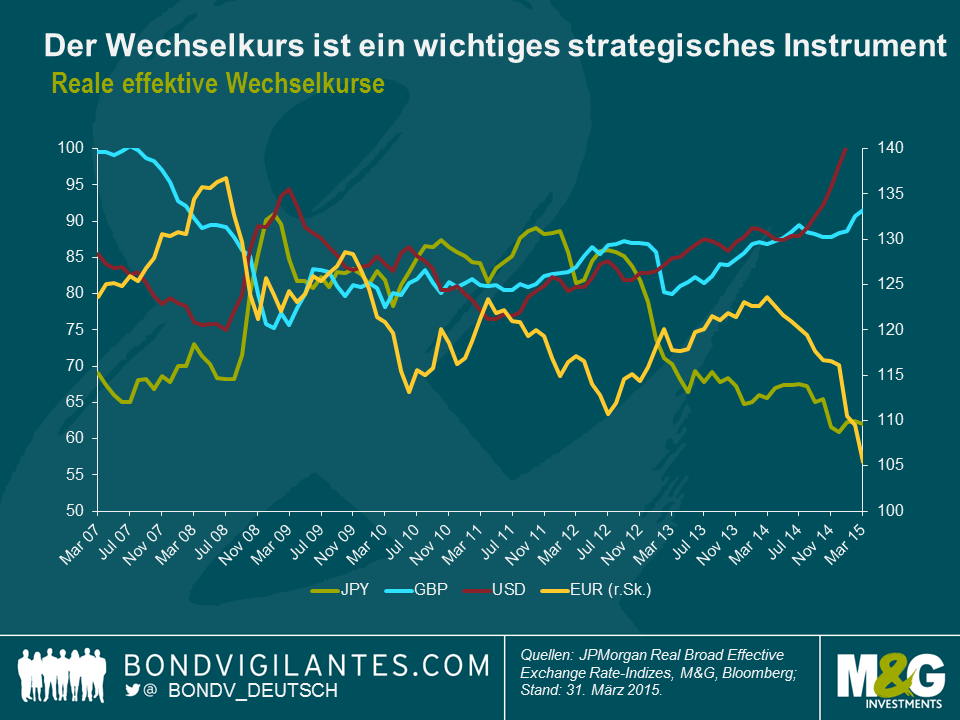

Während der Krise waren die Wechselkurse eines jener konjunkturellen Instrumente, die den entsprechenden Volkswirtschaften in der Regel zugute kamen. Beispiele dafür sind der Einbruch des britischen Pfund auf handelsgewichteter Basis im Jahr 2007, der Abwärtstrend des US-Dollar zwischen 2009 und 2011, die Abwertung des Yen seit 2013 sowie der jüngste Rückgang des Euro (siehe nachfolgende Grafik). Und im Mittelpunkt dieser Wechselkurstendenzen stehen die sogenannten „Währungs-Vigilanten“, auf die wir hier bereits im Jahr 2010 eingegangen sind.

Diese Schwankungen der externen Wechselkurse sind ein Musterbeispiel dafür, wie man die Arbeitskosten verbilligt und dadurch eine Konjunkturerholung fördert. Nun ist aber allgemein bekannt, dass ein solcher Mechanismus innerhalb der Eurozone aufgrund der dort bestehenden Währungsunion nicht existiert. Dabei sind die Wechselkurse für die Bewertung der Wirtschaftsleistung eines Landes meiner Meinung nach mittlerweile sogar noch wichtiger geworden – ein Aspekt, der für Griechenland momentan von besonders großer Bedeutung ist.

Die drei wichtigsten volkswirtschaftlichen Stellschrauben sind die Geldpolitik, die Fiskalpolitik und die Wechselkurse. Die Fiskalpolitik liegt nach wie vor in den Händen der politischen Entscheidungsträger und kann deshalb genutzt werden, um bei Bedarf einen starken Impuls zu setzen, der hinsichtlich der Wirtschaftsleistungen einzelner Staaten auch einen entscheidenden Unterschied ausmachen kann (obwohl dies in Europa lediglich in geringerem Maße möglich ist). Was die Geldpolitik betrifft, so wird in den bedeutenden G7-Ländern inzwischen im Grunde genommen eine Nullzinspolitik umgesetzt. Dies hat zur Folge, dass kurzfristigen Zinsen derzeit sehr eng miteinander korreliert sind. Wenn aber kein Spielraum für Zinssenkungen mehr besteht, um die Wirtschaftsleistung zu beeinflussen, sinkt auch die wirtschaftliche Flexibilität der einzelnen Staaten. Aus diesem Grund spielt der Wechselkurs mittlerweile eine noch größere Rolle als noch in der Vergangenheit.

Zwischen den größten Wirtschaftsblöcken funktioniert dieses Prinzip ja auch. Obwohl diese berühmte „unsichtbare Hand“ derzeit aber eigentlich dringender benötigt würde denn je, steht dieses Instrument innerhalb der Eurozone gar nicht zur Verfügung. Dies bedeutet, dass Griechenland eine wirtschaftliche Anpassungsstrategie ohne jeden fiskalischen, geldpolitischen oder wechselkurstechnischen Handlungsspielraum hinbekommen muss.

Aufgrund dieser Einschränkungen würde es mindestens eine Generation dauern, bis Griechenland seine Probleme mit Hilfe struktureller Reformen lösen könnte. Deshalb kann die kurzfristige Lösung für Griechenland nur darin bestehen, das Land entweder unmittelbar (in Form fiskalischer Transferleistungen) oder mittelbar (durch einen Zahlungsausfall Griechenlands) zu retten. Allerdings lässt sich dies angesichts der politischen Zwickmühle, in die eine solche Strategie viele Staaten bringen würde, wohl kaum umsetzen.

Griechenland hatte zwar schon früher mit Schwierigkeiten zu kämpfen, aber mittlerweile ist der Druck, eine Lösung für diese Probleme zu finden, noch angestiegen. Schließlich konzentrieren sich die oben genannten wirtschaftspolitischen Optionen zusehends auf den Wechselkurs-Aspekt. Gleichzeitig deutet das politische Umfeld in Griechenland darauf hin, dass die amtierende Regierung des Landes angesichts der tiefen Rezession dort durchaus bereit ist, auch radikale Maßnahmen umzusetzen. Die Fähigkeit Griechenlands, für seine eigenen Bürger zu sorgen, ist ebenso beeinträchtigt wie die berühmte Statue der Venus von Milo. Es wäre aber auch durchaus möglich, dass die Politiker erkennen, welch bedeutsames Instrument die „unsichtbare Hand“ der Wechselkurs-Strategie nach wie vor ist. Deshalb könnte eine frei gehandelte Drachme im Rahmen der sogenannten „Expulso“-Lösung (siehe auch unseren Blog-Beitrag von 2011) zwar schmerzhaft, aber die letztlich beste Alternative sein, um für die wirtschaftlichen Probleme, mit denen Griechenland fertig werden muss, auf wirtschaftlicher Ebene eine Lösung zu finden.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden