Fusionswahnsinn im Pharmasektor: (Drei) Glorreiche Halunken – der Gute, der Schlechte und der Hässliche

In unserem letzten Chicago-Video haben wir das Thema der aktuellen Fusions- & Akquisitionsaktivitäten (M&A) in Nordamerika angeschnitten, nachdem die Volumina hier die Höchstmarken von vor der Finanzkrise hinter sich gelassen haben. Die genaue Quantifizierung ist schwierig, doch liegt die Annahme nahe, dass die M&A-Welle in diesem Jahr eine der wichtigsten Antriebskräfte hinter der Ausweitung der Spreads von US-Unternehmensanleihen mit Investment Grade (IG) gewesen ist.

Zahlreiche IG-Unternehmen haben die niedrigen Zinsen genutzt und sich in kreditfinanzierten Übernahmen engagiert. Die Folge sind eine höhere Verschuldung und das Risiko einer Herabstufung im Rating. Die zur Finanzierung dieser Transaktionen begebenen Neuemissionen von Anleihen haben zusätzlich den Druck auf die Credit Spreads von ausstehenden Schuldverschreibungen erhöht.

Insbesondere die Unternehmen im Gesundheitssektor haben sich mit voller Kraft in die M&A-Hektik geworfen. Laut Reuters sollten die kumulativen Handelsvolumina im Gesundheitssektor in diesem Jahr 600 Mrd. USD übersteigen und den vorherigen Rekord von 390 Mrd. USD in 2014 in den Schatten stellen. Wir möchten an drei Fallstudien innerhalb des pharmazeutischen Sub-Sektors illustrieren, dass M&A-Aktivitäten die alle möglichen Ergebnisse liefern können – gute, schlechte und hässliche.

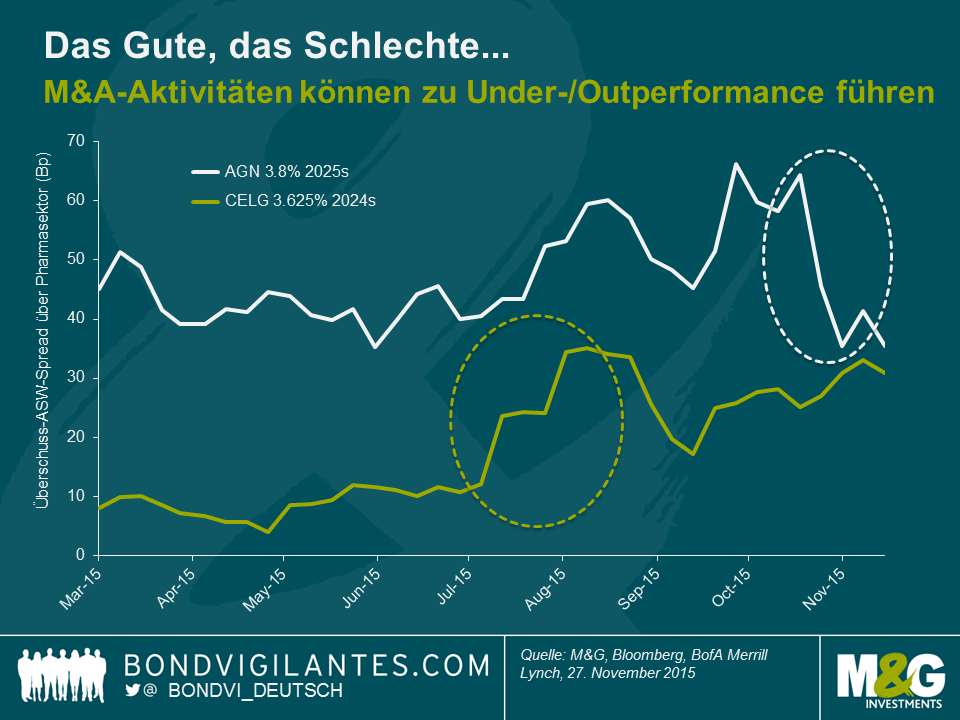

Fangen wir positiv an. IG-Anleiheninvestoren tendieren dazu, sich die Gewinne zu sichern, wenn sie Anleihen eines Unternehmens halten, das in einer freundlichen Übernahme von einem (deutlich) „besseren“ Unternehmen übernommen wird. Ein Beispiel ist Allergan Plc (AGN), das vor allem für die Herstellung von Botox bekannt ist. Das Unternehmen in seiner derzeitigen Form ist das Ergebnis einer langen Reihe an Fusionen. Die letzte erfolgte im März 2015, als Actavis Plc AGN Inc für rund 66 Mrd. USD erwarb. Das Finanzierungspaket beinhaltete eine der größten USD-Emission von Unternehmensanleihen aller Zeiten (21 Mrd. USD in mehreren Tranchen), inkl. AGN-Anleihen mit einem Kupon von 3,8% und einer Fälligkeit in 2025. Die Anleihen wurden mit einem höheren Asset Swap (ASW) begeben als der US IG Pharmaindex und verzeichneten in der Folge eine Underperformance gegenüber dem Sektordurchschnitt (siehe Chart unten). Als dann allerdings gegen Ende Oktober bekannt wurde, dass Pfizer und AGN freundliche Gespräche über eine mögliche Fusion aufgenommen haben, kam es zu einer aggressiven Verengung der Spreads. Der Wert der Transaktion wird auf 160 Mrd. USD geschätzt und würde den weltweit größten Arzneimittelhersteller produzieren. Das Geschäft ist noch nicht abgeschlossen, doch stehen die Chancen sehr gut, dass AGN mit einem BBB-Rating mit Pfizer, das ein Rating von AA/A+ hat, fusioniert. In anderen Worten ein aus Kreditperspektive positives Ereignis für AGN. In der Folge erzielten die AGN-Anleihen (Kupon 3,8%, Fälligkeit 2015) im letzten Monat eine Outperformance von 30 Basispunkten relativ zum Pharmaindex (in Bezug auf ASW Spreads).

Schnelle Erfolge wie diese sind bei M&A allerdings die Ausnahme. IG-Unternehmen (typischerweise gut etabliert und von einer bestimmten Größe) sind für gewöhnlich die Erwerber und nicht das Ziel einer Übernahme, was oftmals, zumindest auf kurze Sicht, negative Folgen für die Anleiheninhaber hat. Dies trifft auf Celgene (CELG) und Receptos zu. CELG hatte zum damaligen Zeitpunkt ein Rating von BBB+ und kaufte Receptos für mehr als 7 Mrd. USD, um sein Medikamentenportfolio im Bereich der Entzündungen und Immunologie zu stärken. Nach Bekanntgabe der Transaktion gegen Mitte Juli weiteten sich die ausstehenden USD-Anleihen von CELG relativ zum US-IG-Pharmaindex wie z.B. die CELG-Anleihe mit einem Kupon von 3,625% und Fälligkeit in 2014. In der ersten Jahreshälfte handelte der Spread-Aufschlag gegenüber dem Sektordurchschnitt um ca. 10 Bp und schnellte dann auf fast 25 Bp. Die Emission neuer USD-Anleihen zur Finanzierung der Transaktion gegen Ende Juli führte in Kombination mit einer Rating-Herabstufung auf BBB aufgrund der gestiegenen Verschuldung zu einem zweiten sprunghaften Anstieg der Überschussspannen bei den ausstehenden Anleihen auf ca. 35 Bp über dem Sektordurchschnitt. Die Anleihen von CELG haben dann kurzzeitig den Pharmaindex geschlagen, doch begann sich der Spread-Aufschlag dann erneut auszuweiten. Dies lag u.a. daran, dass Entscheidungsträger bei CELG ihren Appetit auf weitere M&A deutlich machten.

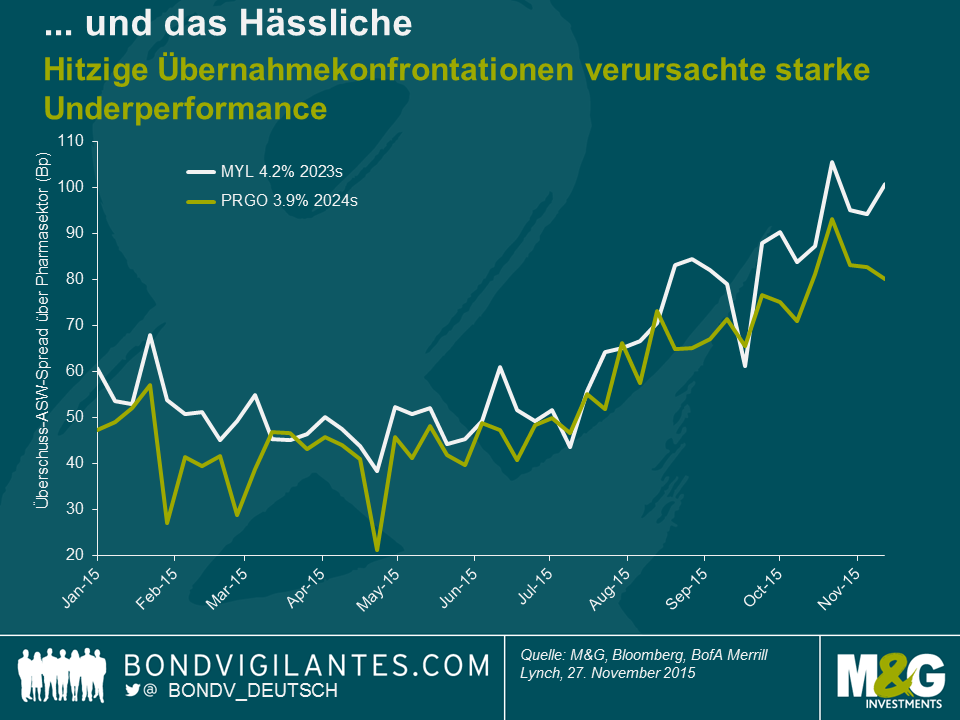

Wir haben über das Gute und das Schlechte gesprochen. Wenden wir uns nun dem Hässlichen zu. Es ist schwierig ein besseres Beispiel zu finden als den am Ende erfolglosen Versuch von Mylan (MYL) in diesem Jahr Perrigo (PRGO) zu übernehmen. Ein umfassender Bericht zu den vielen Wendungen und dem Hin und Her dieser M&A-Saga würde über diesen Blog unweigerlich hinausgehen. In Kürze geschah Folgendes: MYL wendete sich im Frühjahr 2015 mit einem öffentlichen, freundlichen Übernahmeangebot an PRGO. Im Anschluss versuchte MYL dann seine eigenen Anteilseigner und die von PRGO von den Vorteilen der angestrebten Fusion zu überzeugen, während das Unternehmen gleichzeitig versuchte, eine feindliche Übernahme von MYL durch den Generikaproduzenten Teva abzuwehren. Dies gelang denn auch im Juli mithilfe einer Giftpillenstrategie. In der Zwischenzeit entwickelte sich die Situation zwischen MYL und PRGO zu einem zunehmend aggressiveren Schlagabtausch. Selbst nachdem MYL sein Angebot erhöht hatte, kämpfte der Vorstand von PRGO mit Händen und Füßen gegen die Übernahme. Joseph C. Papa, Vorsitzender und CEO von Perrigo, schrieb im September dann einen offenen Brief an den Vorsitzenden von Mylan, Robert J. Coury, in dem er das Angebot von MYL als „äußerst unangemessen“ und „wertzerstörend“ bezeichnete und auf einige, in seinen Augen, „sehr besorgniserregende Aspekte in Mylans Corporate Governance“ hinwies. Die Ratingagenturen gaben dann ihren Sorgen Ausdruck, dass die Transaktion negative Effekte auf die Kreditfähigkeit der Unternehmen habe. S&P stellte sogar den IG-Status von MYL infrage und das Rating BBB- unter negative Beobachtung.

Die Anleihenmärkte sahen diese Entwicklungen wenig überraschend mit Unbehagen, wie sich an der folgenden Grafik ablesen lässt. USD-Anleihen von MYL und von PRGO handelten bis Juni mit einem Spread-Aufschlag von rund 50 Bp über dem US-IG-Pharmaindex, doch führte die Eskalation der Ereignisse dazu, dass die Überschussspannen auf über 100 Bp nach oben schnellten. Mitte November scheiterte die Übernahme dann in spektakulärer Form, nachdem die Mehrheit der PRGO-Anteilseigner das Angebot von MYL ablehnte. Die Ratingagenturen verbesserten ihre Einschätzung der Aussichten für beide Unternehmen dann zwar, doch sind die Überschussspannen bis zum heutigen Tag zu hoch. Größe und Konsolidierung sind im Bereich der Generikamedikamente eine wichtige Antriebskraft und es besteht durchaus die Möglichkeit, dass wir in Zukunft weitere M&A-Aktivitäten im Zusammenhang mit MYL und PRGO sehen werden. Es ist allerdings schwierig vorherzusehen, welches Unternehmen als Käufer und welches als Zielunternehmen für die Akquisition durch einen größeren Pharmakonzern auftreten wird. Infolgedessen verlangen Anleiheninvestoren höhere Credit Spreads als Ausgleich für Unsicherheit und Ereignisrisiken.

Mit Blick auf die zukünftigen Entwicklungen könnte sich das Transaktionsvolumen reduzieren, da Zinserhöhungen die Finanzierungskosten nach oben treiben und die US-Behörden ernsthafte Anstrengungen unternehmen, Transaktionen mit steuerlichem Hintergrund zu verhindern (dies bezieht sich auf solche Fälle, in denen US-Unternehmen M&A nutzen, um ihren Unternehmenssitz aus Steuergründen zu verlegen). Dessen ungeachtet sollten M&A-Aktivitäten auf absehbare Zeit eines der wichtigsten Marktthemen bleiben. Viele Transaktionen dienen den Interessen der Anteilseigner, die mit den Interessen von Anleihenbesitzern auf Kollisionskurs liegen können. Als Anleiheninvestoren stehen für uns die Absicherung gegen Verluste im Mittelpunkt und wir müssen letztendlich in jedem Einzelfall die Entscheidung treffen, ob eine Anleihenbewertung uns für Ereignisrisiken durch M&A-Aktivitäten einer bestimmten Unternehmens oder in einem bestimmten Sektor ausreichend kompensiert. Es sind jedoch nicht alle Nachrichten schlecht. Abgesehen von vereinzelten, aus Kreditperspektive vollständig positiven Transaktionen können Fusionen die langfristigen Aussichten eines Unternehmens zum Vorteil aller Investoren verbessern (auch wenn das Gewinnpotenzial für Anleiheninhaber tendenziell deutlich geringer ist als für Aktionäre). Neuemissionen als Teil eines Finanzierungsplans, oftmals mit anständigen Spread-Aufschlägen in Relation zu ausstehenden Fonds, können interessante Anlagegelegenheiten darstellen, insbesondere wenn die beteiligten Parteien einem Entschuldungsprozess nach Abschluss der Transaktion verpflichtet sind.

Offenlegung: M&G hält Unternehmensanleihen von Allergan, Celgene, Mylan Perrigo, Pfizer und Teva.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden