Liquidität bei Hochzinsanleihen: 5 Optimierungsansätze

Nach der Schließung des Third Avenue Focused Credit Fund in der ersten Hälfte des Dezembers sind bei Hochzins-Anlegern wieder Liquiditätsbedenken in den Vordergrund gerückt. Letztendlich können nur Strukturveränderungen für eine Besserung der Lage am Markt für Hochzinsanleihen. Bis dahin lässt sich das Liquiditätsprofil eines Hochzins-Portfolios unserer Meinung nach jedoch durch eine Reihe von Maßnahmen verbessern.

Kaufen und Halten – Wenn man den Portfolioumschlag niedrig hält, einen auf Langfristigkeit ausgerichteten Investmentansatz verfolgt und eine gewisse Kursvolatilität in Kauf nimmt, wird der Liquiditätsbedarf des Portfolios automatisch begrenzt. Gleichzeitig gilt, dass man vor diesem Hintergrund stärker beim Wertpapierkauf auf die langfristigen Fundamental- und Bonitätswerte des jeweiligen Unternehmens achtet. Eine gute Frage, die man sich als Anleger stellen sollte, lautet: „Wäre ich auch in einer schwierigen Marktphase gerne zum Halten dieser Anleihe bereit?“ Wird die Frage bejaht, dann stehen die Aussichten deutlich besser, dass sich in derartigen Phasen auch ein Käufer finden lässt.

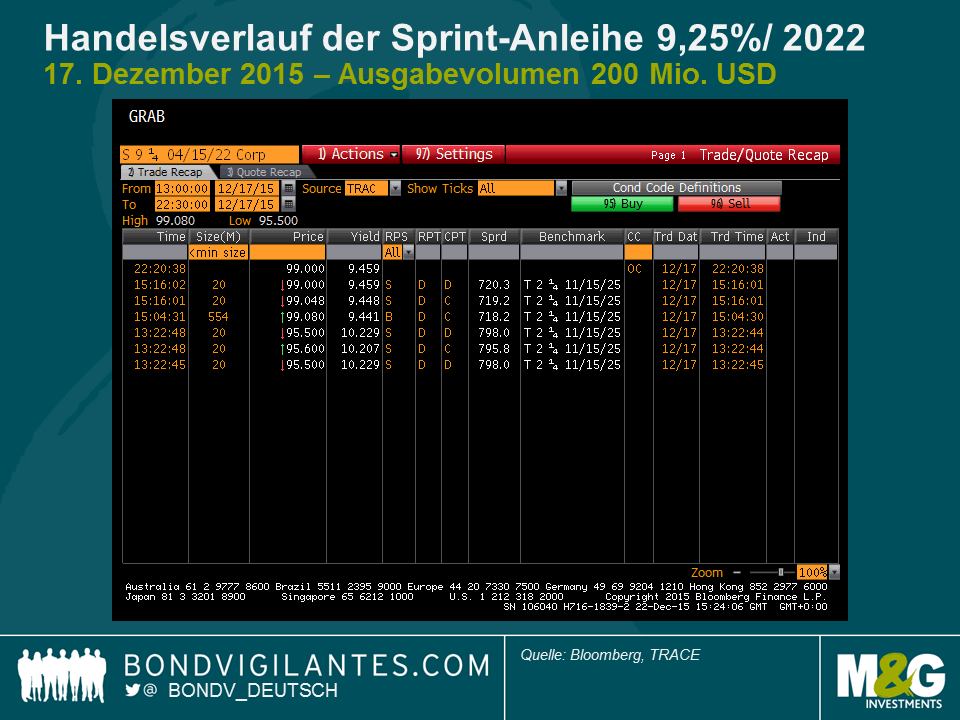

Größere Anleihenemissionen favorisieren – Je größer das Volumen einer Anleihenemission, desto größer die Anlegerbasis. Somit stehen die Chancen besser, dass sich passende Käufer und Verkäufer finden. (Diese Tatsache wird durch den nachfolgenden Vergleich der erfassten Handelsaktivität einer 4,28 Mrd. USD schweren und einer nur 200 Mio. EUR schweren Anleihe desselben Emittenten verdeutlicht.) Allerdings kann sich das auch als zweischneidiges Schwert erweisen. Je größer das Emissionsvolumen einer Anleihe, desto höher ist nämlich die Wahrscheinlichkeit, dass diese Anleihe ins Portfolio von ETFs aufgenommen wird, was sich in Phasen mit vielen Rücknahmeanträgen als nachteilig erweisen kann.

Handelsverlauf am 17. Dezember 2015 der Sprint-Anleihe 7,875%/ 2023, Ausgabevolumen 4,28 Mrd. USD:

Handelsverlauf am 17. Dezember 2015 der Sprint-Anleihe 9,25%/ 2022, Ausgabevolumen 200 Mio. USD:

Marktdiversifikation – An unterschiedlichen Märkten herrscht oft ein unterschiedliches Handelsumfeld. Wenn an einem Markt Liquiditätsprobleme bestehen, lassen sich mit einem Portfolio, das in eine breite Palette von ABS, Finanzwerten, Unternehmens- und Staatsanleihen, europäischen, US- und Schwellenmarkt-Titeln, fest- und variabel verzinslichen Werten investieren kann, häufig die besseren Liquiditätsbedingungen eines anderen Marktes nutzen.

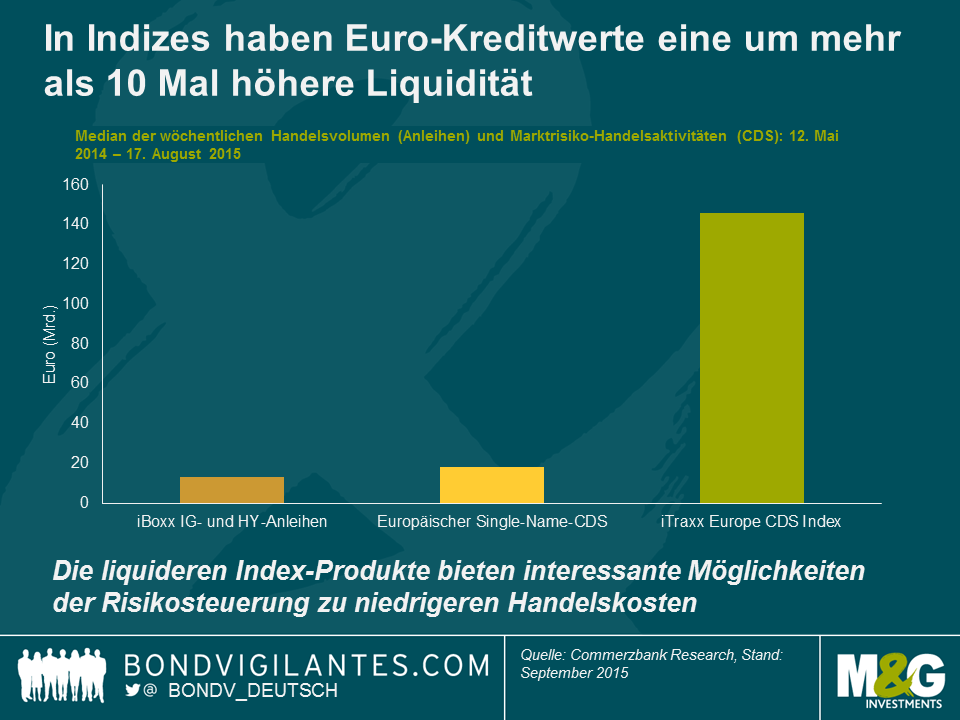

Liquide Proxies nutzen – Das tägliche Handelsvolumen des Marktes für synthetische CDS-Indizes ist um einiges größer als das des Kassamarktes. Ein Portfolio, das zum Teil in solchen Instrumenten investiert ist, hat Zugang zu einem größeren Liquiditätspool. Es kann in Phasen, in denen sich die Bedingungen am physikalischen Markt verschlechtern, von einer entsprechenden Pufferwirkung profitieren. Allerdings gilt es hierbei, die Opportunitätskosten der Titelauswahl zu berücksichtigen.

Für einen höheren Kassabestand sorgen – Die effektivste Methode zur Verbesserung der Portfolioliquidität ist zugleich die einfachste: mehr Barmittel halten. Waren früher 2% angesagt, so sind heute eher 5% sinnvoll. Das bringt zwar ebenfalls Opportunitätskosten bezüglich der Markt- und Titelauswahl mit sich, bietet jedoch unmittelbar handfeste Liquiditätsvorteile.

Wichtig ist die Feststellung, dass keine dieser Maßnahmen eine Zauberlösung darstellt, sie können aber alle dazu beitragen, etwaige Liquiditätsprobleme abzumildern. Sie können dem Anleger Zeit bzw. Zugang zu Liquidität verschaffen. In den heutigen Hochzinsmärkten ist die Frage nach dem Liquiditätsmanagement eines Portfolios genauso wichtig wie die nach seinen Anlagepositionen – wenn nicht sogar wichtiger.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden