Eine quantitative Analyse zur Rezessionswahrscheinlichkeit in den USA

Gastbeitrag von Jean-Paul Jaegers, CFA (Senior Investment Strategist, Prudential Portfolio Management Group)

Eine bevorstehende Rezession sicher vorhersagen zu können, ist nahezu unmöglich. Das hat sich u. a. bei den amtlichen Stellen gezeigt, die mit ihren Rezessionsprognosen häufig scheitern. Auch Organisationen wie das auf die Datierung von Geschäftszyklen in den USA spezialisierte NBER (National Bureau of Economic Research) identifizieren Rezessionen erst mehrere Quartale im Nachhinein.

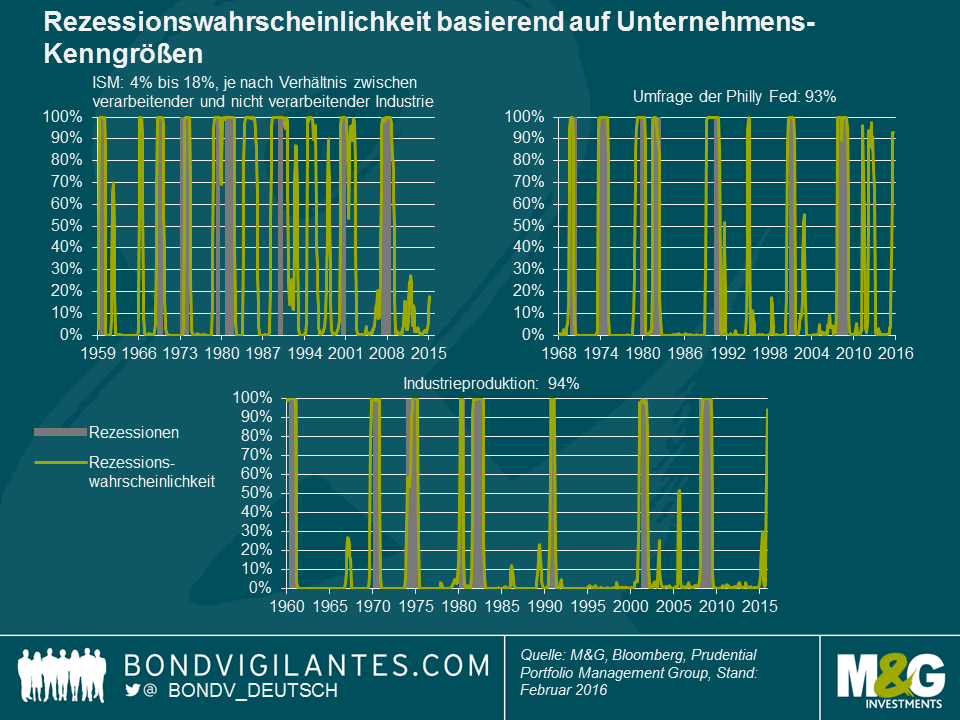

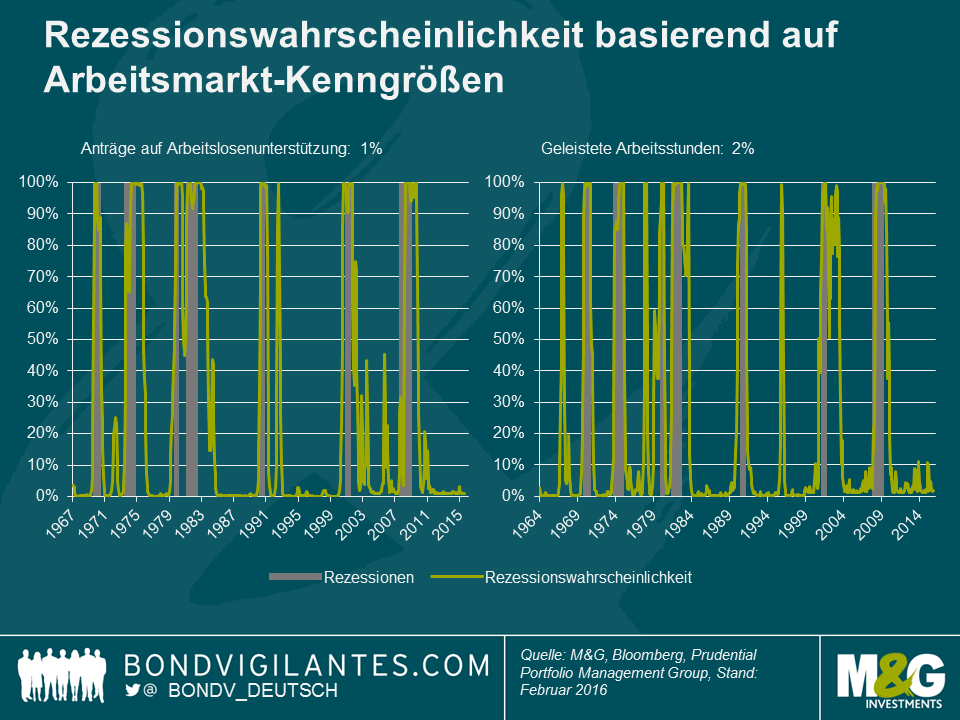

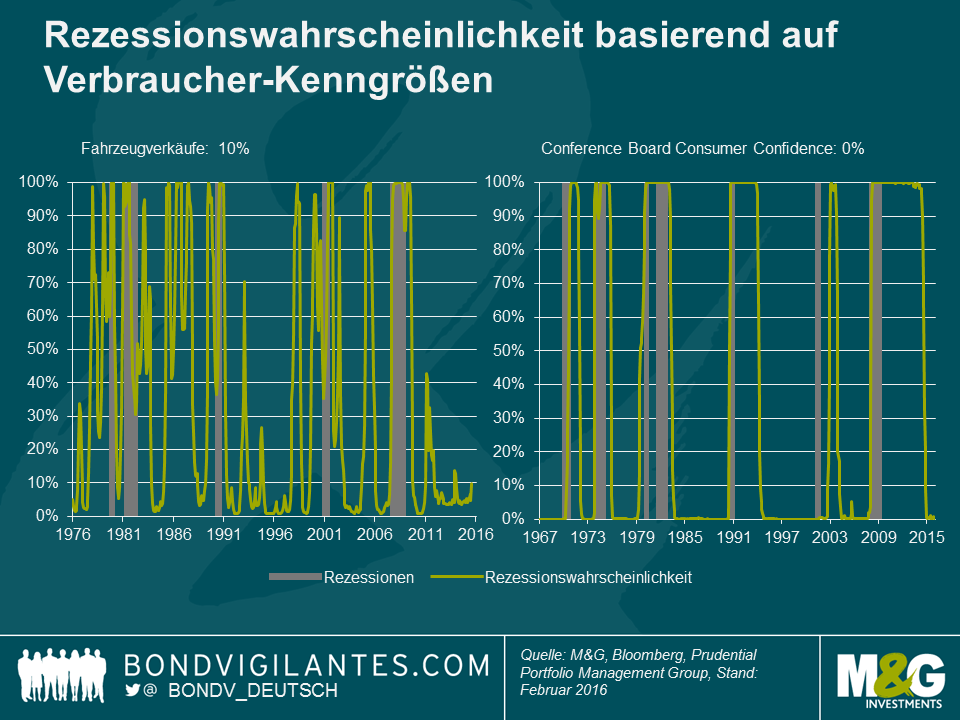

Wenn man sich jedoch darauf einstellt, es mit einer komplexen Aufgabe zu tun zu haben, kann man versuchen, potenzielle Konjunkturabschwünge mit Hilfe zyklischer und aktueller Wirtschaftsdaten auszuloten. Es gibt dabei keinen fehlerlosen Maßstab, und Volkswirtschaften sind ziemlich komplex. Daher schauen wir uns eine Auswahl von Zeitreihen an, die die Wirtschaftslage aus unterschiedlichen Perspektiven messen – und zwar aus Sicht jeweils der Unternehmen, des Arbeitsmarktes und der Verbraucher.

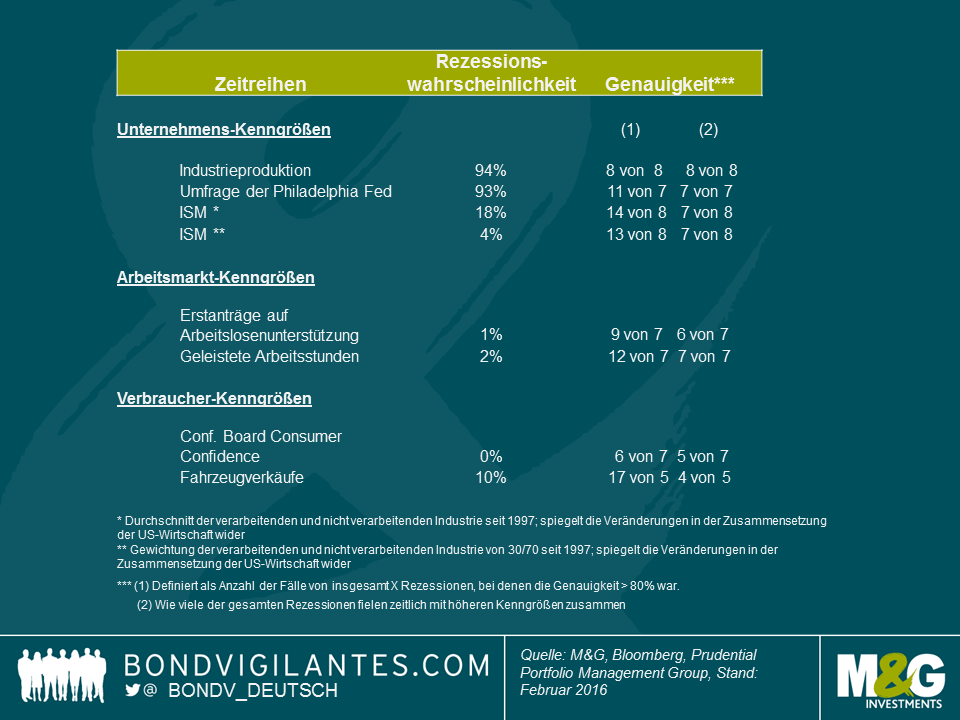

Hierzu wenden wir das sogenannte Markov-Modell mit zwei Zuständen – „High“ und „Low“ – an. Dabei werden zwei Verteilungen ermittelt, die die Gesamtverteilung am besten abbilden. Anhand der jüngsten Beobachtungen wird bewertet, mit welcher Wahrscheinlichkeit die beiden Zustände aktuell jeweils gegeben sind. Dieser Ansatz wird häufig zur Erkennung von Wendepunkten benutzt. Im Folgenden gehen wir davon aus, dass der Zustand „Low“ für eine Rezession oder einen Wirtschaftsabschwung steht. Bei dieser Übung zeigen wir die Wahrscheinlichkeit des Low-Zustands (also einer Rezession) auf. Da die Messung häufiger eine hohe Rezessionswahrscheinlichkeit ausweist als Rezessionen in der Praxis tatsächlich eintreten, geben wir zusätzlich einige Genauigkeitsmessungen an.

In den nachfolgenden Tabellen stellen die ausgegrauten Phasen Rezessionen gemäß NBER-Definition dar. Die grüne Linie ist die mit dem Markov-Modell geschätzte Wahrscheinlichkeit.

Man kann erkennen, dass die Industrieproduktion in der Vergangenheit sehr zuverlässige Rückschlüsse auf eine Rezession geliefert hat. Diese Kenngröße hat nämlich seit den 1960-er Jahren kaum falsche Signale geliefert, dafür aber alle acht Rezessionen korrekt prognostiziert. In letzter Zeit war die Industrieproduktion schwach. Basierend auf dieser Kenngröße ist die Rezessionswahrscheinlichkeit mit rund 94% sehr hoch. Auch die „Business Outlook Survey“ weist auf eine hohe Rezessionswahrscheinlichkeit hin. Bei dieser Umfrage der Philadelphia Fed zum Zustand des Geschäftssektors werden Produzenten in Pennsylvania, dem südlichen New Jersey und Delaware zu ihrer Einschätzung der Geschäftslage befragt. Diese Kenngröße hat ebenfalls eine recht ordentliche Erfolgsbilanz, auch wenn sie in der jüngeren Vergangenheit einige falsche Signale geliefert hat. Verschiedene Kombinationen der ISM-Berichte zur verarbeitenden und nicht verarbeitenden Industrie sagen allerdings das Gegenteil aus: Für die verarbeitende Industrie sind die IMS-Zahlen zwar schwach, die für die nicht verarbeitende Industrie aber stärker (wobei in letzter Zeit allerdings eine Abschwächung verzeichnet wurde). In Kombination weisen diese beiden Kenngrößen auf eine deutlich niedrigere Rezessionswahrscheinlichkeit hin. Einer der Lichtblicke der US-Wirtschaftsentwicklung war in jüngster Zeit der Arbeitsmarkt. Nimmt man die Arbeitsmarkt-Kenngrößen, so stellt man erwartungsgemäß eine sehr geringe Wahrscheinlichkeit von 1% bis 2% dafür fest, dass wir uns in einem rezessiven Umfeld befinden. Das Verbrauchervertrauen ist derzeit u. a. dank des starken Arbeitsmarktes und der niedrigeren Benzinpreise hoch, und auch die Verbraucher-Kenngrößen weisen nur auf eine geringe Wahrscheinlichkeit dafür hin, dass wir uns gegenwärtig in einem „Low“-Zustand befinden.

Eine quantitative Analyse einer Anzahl von Zeitreihen liefert also derzeit kein allgemeines Indiz für eine besorgniserregend hohe Rezessionswahrscheinlichkeit. Beunruhigend ist allerdings das Signal von der Industrieproduktion, die sich in der Vergangenheit hinsichtlich präziser Rezessionsprognosen als sehr zuverlässig erwiesen hat.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden