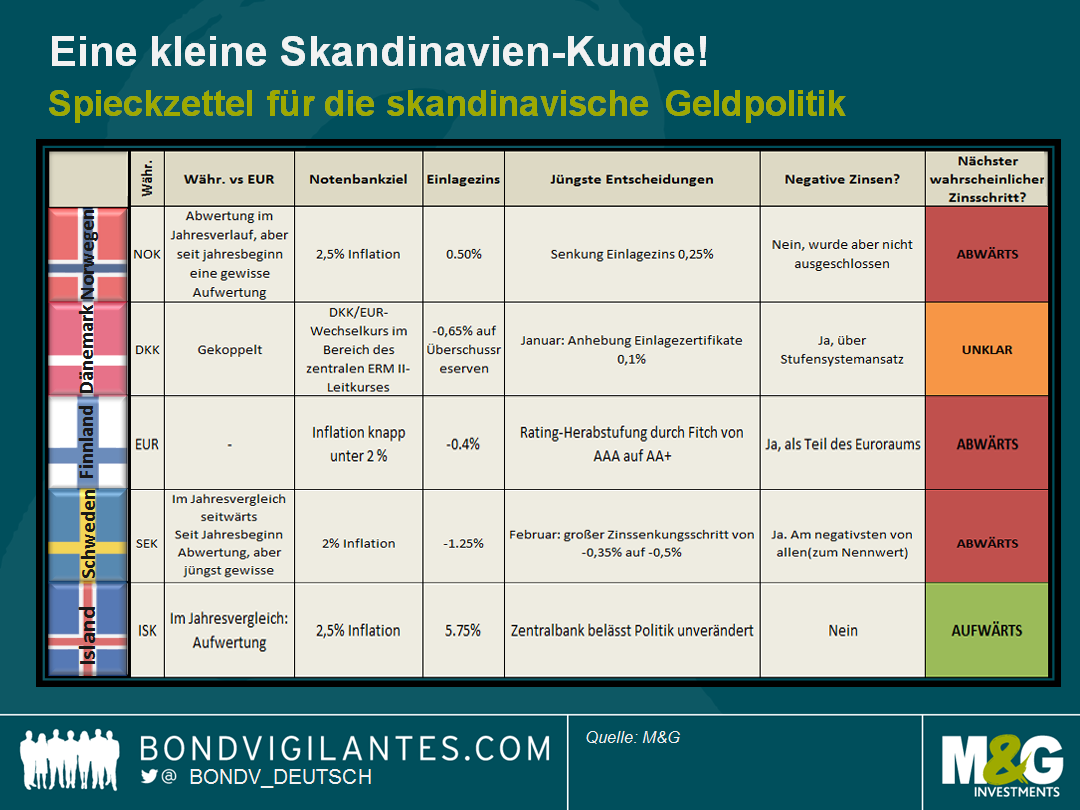

Eine kleine Skandinavien-Kunde: Ein Überblick über die Geldpolitik der Notenbanken und das negative Zinsumfeld

Im März sahen wir eine Flut an Nachrichten zu den G7-Notenbanken, die vor allem viel Unruhe, insgesamt aber wenig Handlung bewirkte. Die Bank of Japan nahm (nachdem sie Ende Januar überraschend eine negative Zinspolitik eingeführt hatte) keine Änderungen vor, der US-Offenmarktausschuss (FOMC) entschied sich für einen so genannten „Dovish Hold“ (mit unveränderten Zinsen, aber einer Absenkung der längerfristigen Prognosen) und die Bank of England beschloss in einer einstimmigen Abstimmung, die Zinsen bei 0,5% Prozent zu belassen.

Mit die interessanteste Geldpolitik fand sich am Schauplatz Europa, wo die EZB in ihrer jüngsten Lockerungsrunde eine Fülle an Maßnahmen bekanntgab, zu denen eine weitere Senkung ihres bereits negativen Einlagezinses gehörte. Auch diese Maßnahmen wurden von Marktbeobachtern ausführlich kommentiert. Skandinavien dagegen, wo an einigen Märkten schon seit geraumer Zeit negative Nominalzinsen bestehen, erfuhr jüngst – zu Unrecht – weniger Aufmerksamkeit. Falls diese Region in Ihrem geldpolitischen Know-how ein schwarzes Loch darstellt, können Sie nachstehend einige interessante Fakten erfahren.

Norwegen: Lockerung im März: Hält der Trend an?

Am 17. März – einen Tag nach der FOMC-Sitzung – senkte die Norges Bank ihren Einlagezins von 0,75% auf den neuen Tiefstand von 0,5%. Das schwächere externe Wachstumsumfeld, die gelockerte Geldpolitik im Ausland und die erneuten Ölpreisschwankungen gehörten zu den Begründungen, die für diesen Schritt angeführt wurden. Die Norges Bank hat sich ein Inflationsziel von 2,5% gesteckt und während zwar die Prognose für die Verbraucherpreisinflation auf kurze Sicht nach oben korrigiert wurde (von 2,6% auf 3,2% für das erste Quartal des Jahres), ist dies größtenteils auf den verzögerten Einfluss der Abwertung der Krone zurückzuführen. Diese wurde analog zum Rückgang des Ölpreises 2015 verzeichnet. Angesichts der Erholung, die die Krone bisher in diesem Jahr erzielt hat, dürfte sich der Währungseffekt auf längere Sicht verlieren. In Kombination mit einer möglichen Abkühlung der globalen Nachfrage und einem nachlassenden Aufwärtstrend bei den Löhnen und Gehältern, liegt die Inflationsprognose für Ende 2019 mit 1,6% deutlich unter der Zielvorgabe.

Wie viele andere Industriestaaten freundet sich Norwegen jetzt allmählich mit der unteren Nullgrenze an. Besonders interessant ist, dass die Notenbank den Einsatz negativer Nominalzinsen nicht abgelehnt und erklärt hat: „Sollte die norwegische Volkswirtschaft weiteren großen Erschütterungen ausgesetzt sein, schließt der Vorstand nicht aus, dass der Leitzins negativ werden könnte“. Vielleicht ist das Land ein Kandidat, den man bei dem Wettrennen nach unten beobachten sollte.

Dänemark: Schutz der Währungsbindung

Zahlreiche Industriestaaten haben das Negativzins-Experiment inzwischen gestartet, doch der Danmarks Nationalbank (DNB) kam dabei die Vorreiterrolle zu. Im Unterschied zu den meisten anderen Notenbanken der Region ist ihr Ziel nicht die Inflation, sondern die abgegebene Verpflichtung, den DKK/EUR-Wechselkurs innerhalb einer schmalen Bandbreite von ±2,25% im Bereich des zentralen ERM II-Leitkurses zu halten.

Zu Jahresbeginn hob die DNB die Zinsen von -0,75% auf -0,65% an, um dieses Band zu verteidigen. Mit diesem Schritt zog sie die Zinsschraube zwar an, nahm aber auch Anpassungen an ihrem gestuften Einlagesystem vor, indem sie die geltende Kontogrenze von 63,05 Mrd. DKK auf 32 Mrd. DKK senkte. Durch die Grenze wird die Höhe der Reserven eingeschränkt, die eine Geschäftsbank zu dem Girokontozinssatz von 0,0% bei der DNB halten kann. Oberhalb dieser Grenze wird der schmerzhaftere Satz für Einlagenzertifikate (-0,65%) berechnet, was die Kreditvergabe der Banken ankurbeln sollte. Es handelt sich also um eine Form der Kreditlockerung.

Der nächste Zinsschritt ist unklar. Falls es weitere bedeutende Kapitalabflüsse und Reservenrückgänge gibt, dürfte die Zentralbank die Zinsen wohl weiter erhöhen. Falls sich die Kapitalflüsse dagegen umkehren und eine Intervention in Form des Verkaufs von DKK erforderlich wird, könnte die Zentralbank den Zinssatz senken oder erneut Devisenreserven ansammeln.

Finnland: Mitstreiter im Bemühen des Euroraums zur Lockerung des finanziellen Umfelds

Am 11. März stufte die Ratingagentur Fitch Finnland von AAA auf AA+ herab. Zur Begründung führte sie die anhaltend schwache konjunkturelle Entwicklung an (BIP-Wachstum für 2015 war 0,4% – die niedrigste Wachstumsrate innerhalb der EU nach Griechenland). Da auf mittlere Sicht keine deutlichen Belege für eine spürbare Erholung des Wachstumspotenzials zu verzeichnen sind, schwächt sich die Staatsverschuldungsdynamik kontinuierlich ab.

Als Mitglied des Euroraums fungiert Finnland als Stellvertreter für die Geldpolitik der EZB in Skandinavien. In Einklang mit den anderen Euro-Staaten kommt Finnland, seit die EZB auf ihrer Sitzung am 10. März die Senkung des Einlagezins auf -0,4% beschlossen hat, in den Genuss geldpolitischer Lockerungsmaßnahmen. Im Unterschied zu Dänemark besitzt das Land aber kein Stufensystem und die Banken werden für die Inanspruchnahme des Einlageangebots wohl härter abgestraft. Zwar dürfte der Einlagezins auf kurze Sicht wahrscheinlich eher sinken als steigen, doch scheint die EZB sich verstärkt auf quantitative Lockerungen und andere außergewöhnliche Methoden zu konzentrieren. Tatsächlich stellen die Ausdehnung der quantitativen Lockerung auf Unternehmensanleihen mit Investment Grade und die neuen gezielten längerfristigen Refinanzierungsgeschäfte (TLTROs) zwei derartige Maßnahmen dar.

Schweden: Einlagezins ist nicht, was er scheint

Der Einlagezins der Riksbank liegt mit -1,25% weit im negativen Bereich. Auch wenn diese Fazilität kaum genutzt wird, erscheint die Maßnahme zum Nennwert hart. In der Praxis nehmen die schwedischen Schuldzertifikate (die wöchentlich mit Zinsen zum Basis-Reposatz von -0,5% ausgegeben werden) den Großteil der überschüssigen Liquidität im Bankensektor auf, wobei etwaige verbleibende Mittel in täglich durchgeführten Feinabstimmungsgeschäften gehandhabt werden, die zusätzliche Kosten von -0,1% mit sich bringen (sodass der Zinssatz -0,60% beträgt). Infolgedessen notiert der schwedische Interbanksatz eher im Bereich seines Basissatzes von -0,5% (nach Absenkung von zuvor -0,35% am 11. Februar), während er im Euroraum näher am Einlagesatz liegt. Eine weitere Absenkung des Einlagesatzes würde daher an den Entscheidungen der Banken wenig ändern. Stattdessen ist der Basis-Reposatz der bedeutendere Orientierungspunkt.

Ein weiterer Aspekt, den man berücksichtigen sollte, ist die Aufwertung der Krone gegenüber dem Euro in den letzten Monaten. Falls dieser Trend anhält, muss die Riksbank ihr QE-Programm möglicherweise über den Juni hinaus ausdehnen, um eine Dämpfung der Inflation zu verhindern. Das derzeitige Programm im Wert von 200 Mrd. SEK entspricht rund 30% der offenen Staatsverschuldung, weswegen darüber spekuliert wird, ob eine dritte quantitative Lockerung, ähnlich dem jüngsten Schritt der EZB im Kauf von Unternehmensanleihen bestehen könnte.

Island: Zinsschraube wird angezogen: nächster Schritt nach oben

Der Vollständigkeit halber beschäftigen wir uns auch noch mit Island, einem Staat, der das Muster in gewisser Weise durchbricht. Während ein großer Teil der Region mit fehlender Inflation zu kämpfen hat, verzeichnet Island zunehmende Inflationstendenzen und einen vergleichsweise hohen Einlagezins. Folglich ist die Notenbank auf Zinserhöhungen ausgerichtet. Die nächste Zinsbewegung dürfte zwar eine Anhebung sein, doch geben die Aufwertung der isländischen Krone und die niedrige globale Inflation der Zentralbank vielleicht Spielraum, um dabei langsamer vorzugehen als sie es zuvor für erforderlich hielt.

Man mag versucht sein, ganz Europa (oder sogar alle Industriestaaten) als von niedriger Inflation geplagt anzusehen und anzunehmen, dass alle Notenbanken mit Sorge auf die Inflationsziele blicken, doch Skandinavien führt uns vor Augen, wie unterschiedlich die Politik in Wirklichkeit ist. Das Thema ist nicht nur auf die G7-Staaten beschränkt. Obwohl die Notenbanken Skandinaviens geografisch nah beieinander liegen, fällt ihre Politik sehr unterschiedlich aus – sogar wenn sie teilweise ähnliche Ziele verfolgen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden