Welche Unternehmensanleihen wird die EZB ankaufen?

Die Anleihemärkte haben auf das am 10. März bekanntgegebene neue „Corporate Sector Purchase Programme“ (CSPP) der Europäischen Zentralbank (EZB) zum Ankauf von Unternehmensanleihen heftig reagiert. Die Credit Spreads der auf Euro lautenden Unternehmensanleihen mit Investment-Grade-Status (IG) haben sich durchschnittlich um rund 20 BP verringert. Über die Einzelheiten des CSPP wird jedoch noch gerätselt. Die Veröffentlichung des Berichts über die letzte Sitzung des Geldpolitischen Ausschusses von gestern hat kaum für Klarheit gesorgt. Bisher wissen wir lediglich, dass die EZB ab Ende des 2. Quartals 2016 damit beginnen wird, auf Euro lautende Unternehmensanleihen mit IG-Status von Nichtbanken mit Sitz in der Eurozone anzukaufen. Die EZB hat außerdem erklärt, dass Anleihen, die die Kriterien des Sicherheitenrahmens des Eurosystems erfüllen, die „Grundlage“ des CSPP-Universums bilden, es könnten aber weitere Regeln und Vorgaben gelten.

Im Detail herrscht aber noch viel Unklarheit. Wie viel wird die EZB jeden Monat kaufen? Wird sie sowohl am Primär- als auch am Sekundärmarkt aktiv werden? Wird es einen Kapitalzuweisungsmechanismus wie beim Staatsanleihenkaufprogramm geben? Welchen Prozentsatz einer in Frage kommenden Unternehmensanleiheemission darf die EZB halten? Ist die EZB zum Verkauf verpflichtet, wenn eine in ihren Büchern gehaltene Anleihe auf ein Rating heruntergestuft wird, das nicht mehr dem IG-Status entspricht? Die Antwort auf diese und viele weiteren Fragen steht noch aus.

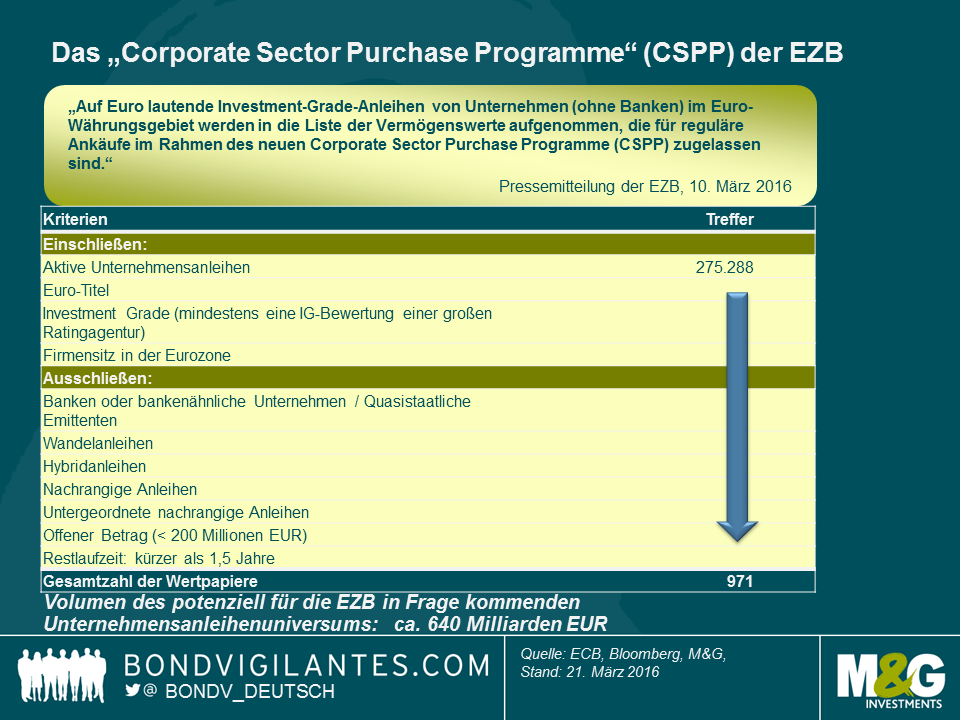

Wir haben unter Anwendung einer Reihe von Filterkriterien das Unternehmensanleihenuniversum nach möglicherweise für die EZB in Frage kommenden Wertpapieren untersucht (siehe nachstehende Tabelle). Aus unserer Analyse geht hervor, dass sich die EZB für 971 Anleihen mit einem Gesamtvolumen von ca. 640 Milliarden EUR interessieren könnte.

Unsere Filtereinstellungen sind teilweise ziemlich selbstverständlich (z. B. auf Euro lautend, keine Banken, keine Hybridanleihen oder nachrangige Instrumente), bei anderen handelt es sich aber um pure Annahmen:

- Bonitätsbewertung: Wir haben alle Unternehmensanleihen aufgenommen, die mindestens von einer der drei großen Ratingagenturen (Moody’s, S&P und Fitch) eine IG-Bewertung erhalten haben. Dieser Rahmen könnte zu großzügig sein, da Crossover-Titel bzw. „Fallen Angels“ mit erfasst werden, deren Rating nicht dem IG-Status entspricht, so lange ihr bestes Rating BBB- oder höher ist. Oder aber er könnte zu eng gezogen sein, da die EZB bei ihrem Sicherheitsrahmen auch Bonitätsbewertungen von DBRS als vierte externe Agentur akzeptiert.

- Land: In der Ankündigung der EZB heißt es: „Unternehmen (ohne Banken) im Euro-Währungsgebiet“. Wir wollten uns streng daran halten und haben folglich als Filterkriterium „Land des Firmensitzes“ angegeben. Dies führt dazu, dass die Niederlande zu stark vertreten sind, da etliche Unternehmen (wie z. B. BMW, DT) Anleihen über in den Niederlanden domizilierte Körperschaften ausgeben. Es führt auch dazu, dass Unternehmen, die eindeutig nicht in der Eurozone ansässig sind, erfasst werden, so lange die Gesellschaft, die die Anleihen ausgegeben hat, in der Eurozone gegründet wurde. Es könnte sinnvoller sein, „Land des Risikos“ als Filtereinstellung (oder als zusätzlichen Filter) zu verwenden. Wenn jedes Unternehmen, unabhängig davon, wo es seinen Hauptsitz hat, seine Geschäftstätigkeit ausübt und seine Umsätze schwerpunktmäßig erzielt, einfach in der Eurozone eine Zweckgesellschaft („Special Purpose Vehicle“) gründen kann, um auf EUR lautende Anleihen zu emittieren, würde theoretisch jede Nichtbank mit IG-Status weltweit die EZB-Kriterien erfüllen.

- Sektor: Wir wissen, dass Banken vom Ankaufsprogramm ausgeschlossen sind. Aber was ist mit Finanzdienstleistern? Wir haben Anleihen von Versicherungsgesellschaften (aber keine T1- oder T2-Versicherungen) und REITs in das in Frage kommende Universum aufgenommen.

- Weitere Kriterien: Wir haben kleinere Emissionen (unter 200 Millionen EUR) und Anleihen mit einer Restlaufzeit von anderthalb Jahren oder darunter ausgeschlossen, da wir von der EZB nicht erwarten, dass sie weniger liquide Emissionen kauft oder die Erlöse aus fällig werdenden Anleihen immer wieder reinvestieren möchte.

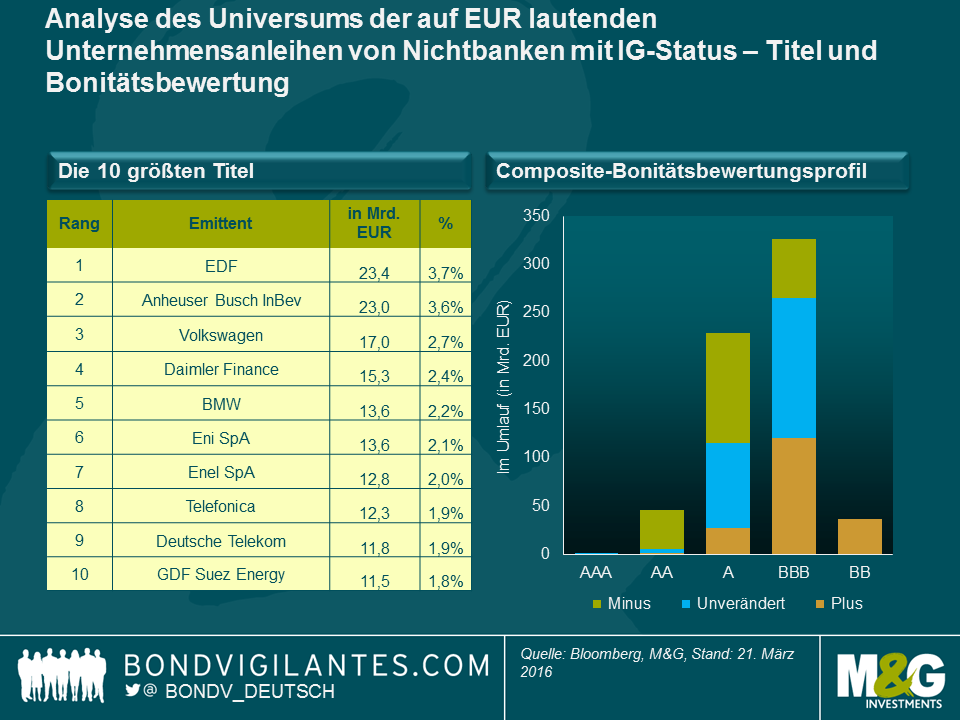

Entsprechend dieser wesentlichen Annahmen haben wir ein „vermutetes“ Anleihenuniversum erstellt, das die EZB in Betracht ziehen könnte (siehe nachstehende Grafik). Die größten Nutznießer, die potenziell in Frage kommende Anleihen im besonders großen Umfang emittiert haben, sind EDF und Anheuser-Busch InBev, auf die 3,7% bzw. 3,6% des relevanten Universums entfallen. Bezüglich der Composite-Bonitätsbewertung besteht das Universum zu mehr als 50% aus mit BBB bewerteten (51,1%), gefolgt von mit A bewerteten (35,8%) Titeln.

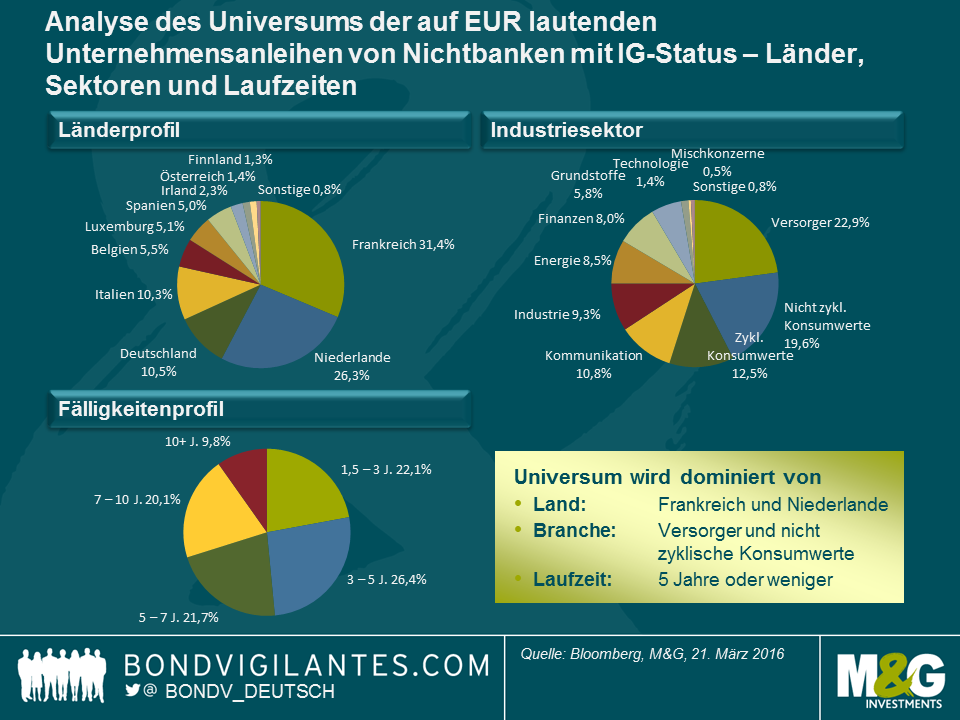

Aus Ländersicht wären französische Unternehmen die größten Nutznießer (31,4%), wie wir bereits 2014 vorhergesagt hatten (siehe Blog von Anjulie). Die Niederlande (26,3%), die davon profitieren, dass dort sehr viele Holdinggesellschaften domiziliert sind, und Deutschland (10,5%) stehen an zweiter bzw. dritter Stelle. Versorgungsunternehmen (22,9%) werden wohl der dominante Industriesektor sein, noch vor nicht zyklischen (19,6%) bzw. zyklischen Konsumwerten (12,5%). Die Duration von auf EUR lautenden Unternehmensanleihen mit IG-Status ist relativ kurz verglichen mit der von auf USD lautenden IG-Titeln. Daher überrascht es nicht, dass etwa die Hälfte der Titel in unserem potenziell in Frage kommenden Universum (48,5%) innerhalb von 5 Jahren fällig wird.

Müssten wir jetzt in Anbetracht dessen, dass bald ein neuer Käufer am Markt auftritt, so viele auf EUR lautende Unternehmensanleihen aufkaufen wie nur möglich? Nicht unbedingt. Zwar scheinen auf EUR lautende Unternehmensanleihen im Vergleich zu Staatsanleihen ein gutes Preis-Leistungsverhältnis zu bieten, die Spreads von auf EUR lautenden Unternehmensanleihen sowohl mit Investment Grade als auch im spekulativen Bereich haben sich aber seit Mitte Februar verringert. Die Rally hat aufgrund der zum Zeitpunkt der Ankündigung durch die EZB am Markt herrschenden Euphorie deutlich zugelegt. Somit sind die erwarteten Vorteile evtl. zum großen Teil schon eingepreist. Die Bewertungen sind wohl im Vergleich zu den zugrunde liegenden Fundamentalwerten des Kreditrisikos und der aktuellen Höhe der Spreads bei bestimmten Emittenten bereits zu hoch.

Auf Grundlage unserer Marktsondierung und unter der Annahme, dass die EZB jeweils ein Drittel aller in Frage kommender Unternehmensanleiheemissionen aufkaufen kann, beläuft sich das verfügbare Universum auf „nur“ ca. 210 Milliarden EUR. Dabei werden sich die Asset-Ankäufe auf insgesamt 80 Milliarden EUR monatlich belaufen, d. h. 960 Milliarden EUR im Jahr. Vor diesem Zahlenhintergrund gehen wir eher davon aus, dass der Ankauf von Unternehmensanleihen als Ergänzung zum Ankauf von Staatspapieren zu sehen ist und eventuell ca. 5 Milliarden EUR monatlich betragen wird. Daher ist es durchaus möglich, dass das schließlich kommunizierte tatsächliche Kontingent an Unternehmensanleihen die allzu optimistischen Markterwartungen deutlich dämpfen könnte.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden