Steigende Ausfälle an Chinas inländischem Anleihenmarkt – Vorbote für einen Einbruch am Offshore-Markt?

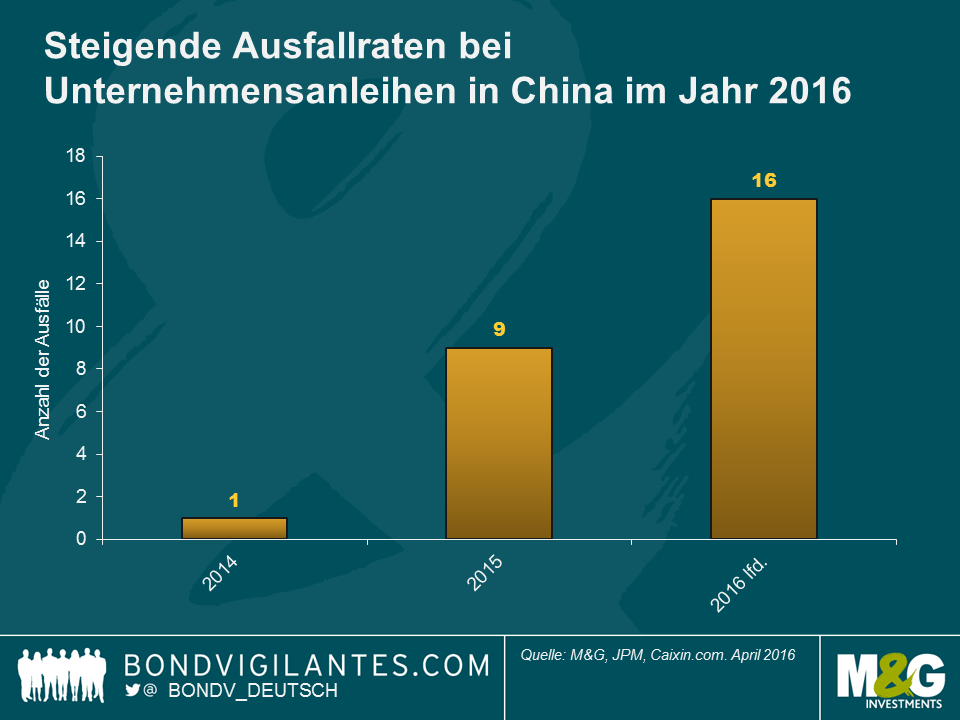

Chaori Solar und Baoding Tianwei werden für immer in der Geschichte des chinesischen Anleihenmarktes verankert sein. Chaori Solar war im März 2014 das erste chinesische Festlandunternehmen, das seinen Zahlungsverpflichtungen am Anleihenmarkt nicht nachkommen konnte. Baoding Tianwei schrieb im April 2015 Schlagzeilen, als das Unternehmen als erster Zahlungsausfall eines staatlichen Unternehmens in die Geschichte Chinas einging. Seitdem kam es dort zu 24 weiteren Zahlungsausfällen von Anleihen, vor allem im verarbeitenden Gewerbe sowie in der Metall- und Stahlbranche. Hier spiegelt sich die Neuausrichtung des Landes auf eine Dienstleistungswirtschaft.

Etwa 90% der in China begebenen Unternehmensanleihen sind in Lokalwährung denominiert (RMB) und werden auf dem heimischen Anleihenmarkt, dem sogenannten Onshore-Markt, gehandelt. Bei zwei Dritteln dieser Schuldtitel handelt es sich um Papiere staatsnaher Emittenten. Die verbleibenden Anleihen werden von Unternehmen begeben, von denen sich wiederum 90% in Staatsbesitz befinden. Das IIF berichtete unlängst, dass Chinas Anleihenmarkt mit einem Volumen von 48 Billionen RMB (7,5 Billion USD) oder 65% des BIP der drittgrößte Anleihenmarkt der Welt ist. Lediglich der US-Markt mit 35 Billionen USD (mehr als 200% des BIP) und der japanische Markt mit 11 Billionen USD (250% des BIP) sind noch größer. Betrachtet man grundsätzlich nur den prozentualen Anteil am BIP, so hat Chinas heimischer Rentenmarkt noch Wachstumspotenzial. Tatsächlich verdeckt diese eindimensionale Betrachtung jedoch die Tatsache, dass das Land ein erhebliches Problem mit dem Volumen der ausstehenden Unternehmenskredite hat: die Anleihenschuld von Firmen außerhalb des Finanzsektors beträgt 125% des BIP. Des Weiteren deuten die zunehmenden Ausfälle an Chinas Onshore-Anleihenmarkt – ein relativ kleines, aus den Blue-Chip-Unternehmen des Landes bestehenden Universums – daraufhin, dass die großen Banken mit einem Anstieg von notleidenden Krediten zu kämpfen haben.

Internationale Anleiheninvestoren würden einen Anstieg der Ausfallraten als natürlichen Heilungsprozess für China interpretieren, der eine stärkere Bonitätsdifferenzierung ermöglicht. Aus dieser Perspektive bereitet lediglich das Tempo der diesjährigen Unternehmensausfälle Sorgen. Es stellt sich die Frage, ob die Bewertungen das Risiko auch tatsächlich widerspiegeln. Der oben abgebildeten Grafik kann entnommen werden, dass es auf dem heimischen Anleihenmarkt seit Jahresanfang mehr Unternehmensausfälle gegeben hat als in den vergangenen zwei Jahren insgesamt. Ein weiterer Anlass zur Sorge ist die Unsicherheit darüber, ob die Regierung auch weiterhin staatliche Unternehmen, die einen großen Teil des Onshore-Anleihenmarktes ausmachen, unterstützen wird. Im September 2015 unterteilte die chinesische Regierung Staatsbetriebe in zwei Gruppen: „Anbieter von öffentlichen Sozialleistungen“ und „staatliche Wirtschaftsbetriebe“. Dies wiederum wirft die Frage auf, ob Letztere die außerordentliche staatliche Unterstützung dann in geringerem Maße erhalten als von den Marktteilnehmern angenommen, was die Wahrnehmung inländischer Investoren deutlich verändern würde. Darüber hinaus dürfte die Marktöffnung für internationale Investoren (diese machen derzeit lediglich 2% aus), auch wenn sie langfristig positiv zu werten ist, mit einer stärkeren Bonitätsdifferenzierung über die inländische Kreditkurve hinweg einhergehen: neue Investoren verfügen über ein breiteres Benchmarkuniversum, und in der Konsequenz könnten Covenants in den Dokumentationsunterlagen inländischer Anleihen Einzug halten.

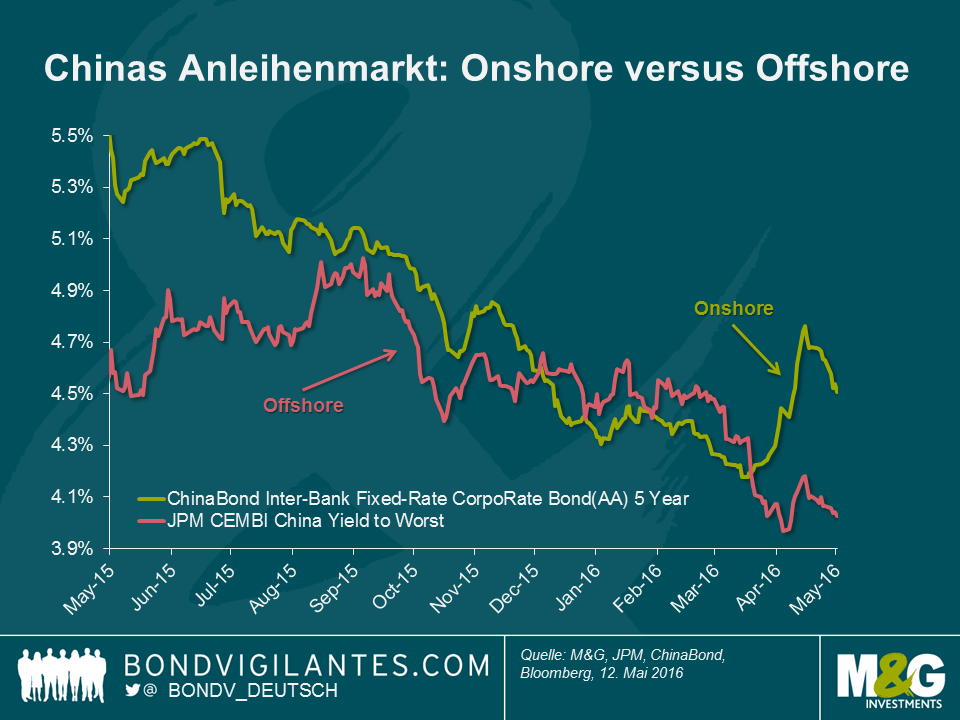

Theoretisch hätte das weichere wirtschaftliche Umfeld und das höhere Ausfallrisiko in China die Renditen am heimischen Anleihenmarkt nach oben drücken müssen. In der Realität traf eher das Gegenteil zu. Aufgrund der Zinssenkungen und der zunehmenden Anleihenkäufe durch Privatbanken infolge des Börsencrashs sind die Renditen auf Unternehmensanleihen im Jahr 2015 signifikant zurückgegangen. Diese Abkopplung von Fundamentaldaten im Verhältnis zu den Bewertungen wurde gleichermaßen bei den Renditen auf in USD lautende Anleihen chinesischer Unternehmen beobachtet, die sich im Laufe des Jahres 2015 – dank unterstützender technischer Marktfaktoren und trotz schlechter werdender Fundamentaldaten (weichere Makroökonomie, schlechtere Qualität der Vermögenswerte von Banken, Überangebot und geringere Wachstumsraten für Bauunternehmen, höherer Verschuldungsgrad von einer Vielzahl an Staatsunternehmen, usw.) – überaus positiv entwickelten.

Die attraktiven Finanzierungskosten in Renminbi schufen einen positiven technischen Hintergrund für den chinesischen Unternehmensanleihenmarkt, an dem viele Bauunternehmen aktiv sind. Die Emittenten nutzten die niedrigen Renditen und das überraschend hohe Rating des Onshore-Marktes, um ihre USD-Anleihen zu refinanzieren, wodurch sie die Währungsinkongruenzen in ihren Bilanzen reduzieren konnten. Beispielsweise emittierte der chinesische Immobilienentwickler Evergrande im Jahr 2015 eine Anleihe im Wert von 5 Mrd. CNY mit einer Rendite von 5,38%. Die Anleihe wurde von der chinesischen Ratingagentur Dagong mit AAA bewertet. Die USD-Anleihen von Evergrande (mit einer Rendite von über 8% für kürzere Laufzeiten) haben derzeit ein B3-Rating von Moody‘s und ein CCC+-Rating von S&P. Dies macht deutlich, weshalb sich Immobilienentwickler für ihre Finanzierungsvorhaben auf den heimischen Anleihenmarkt stürzten. Folglich schrumpfte das Angebot von USD-Anleihen, die von chinesischen Unternehmen ausgegeben wurden, während gleichzeitig die Nachfrage nach USD-Anleihen seitens lokaler Investoren, aufgrund der pessimistischen Einschätzung zum RMB sowie der schwachen Aktienmärkte, hoch blieb.

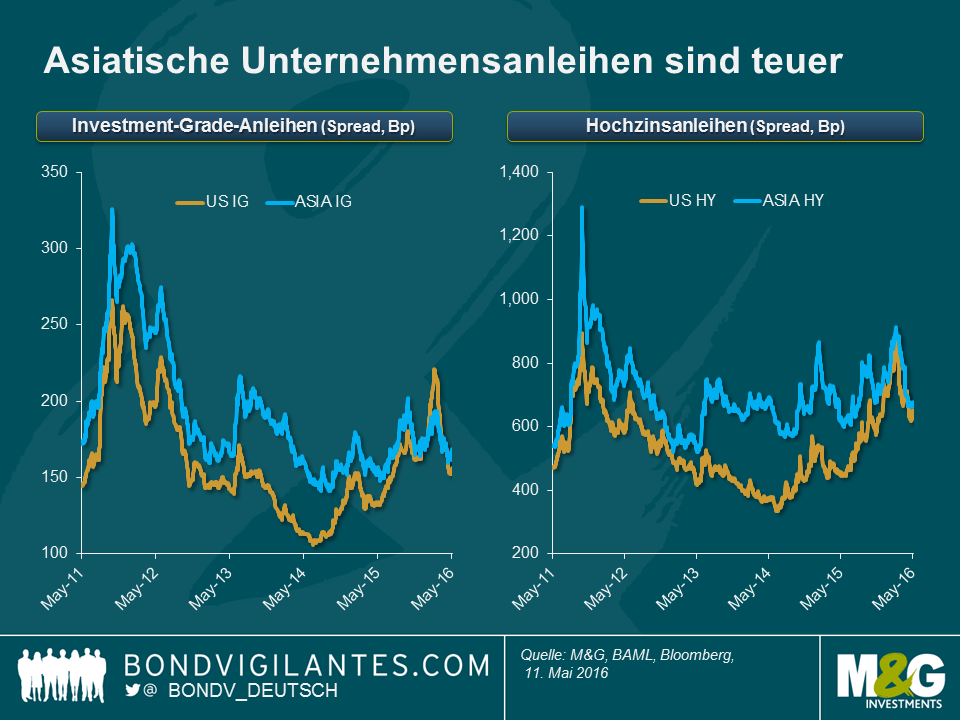

Aus der Perspektive globaler Anleger ergab sich daraus eine recht unattraktive Bewertung von Offshore-Anleihen. Erstens können Anleger in Schwellenländeranleihen höhere Anleihenrenditen außerhalb Chinas finden, die sowohl das Potenzial für einen positiven Carry haben als auch einen Kapitalzuwachs bei Unternehmensanleihen mit starken Fundamentaldaten bieten. Dies gilt vor allem mit Blick auf Schuldtitel, die aufgrund der negativen Marktstimmung für die Anlageklasse insgesamt, übermäßig abgestraft wurden. Zweitens sind chinesische USD-Anleihen aufgrund der Preiskorrektur bei Unternehmensanleihen in Industriestaaten und insbesondere in den USA, sehr teuer. Dies umso mehr, wenn man das Risiko der Nachrangigkeit (gegenüber inländischen Anleihen) berücksichtigt, das Offshore-Anleger in China tragen. Die folgende Grafik veranschaulicht die straffen Bewertungen in Asien (ein Großteil davon in China) gegenüber US-amerikanischen Investment-Grade und Hochzinsanleihen.

Sollte die Ausfallrate am inländischen Markt in China weiter mit der derzeitigen Geschwindigkeit steigen – was sehr wahrscheinlich ist – und es außerdem zu dem erwarteten Anstieg der Renditen auf Onshore-Anleihen kommen, besteht eine reale Gefahr, dass chinesische Emittenten dem inländischen Anleihenmarkt den Rücken kehren und dafür den Offshore-Markt anzapfen werden. Dies würde das Angebot von USD-Anleihen erhöhen und dem positiven technischen Hintergrund ein Ende setzen. Die technischen Aspekte außen vor gelassen, werden sich die Fundamentaldaten wie seit jeher langfristig anpassen. Zusätzlich zu einem höheren, durch die verschlechterte Makro-Situation bedingten Verschuldungsgrad wird das erhöhte USD-Emissionsvolumen zu einem höheren Währungsrisiko in den Bilanzen führen, insofern zukünftig von einer gewissen Abwertung des RMB ausgegangen wird. In der Konsequenz ist es dann lediglich eine Frage der Zeit, bis es am Offshore-Markt zu einer Korrektur kommt. Diese dürfte dann ungleichmäßig ausgeprägt sein. USD-Hochzinsanleihen wären demnach am stärksten gefährdet, da sich die Nachfrage von lokalen Privatbanken und internationalen Investoren auf Unternehmensanleihen mit besserer Qualität konzentrieren würde, wenn die niedrigen Renditen am Markt das höhere Ausfallrisiko nicht mehr kompensieren.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden