KMU-Finanzierung in Europa – Es gibt noch Handlungsbedarf

2013 verfasste ich einen Blog über die deutliche Verschärfung der Finanzierungsbedingungen für kleine und mittlere Unternehmen (KMU) in den europäischen Peripheriestaaten. Drei Jahre später haben wir nun die Einführung von zielgerichteten langfristigen Refinanzierungsgeschäften, QE, negativen Einlagenzinsen und weiteren Maßnahmen erlebt, die zur Schaffung einer finanziell vereinten, geschlossenen europäischen Bankenunion beitragen sollen. Der aktuelle Zeitpunkt erscheint passend, um dieses Thema noch einmal zu behandeln und zu prüfen, ob sich die Kreditvergabeaktivitäten für diese kleinen Unternehmen verbessert haben, die, trotz ihrer Größe, einen wesentlichen Beitrag zum Wachstum und zur Schaffung neuer Arbeitsplätze in der Wirtschaft des Euroraums leisten.

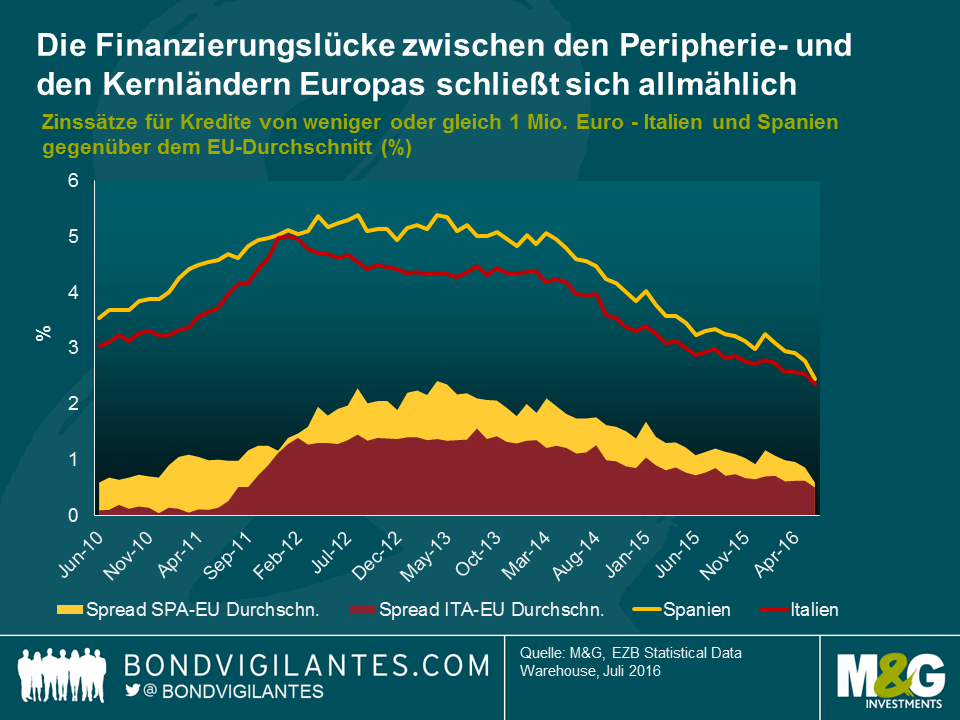

Eine Beurteilung der Kreditzinssätze könnte einen Anhaltspunkt für den Zustand des europäischen Kreditsystems liefern. Im Frühjahr 2013 sahen sich die von Problemen geplagten spanischen und italienischen KMU Kreditzinsen von 5,4% beziehungsweise 4,3% gegenüber, während der europaweite Durchschnitt bei knapp unter 3,0% lag. Die folgende Grafik zeigt die sich allmählich schließende Finanzierungslücke zum restlichen Europa sowie die Risikoaufschläge, die seit März 2013 um 157 Basispunkte (Bp) beziehungsweise 85 Bp gesunken sind. Allein für Spanien handelt es sich dabei für diesen Zeitraum um eine Senkung der Finanzierungskosten von 52% und von 24% allein in den letzten zwölf Monaten. Diese Verbesserung der Kreditzinsen für KMU in den europäischen Peripheriestaaten entspricht dem jüngsten Trend, den wir bei den Finanzierungskosten für ihre jeweiligen Staaten beobachten konnten. Der laufende Fortschritt bei der Bildung einer europäischen Bankenunion, eine weitere Lockerung der Geldpolitik, die anhaltenden Bemühungen einer Umstrukturierung des Bankensektors sowie eine wieder belebte inländische Kreditnachfrage sind allesamt wichtige treibende Faktoren für die allgemeine Verbesserung des Anlegervertrauens.

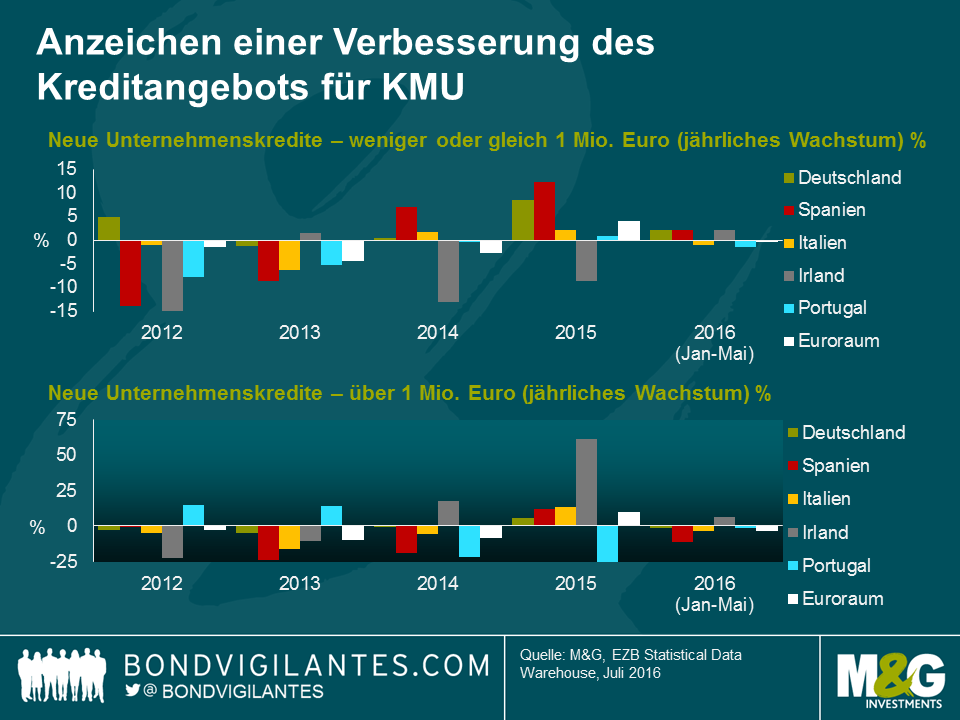

Finanzierungen sind also günstiger geworden. Aber werden sie von KMU auch in Anspruch genommen? Seit 2015 befindet sich die Bankkreditvergabe an KMU (gemessen an neuen Unternehmenskrediten im Wert von unter 1 Mio. Euro) in einem Aufwärtstrend. In der unten aufgeführten Grafik werden jährliche Wachstumsraten für die Kreditvergabe in ganz Europa dargestellt. Darin wird deutlich, dass die Erholung der Kreditversorgung in Spanien bei einer jährlichen Kreditvergabeaktivität mit Zuwachsraten von 7,1% im Jahr 2014 und 12,4% im Jahr 2015 besonders stark ausgeprägt ist. Richten wir unsere Aufmerksamkeit auf Bankkredite für größere Unternehmen (d.h. in Form von Krediten in Höhe von mehr als 1 Mio. Euro), so zeigt eine genauere Analyse, dass hier die Kreditvergabe hinter den kleineren Transaktionen zurückbleibt (interessanterweise bildet Irland im Jahr 2015 eine Ausnahme zu diesem Trend, da irische Banken in dem Jahr die Vergabe von Krediten im Wert von über einer Million Euro an Unternehmen um mehr als 60% steigerten). Insgesamt entfaltete sich die Belebung der Nachfrage erst im Jahr 2015 vollständig und ist seit Anfang des Jahres 2016 wieder rückläufig. Teilweise könnte dies womöglich auf die jüngste Entscheidung der EZB zurückgeführt werden, das Aufkaufprogramm für Vermögenswerte auf Anleihen von Unternehmen der Privatwirtschaft auszuweiten. Größere Unternehmen mit Zugang zu den internationalen Finanzmärkten ergriffen bereitwillig die Gelegenheit, teurere Bankkredite durch Anleihenemissionen auf einem historisch niedrigen Zinsniveau zu ersetzen.

Was das Kreditangebot anbelangt, sind zwar Anzeichen für eine Verbesserung zu erkennen, es gibt aber dennoch einiges zu tun. Um den Zugang zu Finanzierungsmitteln für KMU zu erleichtern, spielt das reibungslose Funktionieren des Übertragungsmechanismus eine zentrale Rolle. Aus diesem Grund ist es ermutigend, dass einige EU-Institutionen kürzlich ihre Bemühungen intensiviert haben, um eben dieses Problem anzugehen. Finanzinnovationen sind willkommen (damit Finanzmittel besser zur Verfügung gestellt werden können) und die Förderung von Maßnahmen zur Unterstützung von Unternehmenswachstum wird ein wesentlicher Aspekt für die Erschließung alternativer Finanzierungsquellen (d.h. Private Equity, Venture Capital, Großhandelsmärkte) sein. Die sich schnell entwickelnden FinTech oder Crowdfunding-Industrien dienen als hervorragende Beispiele für beginnende Formen der Kreditvergabe an KMU. Von diesem Ausgangspunkt ist jeder Fortschritt positiv zu werten – nicht nur, um die starke Abhängigkeit von den Banken zu unterbrechen, sondern auch, um die Widerstandsfähigkeit der KMU in zukünftigen Wirtschaftsabschwungphasen zu erhöhen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden