Mind the gap: Die Bedeutung historisch niedriger Rückflussquoten für Hochzinsinvestoren

Um an den Kreditmärkten Bewertungen vornehmen zu können, treffen Anleiheninvestoren normalerweise Annahmen über die zukünftige Entwicklung der Ausfallraten von Unternehmen. Diese Annahmen basieren allgemein auf gesamtwirtschaftlichen Prognosen (starkes/schwaches Wachstum = niedrige/hohe Ausfallraten) oder sektorenspezifischen Ereignissen (wie die Ölpreisentwicklung). Demzufolge ist es möglich, durch die Bewertung des Credit-Spread-Niveaus eine Indikation dafür zu bekommen, ob Anleger für ihre Investition in Unternehmensanleihen über- oder unterkompensiert werden.

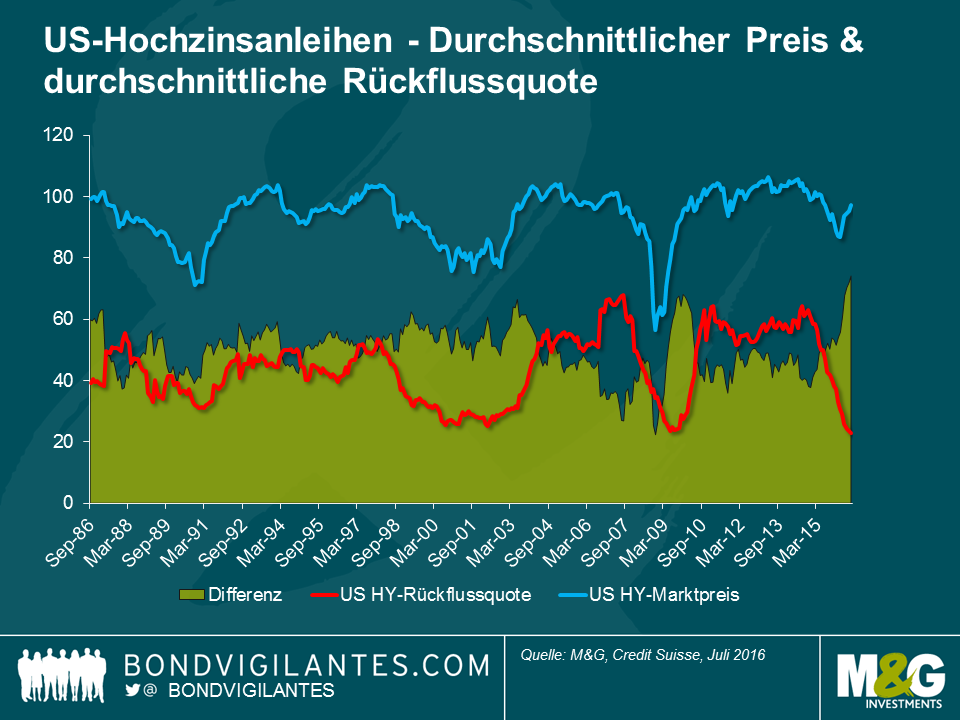

Dieser Ansatz ist tatsächlich genauso einfach wie er sich anhört. Ausfallraten spiegeln nicht das Gesamtbild wider. Es ist wichtig, bei der Festsetzung der Bewertung weitere Informationen einfließen zu lassen. Genauer gesagt muss erfasst werden, wie viel Geld Anleger zurückbekommen, sollte es zu einem Zahlungsausfall kommen. In einer Welt, in der niedrige Zinsen und unkonventionelle geldpolitische Maßnahmen dazu beitragen, die Kurse von hochverzinslichen Unternehmensanleihen trotz spätzyklischer Risiken zurück in Richtung historischer Höchststände zu treiben, ist dies eine äußerst wichtige Information. Wenn die Rückflussquote die Einstiegskosten und die dazugehörigen Kopfschmerzen aufwiegt, kann sich der Kauf eines Ausfallkandidaten manchmal lohnen.

In den letzten eineinhalb Jahren sind die Rückflussquoten von US-Hochzinsanlagen von 61% im Dezember 2014 auf ein Rekordtief von derzeit nur noch 23% abgefallen. Aufgrund der gesunkenen Rückflussquote ist die Differenz zwischen den Marktpreisen von US-Hochzinsanleihen und den Rückflussquoten so groß wie nie zuvor. Anleger in US-Hochzinsanleihen, die eine Anleihe halten wenn diese ausfällt, verlieren derzeit im Durchschnitt mehr Geld als je zuvor.

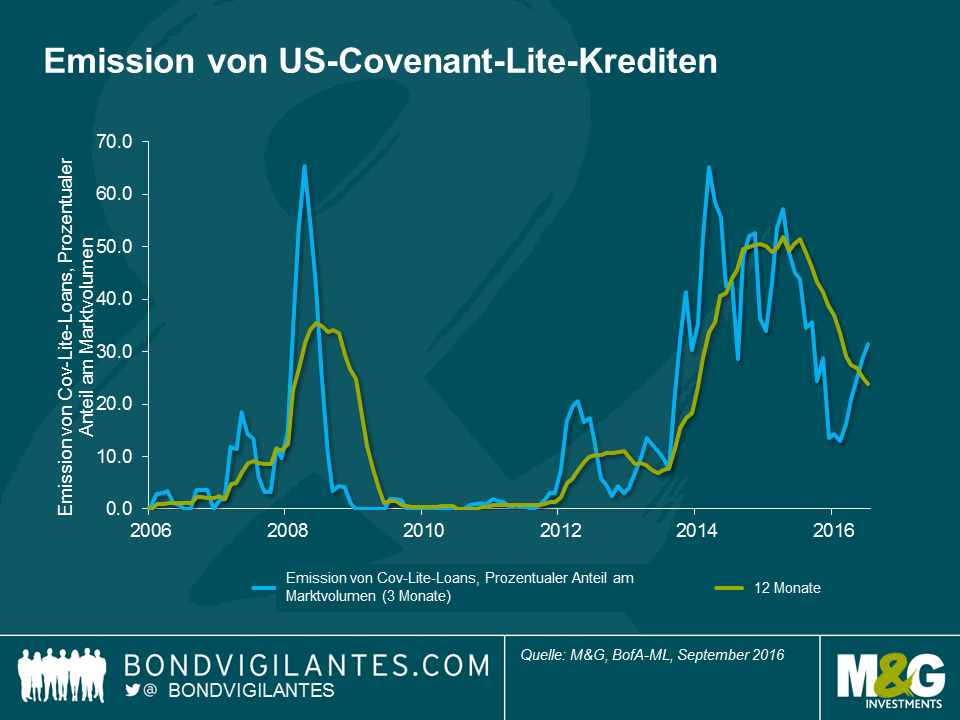

Für die gesunkene Rückflussquote gibt es unserer Auffassung nach mehrere Gründe. Erstens sind Investoren an den Märkten tendenziell eher Preisnehmer, aus Sorge, Renditen zu verpassen, von denen andere Marktteilnehmer profitieren. In dem Bestreben, ihre Anleihe zu halten, verzichten Investoren normalerweise auf vertragliche Schutzklauseln, was sich letztendlich auf die Rückflüsse auswirkt. Ein Indikator, den wir aufgrund der engen Korrelation der Emissionsstandards am Hochzinsmarkt im Blick haben, ist der Anteil der so genannten „Covenant-Lite“-Emissionen am Leveraged-Loan-Markt. In dem Zeitraum von 2012 bis 2015 nahm die Emission von Covenant-Lite-Krediten deutlich zu. Das bedeutet, dass Kreditgeber in Form von „Incurrence Covenants“ einen wesentlich schwächeren Schutz haben als bei „Maintenance Tests“. Der hochverzinsliche Energiemarkt in den USA ist ein gutes Beispiel dafür. Wegen des Ölpreises von 100 US-Dollar achteten Investoren in Hochzinsanleihen viel zu wenig auf die Anleihendokumentation und machten auf diese Weise das „Bevorzugen“ von Gläubigern möglich (das heißt, einem neuen Kreditgeber werden höhere Ansprüche eingeräumt als einem bestehenden).

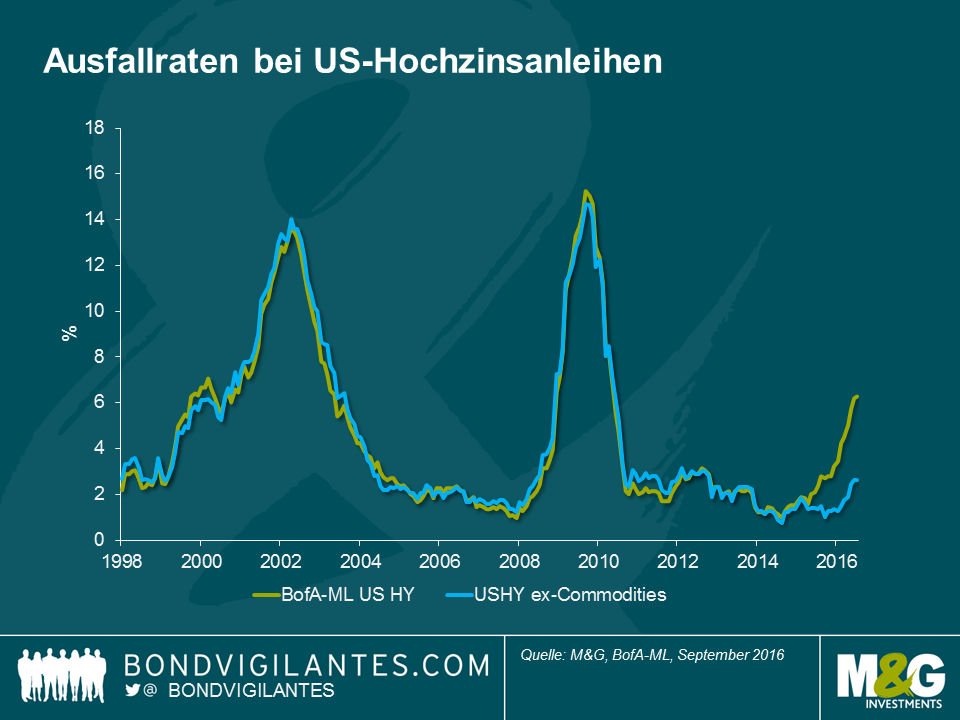

Zweitens stellen Portfolioumschichtungseffekte eine beabsichtigte Konsequenz der geldpolitischen Lockerungsmaßnahmen dar, in deren Rahmen sich Investoren zunehmend risikobehafteten Anlagen zuwenden, um positive Erträge zu generieren. Daraus resultiert, als unbeabsichtigte Konsequenz, eine Fehlallokation von Kapital. Bei Unternehmen , die in einer Volkswirtschaft mit quantitativer Lockerung aktiv sind, vergeht wesentlich mehr Zeit, bis sie ausfallen, wie anhand der überaus niedrigen Ausfallrate des vergangenen Jahrzehnts (mit Ausnahme der Phase während der Finanzkrise 2008) zu erkennen ist. In einem solchen Umfeld werden Unternehmen dazu angeregt, Anleihen auf einem ungewöhnlich niedrigen Renditeniveau zu begeben und sie werden dazu ermutigt, zuzulassen, dass dem Geschäft Kapital in Form von Ausschüttungen an die Aktionäre und Kuponzahlungen an die Gläubiger entweicht. Wenn der bedauerliche Zeitpunkt zur Liquidierung des Unternehmens dann eintritt, finden die Gläubiger weniger flüssige Mittel und dafür eine höhere Verschuldung vor, was zu den niedrigen Rückflussquoten führt, die wir heute beobachten können.

„Mind the gap“ heißt es für Anleger, die ein Engagement an den Hochzinsmärkten planen, da sich aufgrund der fallenden Rückflussquoten und der wahrscheinlich auch weiter steigenden Ausfallraten, ausgehend von dem derzeitig niedrigen Niveau, ein Spalt zwischen Rückfluss- und Ausfallrate gebildet hat. Der Reiz für die Jagd nach Erträgen ist in einem Umfeld ohne Rendite nur allzu verständlich. Allerdings zeigen sich die Risiken immer deutlicher und Investoren in Hochzinsanleihen sollten bei ihren Überlegungen die Verlustrisiken genauso berücksichtigen wie das Aufwärtspotenzial.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden