Veränderungen der Liquidität am Markt für Unternehmensanleihen und die damit verbundenen Chancen

Gastbeitrag von Chris Clemmow (Händler, M&G Investments)

Die letzten Jahre waren überwiegend von der zunehmenden Bedeutung der Diskussion über die Marktliquidität sowie dem anscheinenden Abwärtstrend eben dieser Liquidität an den Rentenmärkten geprägt. Die daraus resultierenden Konsequenzen für Marktstabilität und -volatilität verunsichern viele Marktteilnehmer.

Aus diesem Grund macht der Versuch Sinn, die treibenden Faktoren hinter diesen Trends sowie Fallstricke und Chancen nachzuvollziehen, die diese für aktive Investoren darstellen. Aufgrund meiner Erfahrung mit der physischen Umsetzung verschiedener Handelsideen kann ich hoffentlich einige Erkenntnisse zu der Diskussion beitragen.

Märkte werden üblicherweise als liquide angesehen, wenn Anleger Transaktionen zu geringen Kosten, mit geringer Verzögerung und zum oder beinahe zum aktuellen „Marktpreis“ durchführen können. Darüber hinaus sollte der Unterschied zwischen normaler Marktliquidität, d.h. von ausgewogenen Märkten (an denen das Verhältnis von Käufern zu Verkäufern ungefähr gleichmäßig verteilt ist) und von angespannten Märkten (an denen die Transaktionsrichtung extrem unausgewogen ist) beachtet werden.

Es ist fraglich, wie liquide die Märkte für Unternehmensanleihen entsprechend der oben erwähnten Definition überhaupt sind oder jemals waren, denn durch die relativ heterogene Struktur der Anlageklasse wird der Handel erschwert. Es stehen gleichzeitig mehrere Anleihen eines Emittenten mit vielen verschiedenen Merkmalen aus, die in unterschiedlichen Stückzahlen und Zusammensetzungen notieren und gehandelt werden. Gleichzeitig ist die Struktur und Breite der Investorenbasis häufig höchst unterschiedlich. So gibt es beispielsweise einige große institutionelle Anleger, die Vermögenswerte oftmals über längere Zeiträume oder gar bis zur Fälligkeit halten und einen Großteil einer Emission vereinnahmen können, was zu einem unregelmäßigen Handel führt. Somit kann üblicherweise einem Käufer nicht jederzeit ein Verkäufer zugeordnet werden, was wiederum das Zwischenschalten eines Vermittlers (Market Makers) notwendig macht. In den meisten Fällen handelt es sich dabei um eine Bank, gelegentlich auch um einen Makler. Die Liquidität von börsennotierten Anleihen mit eher geringem Volumen kann somit stark von der Willkür einiger ausgewählter Händler abhängen.

Diese Faktoren existierten mehr oder weniger schon immer. Der Grund, weshalb das Liquiditätsproblem, beziehungsweise der potenzielle Rückgang der Liquidität, aktuell so stark aufkommt, ist die Kombination aus einer starken Wachstumsphase am Rentenmarkt, gepaart mit dem übergreifenden Trend, dass die Mehrheit der Marktteilnehmer in eine Richtung strömt (d.h. es herrscht eine angespannte Marktlage). Dies wiederum ist eine Folge der vielen sozioökonomischen Krisen und der zügellosen und beispiellosen Interventionen seitens Regierungen und Zentralbanken, die in der Zeit nach der Lehman-Pleite an der Tagesordnung waren. Der Rückgang der traditionellen Funktion des Market Makers zieht die Aufmerksamkeit vermehrt auf sich, da sie so deutlich ausgeprägt ist und im deutlichen Gegensatz zu dem Wachstum des Marktvolumens steht.

Abgesehen davon deuten sämtliche Liquiditätsmaße wie das durchschnittliche Volumen, Transaktionsvolumen sowie Geld-/Briefspannen scheinbar darauf hin, dass sich die Lage in den Jahren nach der Lehman-Pleite entweder verbessert oder zumindest stabilisiert hat. Dies zeigt letztendlich, dass das Liquiditätsrisiko in Verbindung mit den Märkten für Unternehmensanleihen in großem Umfang von den Market Makern zu den Anlegern übergegangen ist, von denen viele angemessen auf diese Tatsache vorbereitet sind – manche aber auch nicht. Für aktive Fondsmanager schafft das sowohl Probleme als auch Chancen. Insofern die Marktbedingungen jedoch normal sind, das Verhältnis von Käufern zu Verkäufern also im Gleichgewicht, ist die Liquidität nach wie vor zweifelsohne stabil.

Dies gilt scheinbar auch für weniger entwickelte Märkte. Im Falle Großbritanniens wird durch das jüngste „Occasional Paper“ der britischen Finanzaufsicht FCA statistisch belegt: „Liquidität am britischen Markt für Unternehmensanleihen: Handelsdaten belegen“, dass es im Hinblick auf den Zeitraum nach der Lehman-Pleite „keinen Nachweis für eine Verschlechterung der Liquiditätslage am Markt gibt, obwohl der Bestand der Händler in diesem Zeitraum rückläufig war.“

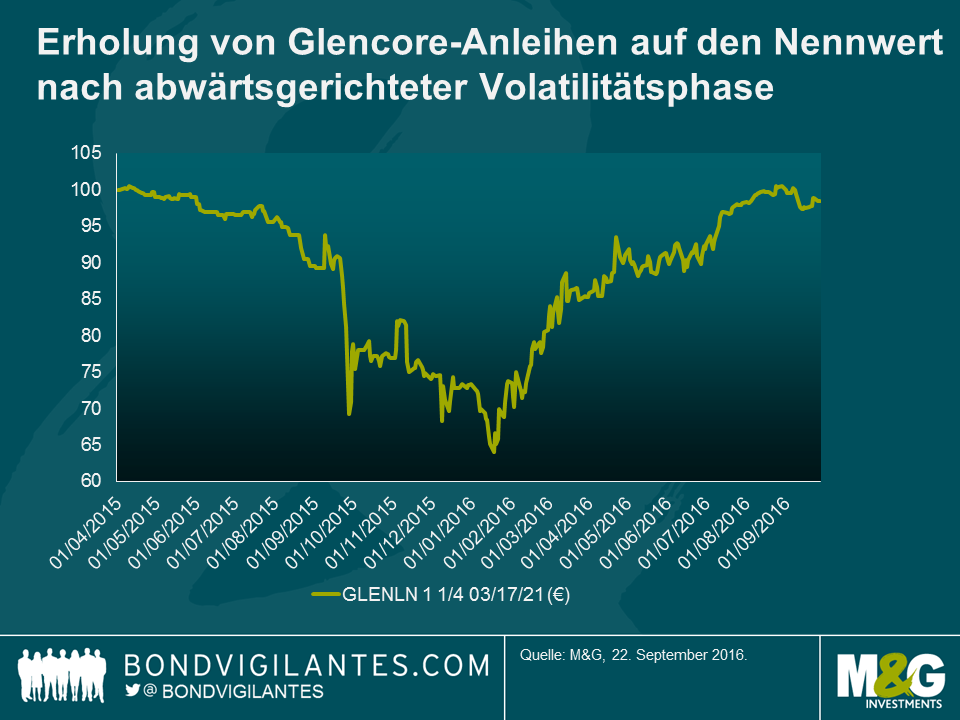

Für eine Vielzahl von Liquiditätsmaßen ist dies aus statistischer Perspektive unter normalen Marktbedingungen womöglich richtig, insgesamt dürften jedoch viele aktive Marktteilnehmer dieser Aussage widersprechen. Die Krux an der Sache ist, dass die negativen Folgen der geänderten Liquiditätsdynamik lediglich dann wirklich sichtbar werden, wenn man in angespannten Marktphasen Transaktionen durchführen möchte, sei es mit Blick auf einen bestimmten Emittenten, eine Branche oder den Markt insgesamt. In diesen Fällen überwiegt häufig ganz deutlich eine negative oder positive Marktstimmung, die zu einem starken Ungleichgewicht von Käufern und Verkäufern führt. In einem Umfeld, in dem Market Maker immer weniger dazu bereit sind, als Puffer zu fungieren oder die Preisentwicklung abzufedern, kann sich die Volatilität natürlich verstärken. Im Fall einiger bekannter Beispiele der jüngeren Vergangenheit (z.B. Glencore) fand eine Preiskorrektur statt, die fernab von einem rationalen fundamentalen Wert lag und in deren Zuge der Kurs für ein begrenztes Handelsvolumen in manchen Fällen um 30-40% absackte, bevor in den darauf folgenden Monaten ein Großteil dieses Wertes wieder aufgeholt wurde.

In solchen Phasen Transaktionen durchzuführen kann zwar manchmal frustrierend sein, sie eröffnen jedoch bedeutende Chancen für aktive Investoren die bereit sind, eine nonkonformistische Sichtweise einzunehmen und die ein gewisses Maß an kurzfristiger Volatilität akzeptieren. In solchen Fällen kann man Transaktionen in großem Umfang und mit einer deutlichen Preissetzungsmacht durchführen, da ein Investor den Markt im Grunde mit Liquidität versorgt. In der Umsetzung bedeutet das einen enormen Vorteil, da so ein Preis erzielt werden kann, der die verbundenen fundamentalen Risiken angemessen ausgleicht, wodurch die Ineffizienz der Preisgestaltung am Markt wirksam ausgenutzt werden kann.

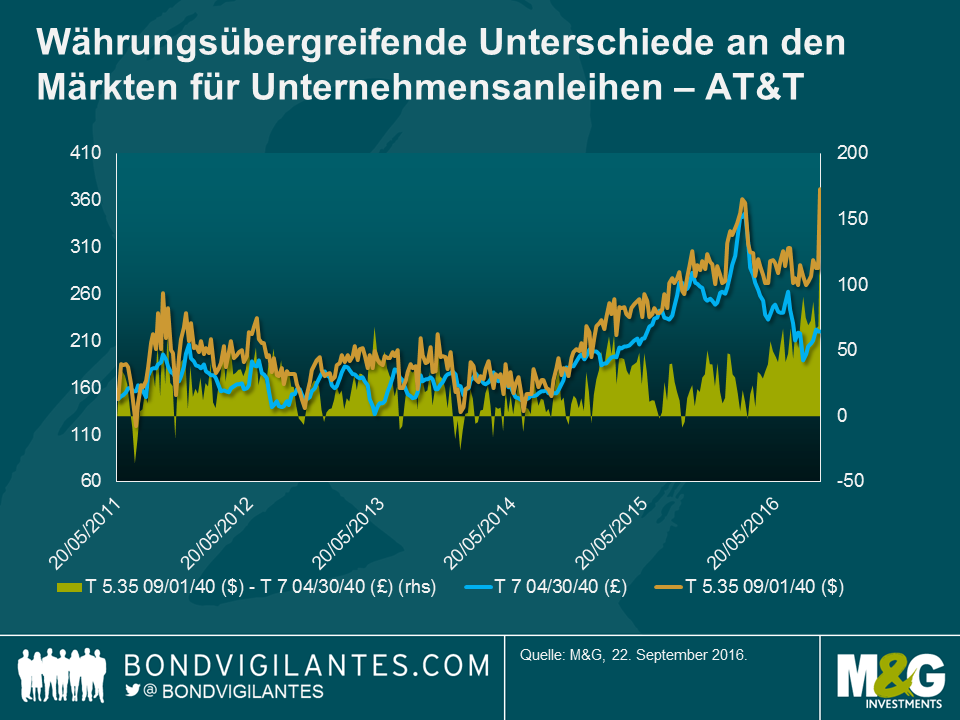

Hierbei handelt es sich zwar um ein globales Phänomen, es ist jedoch auch klar, dass die Folgen an weniger entwickelten Märkten, genauer gesagt in Großbritannien und in geringerem Ausmaß auch an den Unternehmensanleihenmärkten im Euroraum, noch deutlicher zu spüren sein können. Eine umfangreiche und stark konzentrierte Anlegerbasis, gepaart mit dem Rückzug des traditionellen Market Making seitens der Banken, führte zu einem Umfeld mit einer potenziell schwankenden und anfälligen Liquidität. Binäre Marktbedingungen – hauptsächlich auf die Intervention der Zentralbanken zurückzuführen – sind der Grund für häufigere und länger andauernde Marktphasen, die von Stress und einem vorherrschenden Ungleichgewicht geprägt sind. Wie bereits erwähnt, resultieren daraus grundsätzlich Herausforderungen in der täglichen Umsetzung, die entsprechenden Preisverzerrungen eröffnen (d.h. an den inländischen Märkten, vor allem aber an den internationalen Rentenmärkten) und Relative-Value-Chancen, insbesondere derzeit in den USA. Deutlich wird dies anhand des Beispiels vergleichbarer Schuldverschreibungen desselben Emittenten, die in verschiedenen Währungen mitunter hohe Kursunterschiede aufwiesen, bevor sie sich nach einer Korrekturphase wieder normalisierten. Durch den Kauf des einen Wertpapiers und den Verkauf des anderen sowie der anschließenden Umkehr der Transaktion, nachdem sich die Kurse wieder normalisiert haben, kann ein aktiver Investor überdurchschnittliche Erträge erzielen, und zwar letztendlich basierend auf ein und demselben Kreditrisiko.

Eine weitere Konsequenz dieser Entwicklungen besteht in der starken Konzentration von Handelstransaktionen in den liquidesten Anleihenemissionen, oft zulasten der Liquidität in weniger häufig gehandelten Emissionen. Dazu kommt, dass Anleihen, die häufig und in großem Volumen gehandelt werden, weniger bilanzintensiv sind und aus diesem Grund von Market Makern bevorzugt gehandelt werden. Auch kommt dazu, dass ein Anleger, der regelmäßig Liquidität benötigt, vorzugsweise diese liquiden Wertpapiere handeln wird, da diese die Liquidität einfach und kostengünstig ermöglichen. Unter dem Strich ballt sich das Aktivitätsniveau in den liquiden Wertpapieren, was eine Art Spaltung der Liquidität zwischen liquiden und illiquiden Anleihen auslöst. Dies führt zu zunehmend starken Kursunterschieden zwischen ansonsten vergleichbaren Anleihen und eröffnet aktiven Anlegern einmal mehr die Möglichkeit, die Ineffizienz durch Bereitstellung von Liquidität am Markt auszunutzen. Vor allem am US-Markt ist dies deutlich erkennbar. Der Handel konzentriert sich hier auf die neuesten „On-the-run“-Wertpapiere, während die älteren „Off-the-run“-Wertpapiere weniger häufig gehandelt werden und oft fehlbewertet sind.

Es gibt insgesamt betrachtet also eine Reihe von Faktoren, die zu den deutlichen Liquiditätsschwankungen an den Unternehmensanleihenmärkten beigetragen hat, und aufgrund schrumpfender Bilanzen und des starken Wachstums der Rentenmärkte ist ein großer Anteil des Liquiditätsrisikos von den traditionellen Market Makern auf die Investoren übergegangen. Trotz alledem steht fest, dass die Märkte nach klassischen Maßstäben nach wie vor liquide sind und in normalen Marktphasen reibungslos funktionieren. Klar ist allerdings auch, dass die Liquidität schwanken kann und der Mangel an eben dieser in angespannten Marktphasen zu einem extrem hohen Volatilitätsniveau und übermäßigen Fehlbewertungen führen kann. Dies stellt aktive Anleger vor zahlreiche Herausforderungen, eröffnet aber, sowohl innerhalb als auch zwischen verschiedenen Märkten, noch mehr Chancen, insofern die Investoren einer kurzfristigen Volatilitätsphase standhalten und mit den Risiken umgehen können.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden