Drei unserer beliebtesten Charts

Wir nutzen oftmals Twitter, um bestimmte Charts zu verbreiten, die in unseren Augen interessant sind, aber wahrscheinlich nicht der zusätzlichen Analyse eines Blogs bedürfen. In diesem Sinne habe ich einen Blick auf jene Charts geworfen, die am beliebtesten waren oder am meisten von unseren Twitter-Anhängern bei @bondvigilantes geteilt wurden und die ein wenig mehr Details bieten, als es die 140 Zeichen normalerweise erlauben.

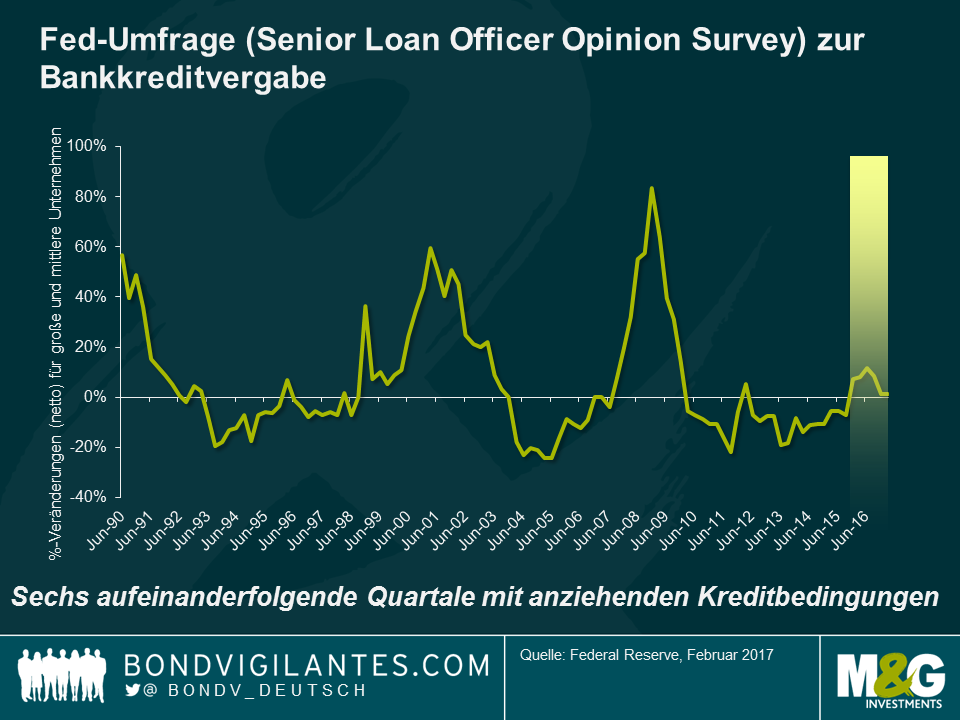

- Fed Loan Officer Survey (Umfrage der US-Notenbank Fed unter den US-Banken) zeigt, dass US-Banken in sechs aufeinanderfolgenden Quartalen die Kreditvergabestandards verschärft haben. Eine Seltenheit außerhalb einer Rezession.

Die Senior Loan Officers großer US-amerikanischer Banken werden jedes Quartal von der Fed gefragt, in welcher Form sich die Standards im Vergleich zum letzten Quartal geändert haben, anhand derer Unternehmenskredite vergeben werden. Lockere Standards deuten auf einen leichteren Kreditzugang, so dass Unternehmen und Privatpersonen investieren und konsumieren können und das wirtschaftliche Wachstum größer wird. Ein Anzug der Kreditbedingungen deutet demgegenüber daraufhin, dass Kredite weniger leicht zugänglich sind und das Wirtschaftswachstum daher abkühlt.

Kreditstandards und steigende Darlehnsvolumina sind negativ korreliert und können daher Vorboten der Wirtschaftsentwicklung sein. Wie der obige Chart zeigt, ist es eine Seltenheit, dass US-Banken ihre Kreditbedingungen außerhalb einer Rezession für sechs aufeinanderfolgende Quartale verschärfen. Am Mittwoch steht nun erneut eine Sitzung des Offenmarktausschusses an, auf der wahrscheinlich eine Zinserhöhung vereinbart wird. In der Folge sollte es für Unternehmen und Personen, insbesondere solche mit schlechter Bonität, zunehmend umständlicher werden, Kredite zu bekommen.

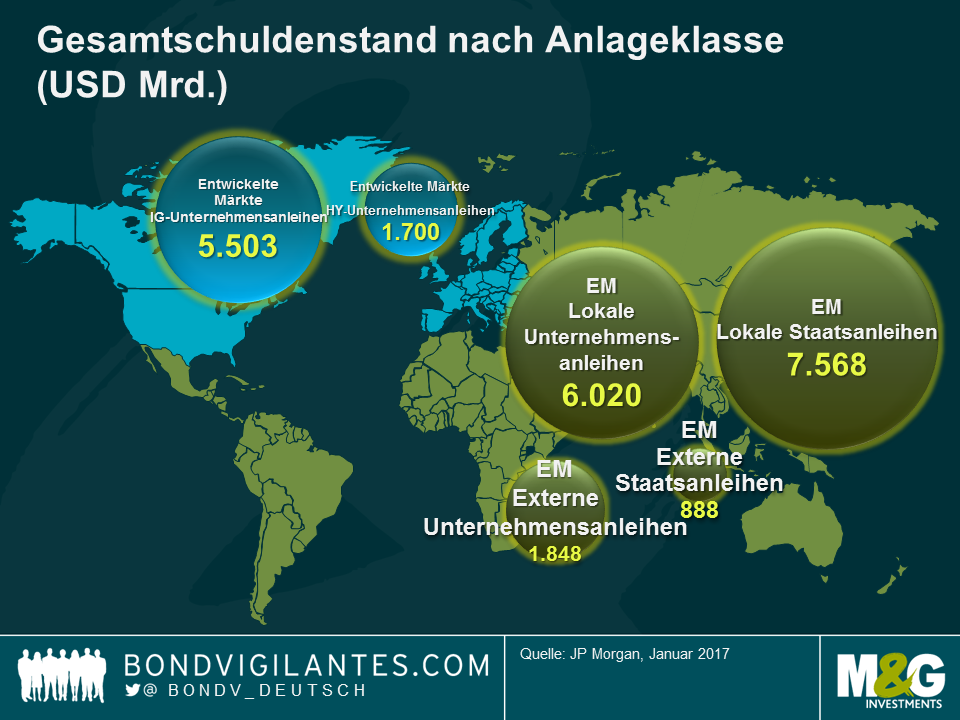

- Laut @JPMorgan, ist das gesamte Kredituniversum auf +$16,3Bil. gewachsen – das ist 3x die Größe des DM IG und 9x des DM HY.

In einer Welt, in der viele Anleiheninvestoren dafür bezahlen, den Regierungen von Industriestaaten Kapital zu leihen und die Renditen von Unternehmensanleihen auf einem Allzeittief stagnieren, sehen viele Investoren Schwellenmarktanleihen als ein Segment, wo sich nach höheren Renditen zu suchen lohnt. Das Anlageuniversum der Anleihenemittenten aus Schwellenmärkten ist groß und vielfältig und insbesondere der Markt für Unternehmensanleihen von außerhalb des Finanzsektors ist aufgrund der Disintermediation der Banken erheblich gewachsen. In den letzten Jahren haben Emissionen an lokalen Märkten zunehmend an Bedeutung gewonnen (vor allem in Asien), da sich ein Bankensektor vor Ort herausgebildet hat, der die lokalen Anleihenmärkte unterstützt. An den globalen Anleihenmärkten ist das von Unternehmen aus Schwellenländern emittierte Schuldenvolumen mittlerweile größer als das ihrer Pendants in den Industriestaaten. An den Märkten für Staatsanleihen ergibt sich ein anderes Bild. Staatsanleihen aus Industriestaaten haben weiterhin ein deutlich größeres Volumen als solche aus Schwellenmärkten ($25 Bil. vs. $8,5 Bil.). Hier spiegelt sich die niedrigere Verschuldung dieser Volkswirtschaften.

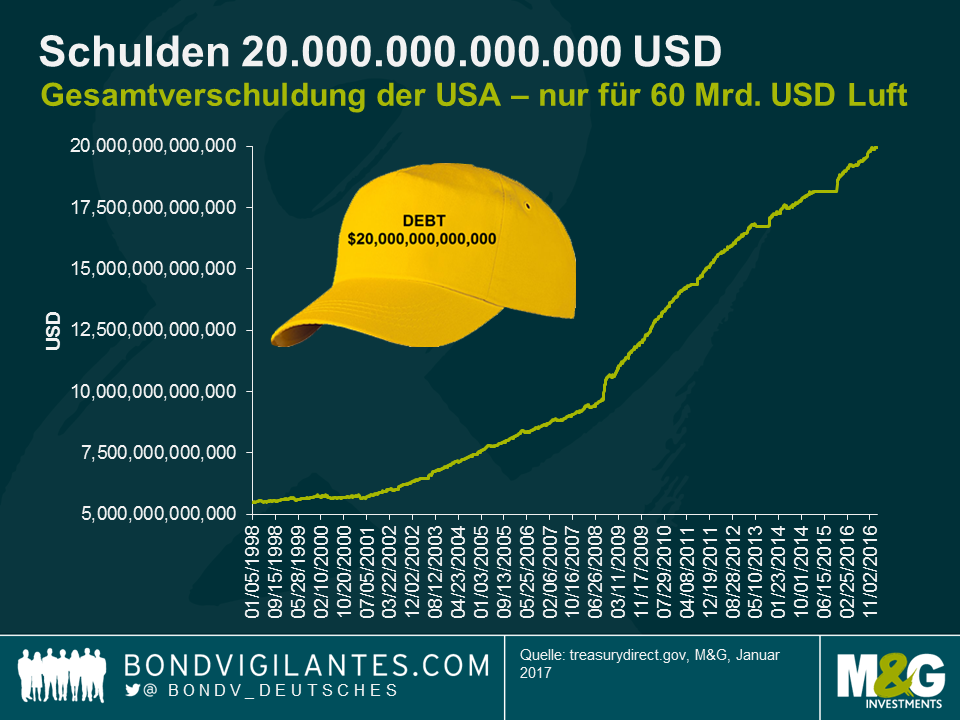

- Für Anleiheninvestoren: Schuldenbremse 20.000.000.000.000 USD. Es bleibt nur Luft für weitere 60 Mrd. USD.

Als der Dow Jones Industrial Average kürzlich erstmals über 20.000 Punkte schloss und entsprechende Schlagzeilen machte, konnte ebenfalls eine andere interessante Feststellung gemacht werden: Die Gesamtverschuldung der USA wird wahrscheinlich auf über $20 Bil. steigen. Ob dies geschieht, hängt davon ab, ob der Kongress das Schuldenlimit anhebt. Seit der Finanzkrise hat sich die Staatsverschuldung der USA mehr als verdoppelt.

Die Möglichkeiten der Fremdkapitalaufnahme für das US-Finanzministerium werden denn auch gegen Ende der Woche außer Kraft gesetzt. Treasury Secretary Steven Mnuchin stellte fest, dass Anleihenemissionen von staatlicher Seite und Kommunen zu einem Ende kommen, bis der Kongress die Verschuldungsgrenze anhebt. Das Congressional Budget Office (CBO) denkt, dass der Staatskasse die Mittel ausgehen werden, sollte die Kreditgrenze nicht angehoben werden. In ungefähr sechs Monaten könnten dann die Gläubiger nicht mehr bezahlt werden und wir würden einen noch nie da gewesenen Ausfall der USA erleben. Die Märkte haben zwar derzeit noch keinen Fokus auf die Kreditgrenze gerichtet, die Zeit läuft jedoch ab. Mnuchin hat es eindeutig klar gemacht, dass die Situation kritisch ist und der dringenden Aufmerksamkeit des Kongresses bedarf.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden