Kann Russland neue US-Sanktionen verdauen?

Nach der Sommerpause steht für den US-Kongress die Überprüfung zahlreicher Gesetzesentwürfe an, in denen weitere Sanktionen gegen Russland beantragt werden sollen. Die Anträge beinhalten weitere Restriktionen für russische Importe und Exporte an die USA sowie für Aktivitäten russischer Banken im Land. Auch ist ein Verbot für US-Bürger für den Handel neu emittierter russischer Staatsanleihen mit einer Laufzeit von mehr als 14 Tagen geplant. Der Handel älterer Schuldtitel bleibt davon unberührt. Die US-Sanktionen gegen Russland begannen im Jahre 2014, seitdem haben Finanzinstitutionen und Unternehmen einen Weg gefunden, sich durch einige der Restriktionen durchzumogeln – wird es diesmal anders sein?

Sollten die USA das Verbot genehmigen, das US-Anlegern eine Finanzierung des russischen Staates untersagt, ist die Wahrscheinlichkeit hoch, dass viele europäische Banken und Anleger diesem Beispiel folgen würden, vor allem dann, wenn sie Unternehmungen in den USA unterhalten. Das könnte zu einer dramatischen Reduzierung des täglichen Handelsvolumens der neuen Schuldtitel führen.

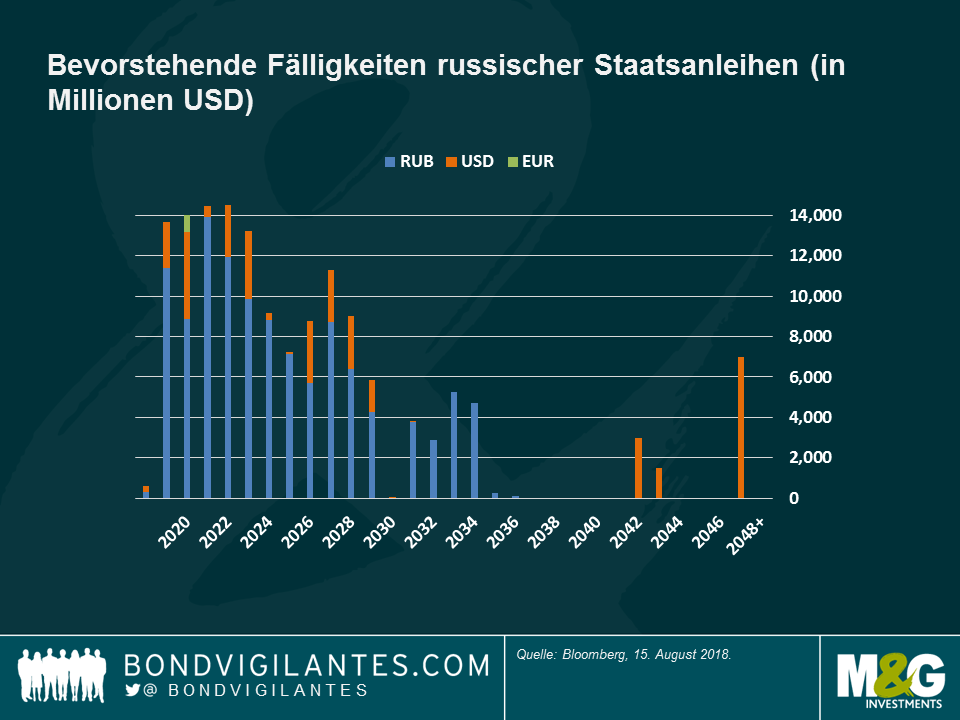

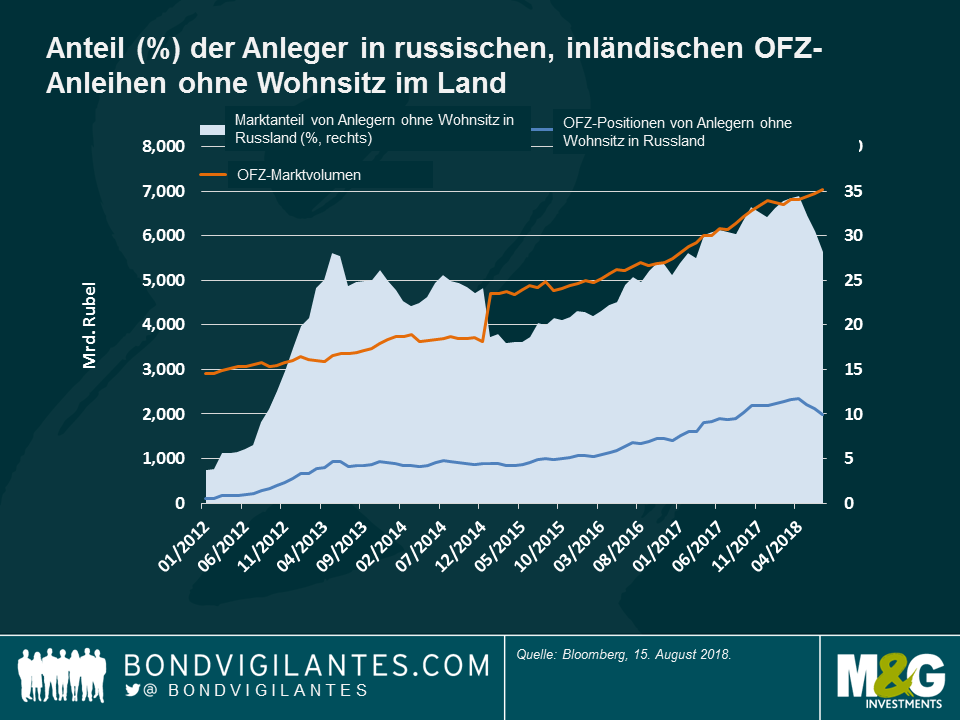

Wie schädlich wäre das für den Finanzierungsbedarf Russlands? Wie in den beiden Grafiken unten ersichtlich, konzentrieren sich die Amortisierungen russischer Staatsanleihen vor allem auf in Rubel denominierte Lokalwährungsanleihen, die „OFZ“. Laut Schätzungen der Zentralbanken befinden sich derzeit etwa 28% dieser Anleihen im Besitz von Anlegern, die ihren Wohnsitz nicht in Russland haben, wie in Grafik II ersichtlich ist.

Grafik I: Bevorstehende Fälligkeiten russischer Staatsanleihen (in Millionen USD).

Grafik II: Anteil (%) der Anleger in russischen, inländischen OFZ-Anleihen ohne Wohnsitz im Land

Es könnte jedoch sein, dass diese Zahl der Anleger ohne russischen Wohnsitz zu niedrig angesetzt ist, wenn beispielsweise ein Teil des Engagements über synthetische Instrumente wie Credit Linked Notes, Total Return Swaps, etc., gehalten wird. Eine IWF-Analyse über die Entwicklung und Öffnung des russischen Marktes letztes Jahr hob die signifikante Bedeutung ausländischer Investoren hervor, vor allem in den ersten Jahren wie 2012[1]. Das Risiko, dass das ausländische Engagement unterschätzt wird, existiert zwar, aber Investitionen in russische Lokalwährungsanleihen mittels Proxys dürften gegenüber der Vergangenheit abgenommen haben, da Anleger damals noch keinen leichten Zugang zum lokalen Markt hatten und für ein Engagement in russischen Lokalwährungsanleihen alternative Instrumente nutzen mussten.

Wenn wir davon ausgehen, dass amerikanische und europäische Anleger (einschließlich ihrer synthetischen Positionen) 33% am OFZ-Markt halten und – konservativ betrachtet – 100% der Anleihen in Auslandswährung, dann könnte die implizite Finanzierungslücke Russlands zwischen 2019 und 2023 pro Jahr etwa bei 5-7 Mrd. US-Dollar liegen. Allerdings sind laut Anlegerbefragungen aus der Vergangenheit Investoren ohne Wohnsitz in Russlands tendenziell in Wertpapieren mit einer Laufzeit zwischen 5 und 15 Jahren investiert, während inländische Anleger, einschließlich der Banken, eher kürzer laufende Wertpapiere bevorzugen. Dies würde Russland etwas Raum zum Atmen geben, um sich an die neuen Sanktionen anzupassen, insofern diese denn genehmigt werden.

Darüber hinaus konnte Russland aufgrund der jüngsten Erholung des Ölpreises und der Zunahme der Wirtschaftstätigkeit neben dem langjährigen Leistungsbilanzüberschuss auch wieder einen Haushaltsüberschuss erzielen. Wie in Grafik III ersichtlich sind die Fremdwährungsreserven Russlands durch USD-Käufe der Zentralbank wieder auf 450 Mrd. US-Dollar angestiegen und liegen damit nur knapp unter dem Niveau von vor den Sanktionen 2014. Insofern der Ölpreis auf dem aktuellen Niveau stabil bleibt und die neue Runde der Sanktionen das Wirtschaftswachstum durch einen Schock bei Vertrauen und Liquidität nicht wesentlich im Mitleidenschaft zieht, dürften die beantragten Sanktionen, auch wenn sie erst einmal ein Rückschlag wären, für Russlands starke Bilanz letztendlich überwindbar sein.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden