Panoramic Weekly: Sommersturm

Eine Eskalation der diplomatischen Spannungen zwischen den USA, der Türkei und Russland hat einen Ausverkauf an den globalen Anleihenmärkten ausgelöst, der insbesondere die Schwellenländer in Mitleidenschaft zog und zu einer Flucht in als sichere Häfen geltende Papiere führte. Vor allem für Staatsanleihen aus den USA, der Schweiz und Deutschland bestand eine hohe Nachfrage. Die geringe Risikobereitschaft verschärfte sich gegen Ende der letzten Woche, als die türkische Lira innerhalb von zwei Tagen um 18% einbrach, weil die Frist für die Freilassung eines US-Pastors durch die Türkei verstrich und die USA angesichts der vermeintlichen Beteiligung Russlands bei den US-Wahlen neue Sanktionen gegen das Land vorschlug. Die Ängste der Anleger schwappten auf andere Länder über und veranlassten die Zentralbanken in Argentinien und Indonesien zu Notfallzinserhöhungen, um ihre Währungen zu verteidigen. Die belagerte türkische Lira und der russische Rubel konnten Anfang dieser Woche jedoch ihre Talfahrt stoppen, da die Anleger überlegten, ob die Krise idiosynkratisch oder ein Zeichen für ein fundamentales, tiefer liegendes Problem ist. Näheres erfahren Sie in dem Video „Markets go cold Turkey“ des M&G Fondsmanagers Wolfgang Bauer.

Chinas weiche Juli-Daten trugen auch nicht zur Besserung der Lage bei: Sowohl die Zahlen zur Industrieproduktion als auch zu den Anlageinvestitionen blieben hinter den Erwartungen zurück und zogen den Renminbi auf 6,91 Einheiten pro US-Dollar herunter, den niedrigsten Wert seit Januar 2017. Nur wenige Anlageklassen konnten sich in dieser stürmischen Woche über Wasser halten. Über die Hälfte der 100 Anleihensegmente, die im Rahmen des wöchentlichen Panoramas verfolgt werden, erzielten negative Renditen. Zu den Gewinnern zählten langlaufende US-Staatsanleihen, die trotz starker Inflationszahlen aus den USA am Freitag in den letzten fünf Handelstagen 1,2% zulegten. Inflationsindexierte Anleihen mit langer Laufzeit aus Großbritannien stiegen ebenfalls. Im Gegensatz dazu gaben europäische Banken mit Ausrichtung auf die Türkei und italienische Staatsanleihen, die durch den ungewissen Haushalt beeinträchtigt wurden, nach. Öl fiel nahezu auf den niedrigsten Stand seit einem Monat aufgrund von Bedenken, dass die neuen vorgeschlagenen Handelsbarrieren die Weltwirtschaft schwächen könnten. Positiv ist zu vermerken, dass Japan und die Eurozone ein höher als erwartetes BIP-Wachstum verzeichneten.

Gewinner:

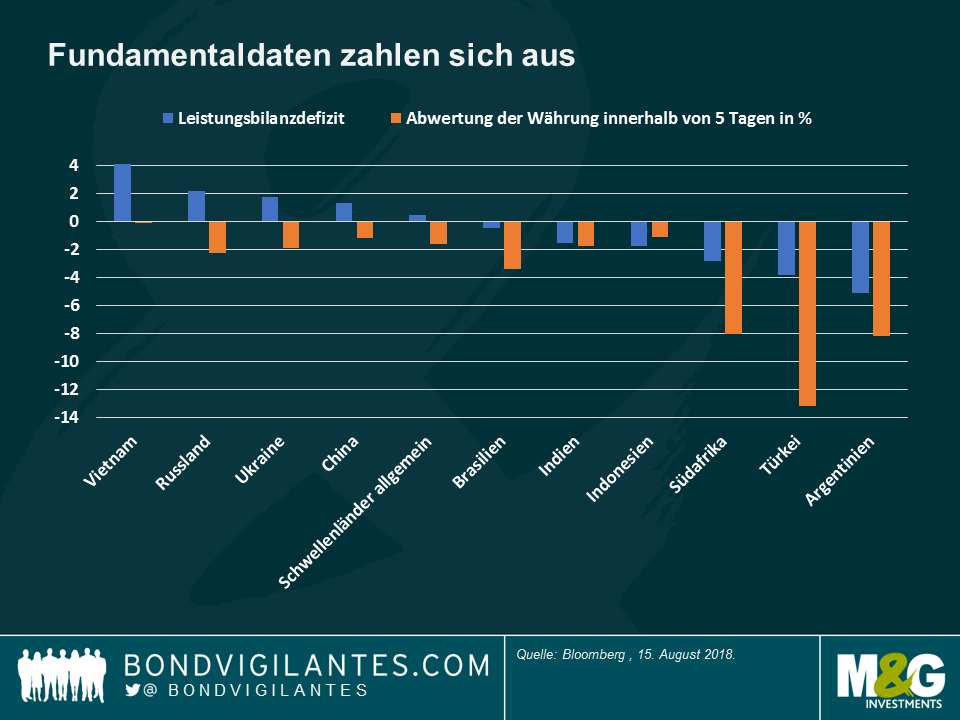

Asiatische Unternehmensanleihen – Gute Krise: Wie so oft in turbulenten Zeiten entwickelten sich asiatische Staats- und Unternehmensanleihen besser als der Durchschnitt der Schwellenländer, da ihre Fundamentaldaten häufig positiver sind. Seit der südostasiatischen Währungskrise 1998, die zum Teil durch aufgeblähte Leistungsbilanzdefizite ausgelöst wurde, haben die meisten asiatischen Schwellenländer ihre Wirtschaft umgebaut: Sie haben ihre Defizite verringert und konzentrieren sich auf das Inlandswachstum. Die Risikoprämie, die Anleger für asiatische Unternehmensanleihen gegenüber US-Staatsanleihen erhalten und die bereits unter den osteuropäischen, lateinamerikanischen und afrikanischen Risikoprämien liegt, stieg in den letzten fünf Handelstagen lediglich um 4 Basispunkte, was – wie die Grafik verdeutlicht – im Vergleich zu den Anstiegen in anderen Schwellenländerregionen wenig ist. Die Spreads weiteten sich geringfügig in Ländern, die sich am Export oder dem Inlandskonsum orientieren, wie China und Südkorea – mit Ausnahme von Indonesien, dessen wachsendes Leistungsbilanzdefizit das Land anfälliger für externe Schocks macht. Mit einer Rendite von 5,12%, die weit über den 2,8% von US-Staatsanleihen liegt, oder den negativen Renditen, die nach wie vor in Europa vorherrschen, sind asiatische Schuldtitel für Anleger weiterhin attraktiv.

Bond – Call me Bond: Im Monat August, in dem die Liquidität traditionell niedrig ist, suchten Anleger Zuflucht an den Märkten für Futures und Optionen, die es ihnen ermöglichen, das Risiko (oder das fehlende Risiko) eines Basiswerts zu handeln, ohne dass sie die Baranleihe besitzen müssen. Kaufoptionen zum Erwerb von US-Staatsanleihen oder deutschen Bundesanleihen notierten höher als alle anderen Staatsanleihenoptionen. Ihre Kurse stiegen um 1,8% (US-Staatsanleihen) bzw. um 1,4% (Bundesanleihen). Das impliziert, dass Anleger davon ausgehen, dass der Preis des Barvermögenswerts künftig steigt und sie dann das Recht haben, die Anleihe zum heutigen Preis zu kaufen – und sie in Zukunft zu einem höheren Preis zu verkaufen.

Verlierer:

Schwellenländer – Willkürlicher Ausverkauf? Die meisten Schwellenländerwährungen verloren an Wert und die Staatsanleihenrenditen schossen in den letzten fünf Handelstagen in die Höhe. Das reflektiert die wachsenden Sorgen der Anleger in Bezug auf die Anlageklasse nach den Spannungen in der Türkei und Russland. Der mexikanische Peso, der polnische Zloty, der brasilianische Real und der südafrikanische Rand verloren alle mehr als 4% gegenüber einem steigenden US-Dollar, auch wenn in diesen Ländern in manchen Fällen nichts Besonderes vorgefallen ist. Wie die Grafik belegt, wurden die Währungen von Ländern mit einem Leistungsbilanzüberschuss allerdings etwas weniger in Mitleidenschaft gezogen als Argentinien, die Türkei und Südafrika, die alle abhängiger von Fremdkapital sind. Im Falle von Russland gab der Rubel nach dem Vorschlag neuer US-Sanktionen gegen das Land nach. Doch mit einem Außenhandelsüberschuss und den aktuell hohen Ölpreisen (Russland ist eine wichtige Exportnation) sind einige Beobachter der Meinung, dass die Auswirkungen neuer Restriktionen nicht so dramatisch ausfallen könnten wie die Währung andeutet: Lesen Sie den Blog der M&G Fondsmanagerin Claudia Calich: „Kann Russland neue US-Sanktionen verdauen?“

Die Fed und Trump – Unterschiedliche Meinungen: In einer Woche, in der US-Präsident Donald Trump neue Zölle auf türkische Waren ankündigte und neue Sanktionen gegen Russland vorschlug, konstatierte die New Yorker Notenbank in einem Blogartikel, dass Importzölle vermutlich sowohl die Importe als auch die Exporte schmälern würden. Sie hinterfragten Trumps Plan, die Zölle anzuheben, um das Handelsdefizit des Landes zu verringern. Die USA haben ein Leistungsbilanzdefizit von 2,3% des BIP. Der New Yorker Notenbank zufolge würden die höheren Preise, die aus den höheren Zöllen resultieren, die Verbraucher zwar dazu anregen, auf inländische Produkte umzuschwenken, doch steigende Input-Kosten würden andererseits US-Exporte weniger wettbewerbsfähig machen, so dass sie Seite an Seite mit den Importen zurückgehen würden.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden