Ist die britische Sparpolitik vorbei? Stichwort Herbstbudget

Die Budgetsitzung und die Tagung der Bank of England in dieser Woche könnten etwas Licht in eine Schlüsselfrage für Investoren und Millionen von Steuerzahlern bringen: Ist die Sparpolitik nach acht Jahren der fiskalpolitischen Straffung vorbei, und wird sich die wirtschaftliche Belastung von der Geld- zur Fiskalpolitik verlagern? Ich würde nicht den Atem anhalten – was Investoren in britischen Staatsanleihen freuen könnte, zumindest vorerst. Lassen Sie uns sehen, warum:

In ihrer jüngsten Rede auf dem Parteitag der Konservativen Partei deutete Premierministerin Theresa May an, dass sich das Vereinigte Königreich dem Ende der Sparpolitik nähert, was zu einem gewissen Ausgabenoptimismus vor dem diesjährigen Haushalt führte. Schatzkanzler Philip Hammond hat doch auch Vorzüge: Durch höhere Einnahmen und niedrigere Ausgaben in diesem Geschäftsjahr dürften die Staatsschulden um rund 5-6 Mrd. GBP unter der Frühjahrsprognose vom März liegen (was wahrscheinlich durch eine geringere Emission von britischen Staatsanleihen erreicht wird – mehr dazu später). Allgemein geht man außerdem davon aus, dass die Kreditaufnahme im nächsten Geschäftsjahr weiter zurückgehen wird, was das Vereinigte Königreich wieder auf das Niveau von vor der Krise 2021/12 bringen könnte.

Obwohl dies alles positiv klingt, zeichnete die kürzlich abgehaltene Green Budget-Konferenz des Institute for Fiscal Studies (IFS) ein weniger rosiges Bild, insbesondere was die Nettoverschuldung des öffentlichen Sektors in Großbritannien betrifft, die trotz ihres langsamen Rückgangs immer noch hoch ist. Die Verschuldung ist immer noch höher als vor der Krise, und das Wachstum dürfte schleppend bleiben (Prognosen gehen von 1,5% pro Jahr von 2017-2023 aus, verglichen mit einem Durchschnitt von 2,7 % vor der Krise), so dass die Schuldenquote des Vereinigten Königreichs weiterhin hoch bleiben wird.

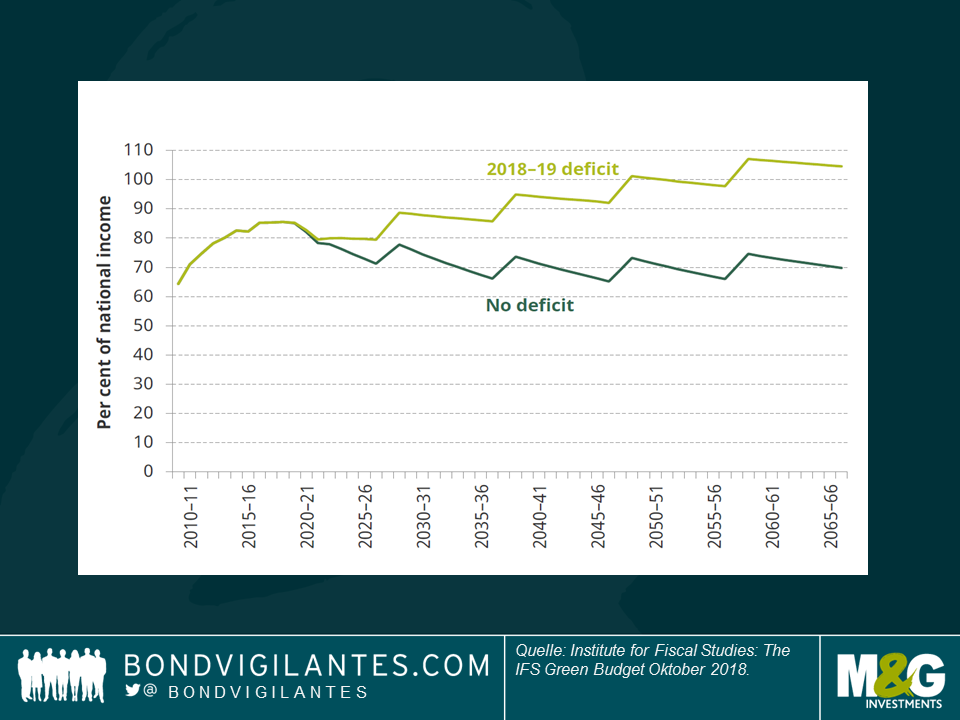

Trotz der Einsparungen des Schatzkanzlers ist die hohe Verschuldung (derzeit ca. 85% des BIP) nach wie vor besorgniserregend, da sie im Falle eines Abschwungs den fiskalischen Spielraum reduziert. In der folgenden Grafik zeigt das IFS die Auswirkungen der zukünftigen Verschuldung: Ein Defizit von 1,8% des Volkseinkommens würde den Abbau der Nettoverschuldung des öffentlichen Sektors im Laufe der Zeit so langsam vorantreiben, dass sie selbst bis 2040 noch über 70% des Volkseinkommens betragen würde. Eine vollständige Beseitigung des Defizits würde diesen Abbau beschleunigen, aber ist dies ein

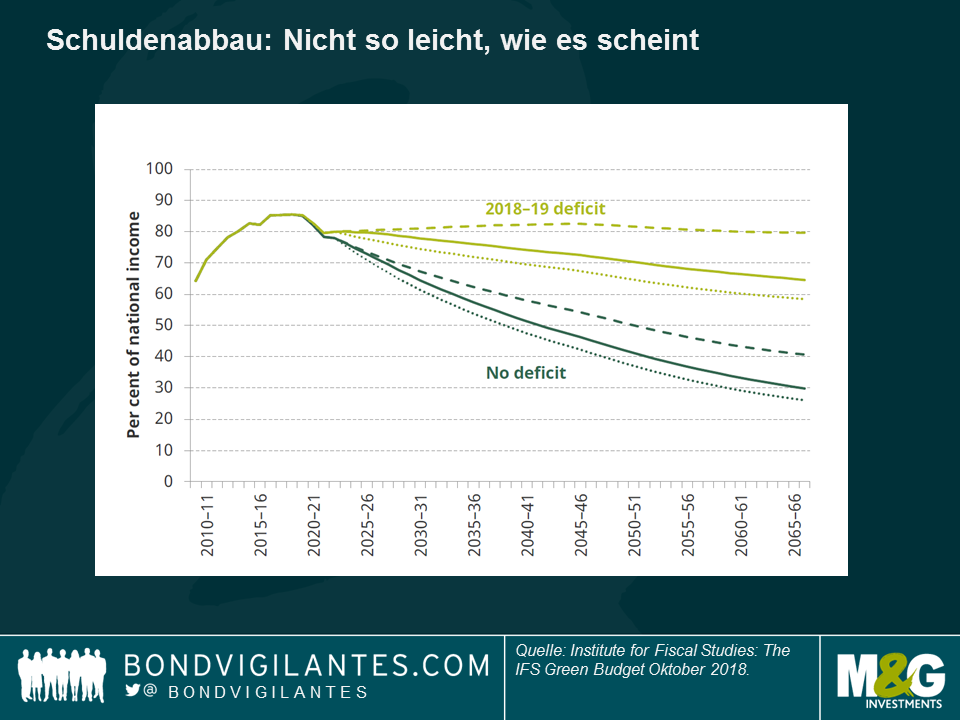

Ein genauerer Blick verdeutlicht ein noch düstereres Szenario: Wie in der zweiten Grafik zu sehen ist, stellt das IFS unter Berücksichtigung der Auswirkungen von Rezessionen fest, dass selbst wenn die Regierung das Defizit beseitigt, die Verschuldung von 2021-2066 in % des Nationaleinkommens in jedem Szenario immer noch das Niveau von 2010 überschreiten wird.

Die Beseitigung des Defizits an sich bleibt eine Herausforderung, aber es gibt weitere Gründe dafür, pessimistisch zu sein. Die Regierung hat sich vorab verpflichtet, die Begrenzung der Löhne und Gehälter im öffentlichen Sektor aufzuheben, und weitere Ausgaben in Höhe von 20 Mrd. GBP für den NHS werden bis 2022/23 bis zu 1% des BIP kosten. Wo werden die Mittel herkommen? Stichwort Herbstbudget. Angesichts des Manifests der Konservativen Partei, Änderungen des Mehrwertsteuersatzes, der Einkommensteuer oder der Sozialversicherung (was etwa 60% Steuereinnahmen entspricht) auszuschließen, ist es mir jedoch wirklich unklar, wie das Vereinigte Königreich die Schulden reduzieren kann.

Ich betrachte die Wirtschaft eher als Komponenten der Gesamtnachfrage (d.h. Konsum, Investitionen, Staat und Nettoexporte). Ich war skeptisch, ob die Verbraucher in der Lage sind, die britische Wirtschaft zu stützen (die Sparquote ist auf einem Mehrjahrestiefpunkt, außerdem ist die Belastung des Reallohnwachstums ein Problem), und die Unternehmensinvestitionen leiden unter großen Unsicherheiten bei den Handelsbeziehungen. Bei den Nettoexporten verzeichnete das Vereinigte Königreich einen Anstieg der Exporte durch die Abwertung der Währung, aber die Importe sind weiterhin hoch, da es einige Zeit dauert, bis der Substitutionseffekt einsetzt. Als ob ich nicht genug Gründe hätte, um mit Blick auf die britische Wirtschaft pessimistisch zu sein (und ich habe absichtlich das Thema Brexit-Unsicherheit vermieden!), erfüllt mich auch der Zustand der Staatsfinanzen nicht mit viel allzu Freude.

Welche Auswirkungen hat dies auf britische Staatsanleihen? Die Verringerung der Kreditaufnahme (und damit der Emission) in diesem Jahr sollte für Anleger in britische Staatsanleihen von Vorteil sein, aber der Grad der Unsicherheit darüber, wie die Regierung die zusätzlichen geplanten Ausgaben finanzieren wird, kann sich als Belastung herausstellen. Jegliche Abwärtsrevisionen der Kreditaufnahme in den kommenden Jahren würden das Gilt-Angebot verringern und höchstwahrscheinlich zu einer Kurzschlussreaktion führen, durch die britische Staatsanleihen steigen. Dies könnte jedoch nur von kurzer Dauer sein, da – meiner Meinung nach – die Politik und nicht die Wirtschaft in naher Zukunft die größere Triebkraft der Renditen bleiben dürfte.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden