Europäische Unternehmensanleihen: Große Unterschiede zwischen dem physischen Markt und Derivaten

Es besteht die allgemeine Auffassung an den Märkten, dass der Konjunkturzyklus den USA folgt – und daher ohne vorherige US-Rezession keine Rezession in einem Industriestaat eintreten kann. Ja, die US-Wirtschaft ist die größte der Welt, und angesichts der allgemeinen Marktstimmung, dass wir uns in einer Spätphase des Zyklus befinden, ist es verständlich, dass sich alle auf die US-Daten und ihre abflachende Zinskurve konzentrieren.

Was in den letzten Monaten jedoch wirklich für Schlagzeilen gesorgt hat, war die Wirtschaft der Eurozone, wo die Daten nach wie vor enttäuschend ausfallen: Das reale Wachstum ist auf dem niedrigsten Stand seit der Staatsschuldenkrise und Italien befindet sich nun offiziell in einer Rezession, nachdem es zwei aufeinanderfolgende Quartale mit negativem Wachstum verzeichnet hat, während Deutschland mit einem Nullwachstum im vierten Quartal nach einem Minus im dritten Quartal an der Grenze liegt.

Nur die Zeit wird zeigen, ob die Eurozone in eine Rezession übergeht. Aber wenn wir eine Rezession in Europa haben und die europäische Kreditvergabe vermutlich unterdurchschnittlich abschneidet, wird das Ausmaß dieser schlechten Entwicklung wahrscheinlich nicht so extrem sein wie das, was wir während der Staatsschuldenkrise 2011/2012 gesehen haben. Dies liegt nicht nur daran, dass die EZB nach wie vor ein bedeutender Investor am Markt ist (durch ihre QE-Investitionen), sondern auch daran, dass sich die Zusammensetzung des Marktes im Laufe der Zeit drastisch verändert hat, was den Index für europäische Unternehmensanleihen stärker diversifiziert hat.

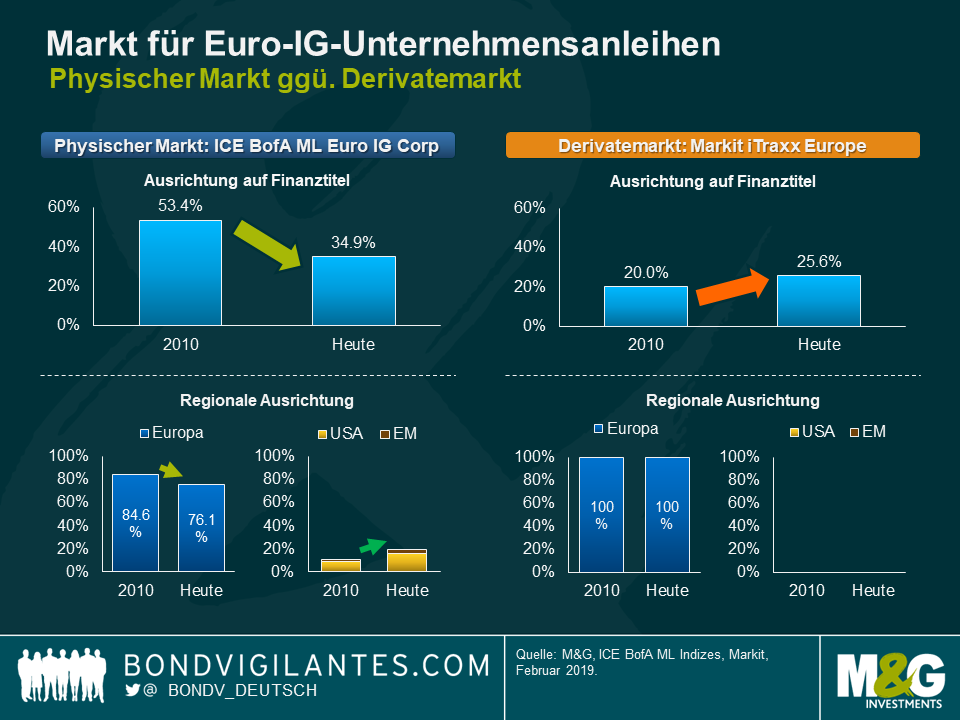

Werfen Sie einen Blick auf die folgenden Grafiken: Auf der linken Seite sehen Sie zwei Darstellungen, wie sich der europäische Investment-Grade-Index seit 2010 verändert hat. Erstens ist die Ausrichtung des Index auf Finanztitel deutlich gesunken, von 53 Prozent im Jahr 2010 auf heute 35 Prozent. Der Finanzsektor ist im Allgemeinen einer der am stärksten betroffenen Sektoren während eines Abschwungs, wie wir es bei der europäischen Staatsschuldenkrise 2011/2012 gesehen haben. Zweitens hat sich die regionale Konzentration des Index verringert, von 85 Prozent in Europa im Jahr 2010 auf heute 76 Prozent. Diese Lücke wurde hauptsächlich von den USA und den Schwellenländern gefüllt, wodurch der Index geografisch nun stärker diversifiziert ist.

Es ist auch interessant, dies mit dem europäischen Markt für Kreditderivate (auf der rechten Seite) zu vergleichen. Auch die Zusammensetzung des Credit Default Swap-Index (iTraxx) hat sich verändert, allerdings in die entgegengesetzte Richtung: Die Ausrichtung auf Finanztitel ist um rund 6 Prozent gestiegen, während die regionale Ausrichtung auf Europa unverändert bei 100 Prozent liegt. Auch wenn es seltsam erscheinen mag, dass sich die Zusammensetzung dieser beiden Indizes in entgegengesetzte Richtungen bewegt hat, gibt es dafür gute Gründe: Der physische Index ist ein Index, der anhand der Marktkapitalisierung gewichtet wird und Unternehmen umfasst, die in Euro emittieren. Der Derivate-Index ist ein gleichgewichteter Index, der nur europäische Unternehmen beinhaltet. Dies bedeutet, dass der physische Index im Laufe der Zeit einige der wichtigsten Entwicklungen am europäischen Kreditmarkt besser erfassen konnte, was diesen Index diversifizierter macht. Der Bankensektor hat im Vergleich zu traditionellen Unternehmen weniger Kredite aufgenommen (da er versuchte, nach der globalen Finanzkrise und der Schuldenkrise in der Eurozone die Erwartungen zu erfüllen und weil seine Anleihen nicht für das QE-Kaufprogramm der EZB zulässig waren, was die Vorteile des Renditerückgangs, die Unternehmensanleihen genossen, verringert hat).

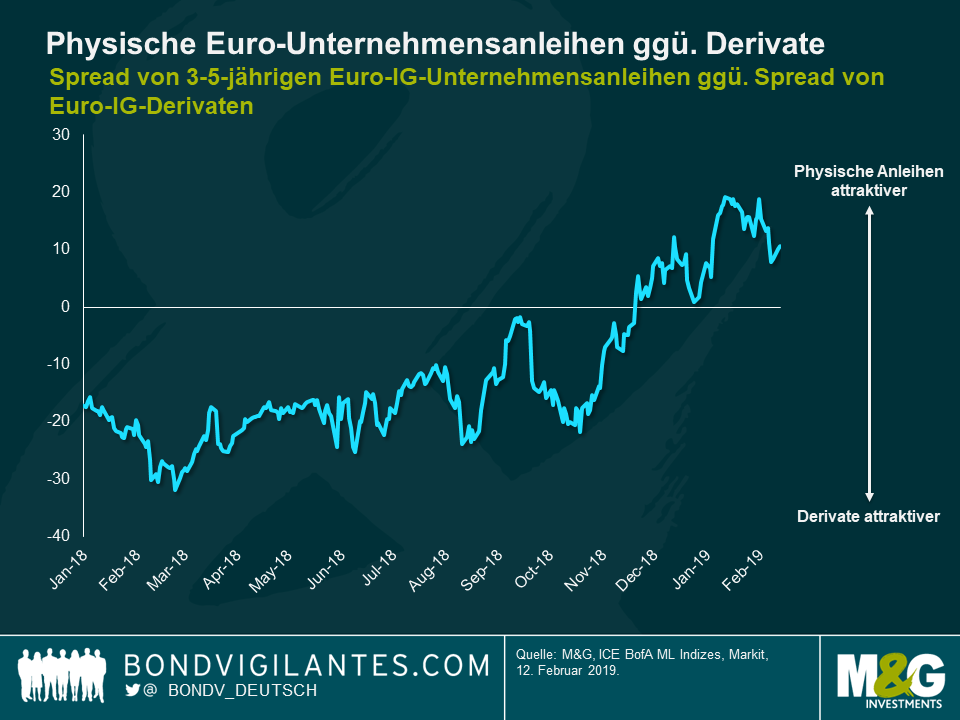

Was bedeutet das alles für Anleger? Erstens, wenn wir eine erneute Rezession im Euroraum erleben, ist es wichtig zu bedenken, dass der Derivate-Index stärker als in der Vergangenheit betroffen sein könnte, während sich der physische Anleihenindex trotz seiner steigenden Ausrichtung auf Anleihen mit BBB (von 48 Prozent im Jahr 2012 auf aktuell 59 Prozent) dank seiner besseren Diversifizierung als relativ widerstandsfähig erweisen könnte. Außerdem hat sich der iTraxx Euro IG Index in jüngster Zeit besser entwickelt als der physische Markt (siehe Grafik unten) und erscheint nun relativ teuer. Diese Faktoren bieten Anlegern die Möglichkeit, das Risiko in ihren Portfolios zu reduzieren bzw. sie abzusichern, indem sie eine Short-Position in diesem Index eingehen (d.h. eine Absicherung kaufen).

Wenn Sie andererseits das Euro-Kreditrisiko erhöhen möchten, aber eine Rezession in der Eurozone im Hinterkopf haben, wären Reverse Yankees ein gutes Mittel. Dabei handelt es sich um in Euro denominierte Anleihen von US-Unternehmen, einem Markt, der in den letzten Jahren deutlich gewachsen ist und der von einer Rezession in der Eurozone weniger betroffen sein sollte.

Nur die Zeit wird zeigen, ob die Eurozone unmittelbar vor einer Rezession steht. So oder so, die sich in den letzten zehn Jahren verändernde Zusammensetzung des europäischen Kreditmarktes zeigt, dass Anleger sich immer über die Zusammensetzung der Indizes und Märkte, in die sie investieren, im Klaren sein sollten.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden