Die Marktliquidität verändert sich: Welche Rolle spielt der Bestand der Banken an Unternehmensanleihen?

Betrachtet man die Risikoprämie, die in der Mehrrendite eingebettet ist, die man bei einer Anlage in Unternehmensanleihen gegenüber „risikofreien“ Staatsanleihen erhält, so ist einer der Faktoren, die wir berücksichtigen müssen, die geringere Liquidität von Unternehmensanleihen. Dies erhöht aus Liquiditäts- und Transaktionskostensicht die potenzielle Risikoprämie. Ein ständiges Thema seit der Finanzkrise ist die Ansicht, dass der Markt für Unternehmensanleihen durch den Crash seine hohe Liquidität eingebüßt hat und die Spreads von Unternehmensanleihen deshalb nun von sich aus weiter sein sollten.

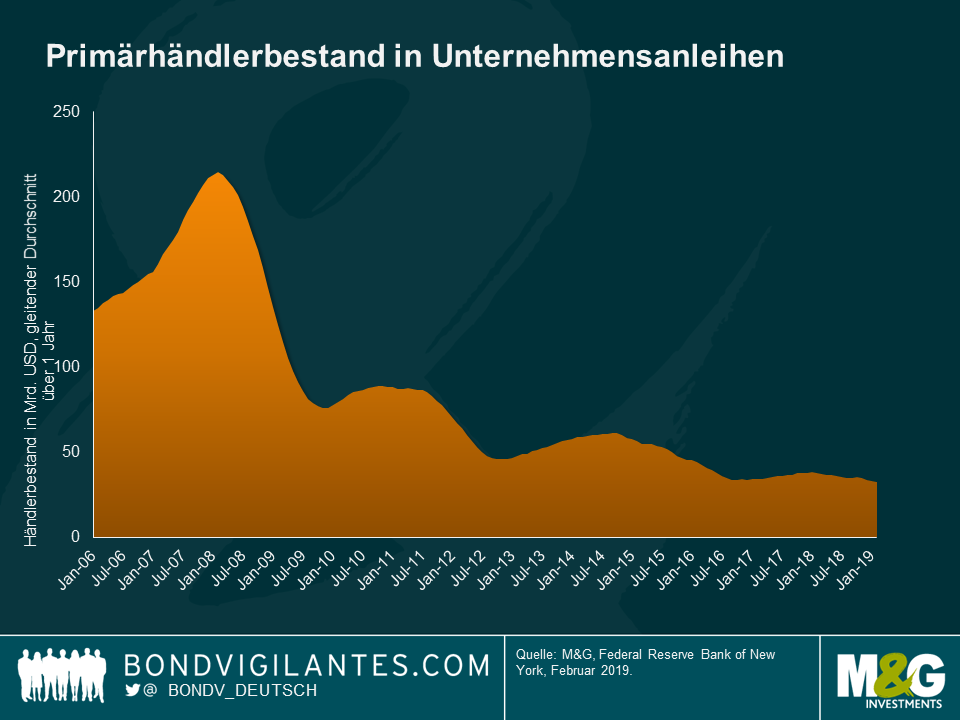

Die erste Grafik zeigt den jährlichen gleitenden Durchschnitt der Händlerbestände von 2006 bis heute. Diese erreichten bei fast 200 Milliarden US-Dollar ihren Höchststand und sind dann in Richtung 20 Milliarden US-Dollar eingebrochen, was einem 90-prozentigen Rückgang des eingesetzten Kapitals entspricht. Dies klingt für die Liquidität und Risikoprämien von Unternehmensanleihen per Definition nicht gut.

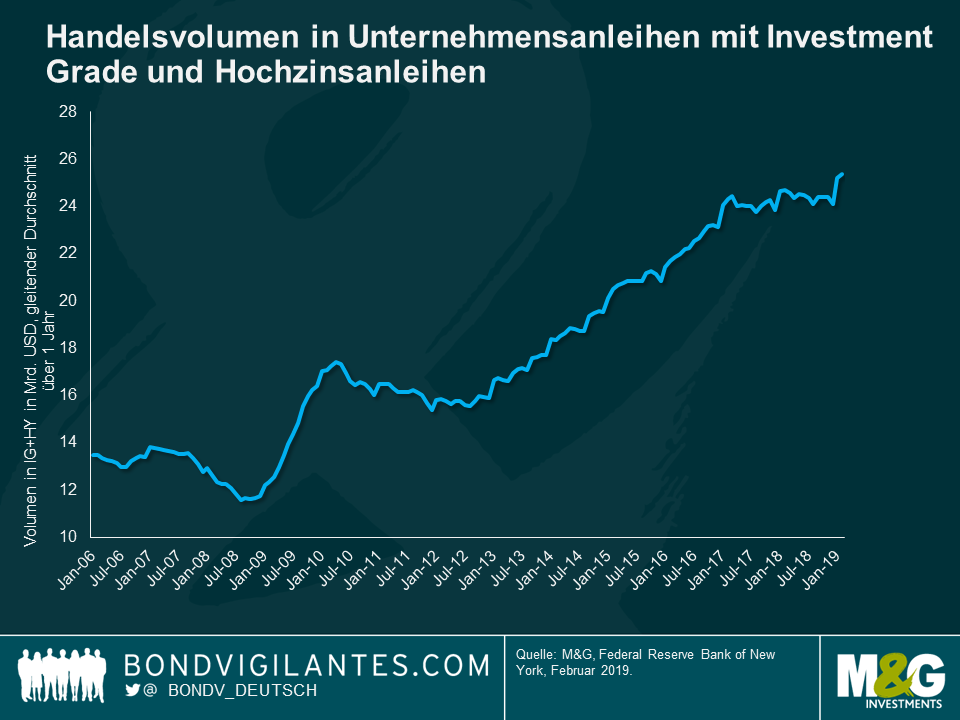

Die zweite Grafik zeigt das tatsächliche Händlervolumen im gleichen Zeitraum. Dies hat sich von seinem Tiefpunkt bis zu seinem Höhepunkt fast verdoppelt, nämlich von ca. 12,5 Milliarden US-Dollar auf 25 Milliarden US-Dollar.

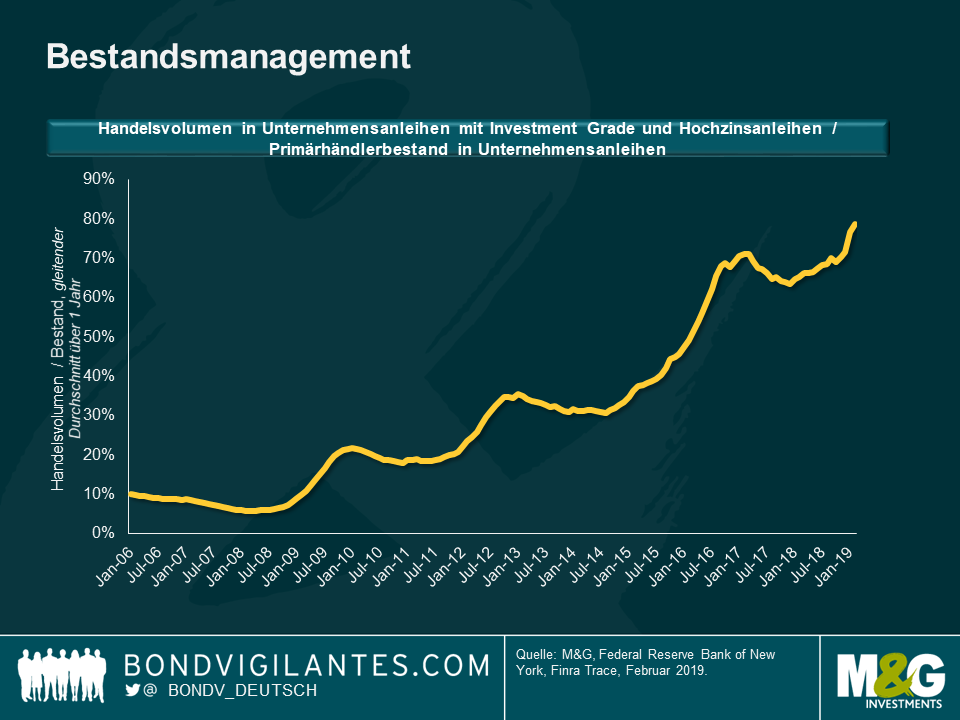

Das legt nahe, dass der Kapitaleinsatz zwar eingebrochen ist, der reale Umsatz aber gestiegen ist. Dies wird in der letzten Grafik dargestellt.

Das Bestandsmanagement hat sich von 5 Prozent Umschlag im Sommer 2008 auf jetzt 80 Prozent deutlich verbessert. Das ist eine erhebliche Veränderung, die jedoch angesichts der gestiegenen Kapitalkosten der Banken aus marktwirtschaftlicher und regulatorischer Sicht nach der Finanzkrise sehr verständlich ist. Es ist ziemlich klar, dass der aufgeblähte Bestand der Vergangenheit nicht dazu bestimmt war, den Handel zu erleichtern, sondern eher auf den traditionellen Kreditcharakter dieser Institute hinweist (die Handelsbücher erhielten dann oft eine „zur Veräußerung verfügbare“ Pause, die es im traditionellen Kreditgeschäft nicht gab). Momentan hat es den Anschein, dass die Bestände in erster Linie für den Handel und nicht für Investitionen bestimmt sind. Dies ist für den Markt ein gesundes Ergebnis. Die Schwäche von Unternehmensanleihen während der Finanzkrise wurde dadurch aufgebauscht, dass die Banken inmitten einer Finanzierungskrise ihre Anlagebestände aus ihren aufgeblähten Bilanzen herausnahmen. Dieses technische Umfeld ist nicht mehr gegeben, was für Unternehmensanleihen als Anlageklasse eine gute Nachricht ist.

Marktkommentatoren weisen immer wieder darauf hin, dass der Bilanzeinbruch bei Investmentbanken eine Kassandra in Bezug auf die Spreads von Unternehmensanleihen sei. Diese Bedenken sind verständlich, aber die Analyse der Zahlen zeigt, dass die aufgeblähten Bilanzen der Vergangenheit kein guter Indikator für die wahrscheinliche Liquidität waren. Man könnte argumentieren, dass diese Positionen die Volatilität und die Auswirkungen der Finanzkrise sogar verstärkten.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden