Schwellenländeranleihen in Zeiten von Corona

Neben den tragischen gesellschaftlichen und wirtschaftlichen Auswirkungen des Coronavirus haben die Schwellenländer in letzter Zeit auch mit anderen Einflüssen zu tun, die zu einer erheblichen Ausweitung der Spreads geführt haben. Dabei sind drei Faktoren im Spiel. Erstens kam es zu einem rasanten Ausverkauf an den globalen Aktienmärkten, der auf die Erkenntnis folgte, dass die Weltwirtschaft auf eine Rezession zusteuert. Zweitens ging die Risikobereitschaft der Anleger stark zurück und die Nachfrage nach Cash-Puffern in US-Dollar stieg. Cash wurde zum Kassenschlager und viele Anlageklassen, die üblicherweise als sichere Häfen gelten, wurden übersehen. Drittens brachte das Zerwürfnis innerhalb der OPEC die durch die geringere Nachfrage ohnehin schon schwachen globalen Ölpreise ins Trudeln. Was schlecht für Öl ist, ist auch schlecht für die Ölproduzenten (siehe unseren jüngsten Blog-Artikel), aber es ist tendenziell auch hinderlich für alle Schwellenländer: Auch wenn die Handelsbilanzen der ölimportierenden Länder etwas entlastet werden, müssen sie mit höheren Kreditkosten und den Auswirkungen einer schlechteren Marktstimmung fertig werden.

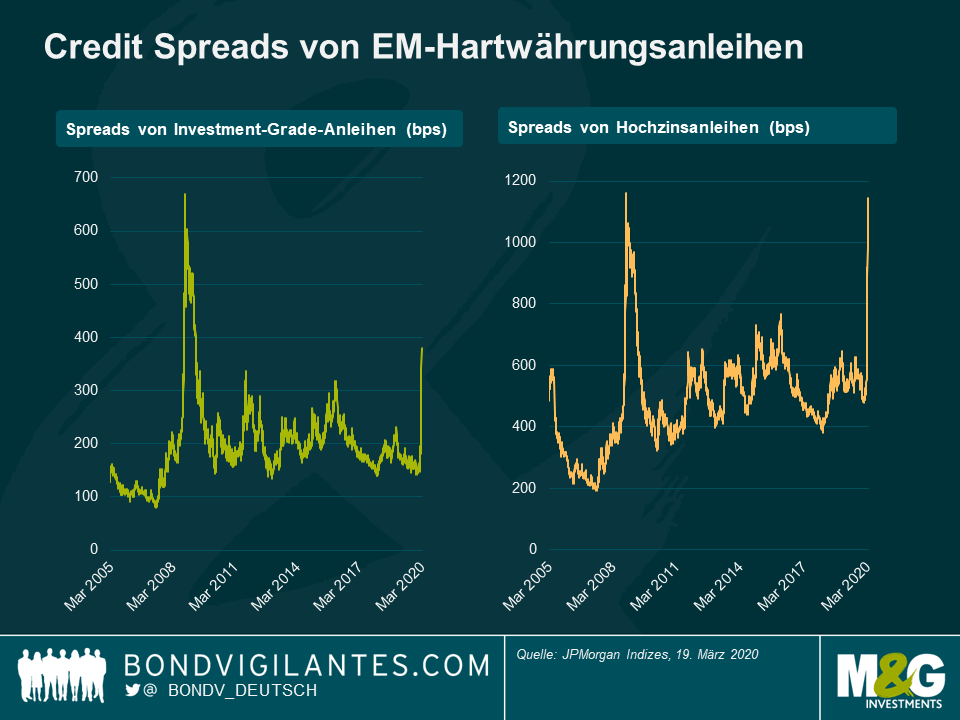

Die Spreads von Investment-Grade-Anleihen haben Rekordhöhen erreicht, und zwar in einem Tempo, wie es seit der globalen Finanzkrise nicht mehr zu beobachten war. Die Spreads von Hochzinsanleihen aus Schwellenländern schnellten ebenfalls in die Höhe und überstiegen die Schwelle von 1.000 Basispunkten über US-Staatsanleihen.

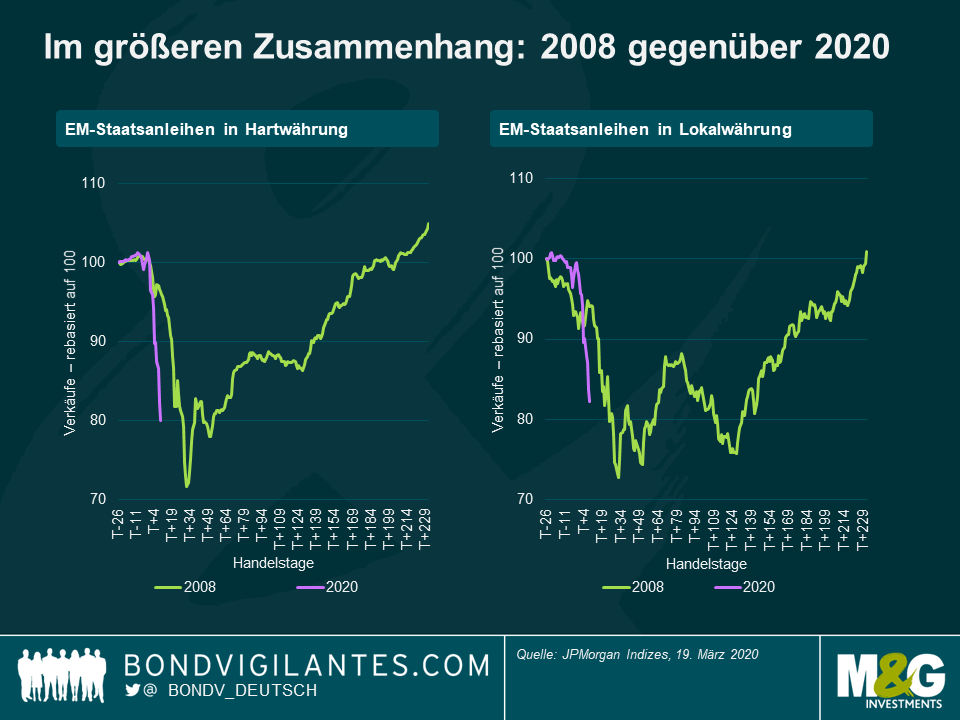

Wie stark die Risikoaversion der Anleger ist, zeigen die rekordverdächtigen Abflüsse aus Schwellenländeranleihenfonds innerhalb einer Woche. Diese Abflüsse trafen sowohl Hartwährungs- als auch Lokalwährungsanleihen, die beide heftige Ausverkäufe erlebten. Um die Geschwindigkeit und die Heftigkeit dieser Abflüsse in einen Zusammenhang zu bringen, lohnt sich ein Vergleich mit 2008.

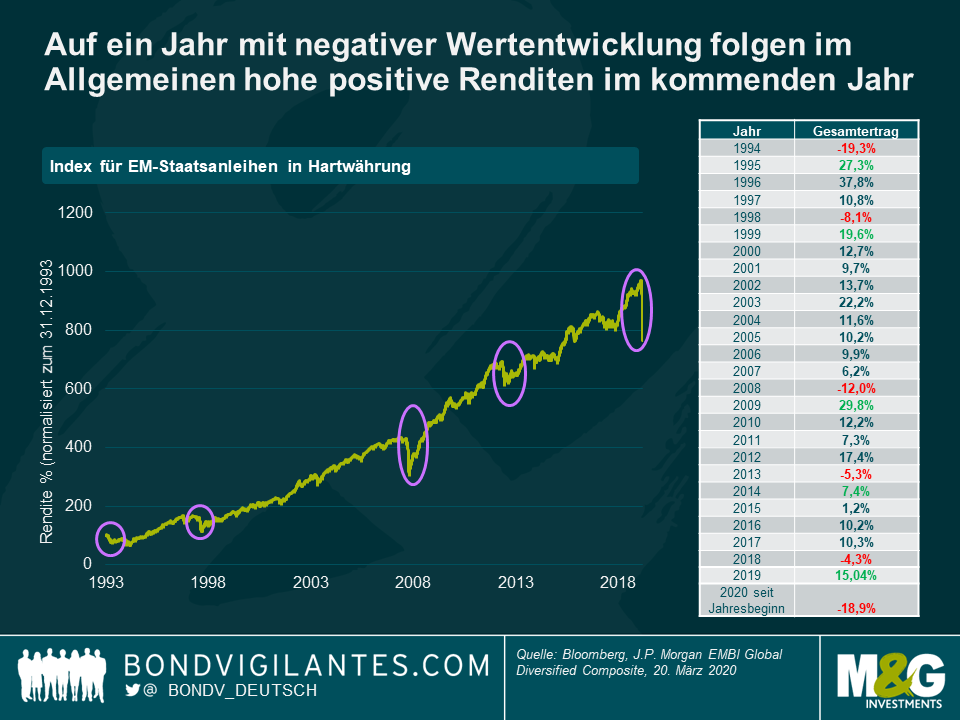

Was bedeutet das für uns? Es könnte noch einige Zeit dauern, bevor wir wissen, wie lange dieser Zustand noch andauern wird. Historisch gesehen folgten auf ein Jahr mit negativer Wertentwicklung des Index für EM-Staatsanleihen in Hartwährung allerdings hohe positive Renditen im kommenden Jahr. Obwohl die Vergangenheit kein Indikator für die Zukunft ist, lässt sich daraus ableiten, dass Anleger versuchen könnten, Gelder, die aus den Schwellenmärkten abgezogen wurden, wieder zu reinvestieren, sobald die Risikoaversion nachlässt.

Die Schwellenländer spüren nicht nur die direkten wirtschaftlichen, sozialen und gesundheitlichen Auswirkungen des Coronavirus, sondern auch den Nachfrageschock, der durch ihre Bemühungen entstand, alles abzuriegeln, um die Ausbreitung des Virus einzudämmen. Negative Auswirkungen ergeben sich auch aus den geringeren Einnahmen im Reise- und Tourismussektor, dem eingeschränkten Handel und den geringeren Überweisungen. Überall da, wo man auf den Rohstoffexport angewiesen ist, werden diese Auswirkungen noch verschärft, da die Rohstoffpreise durch die weltweite Rezession nachgegeben haben.

Die Folgen sind beträchtlich, aber die globale Reaktion ist ebenfalls mutig. Die Schwellenländer schließen sich den Zentralbanken und Regierungen der Industriestaaten an und haben enorme geld- und fiskalpolitische Maßnahmen angekündigt. Selbst den Schwellenländern, die bereits hohe Defizite aufweisen oder für ihre Finanzierung auf Auslandsschulden angewiesen sind, dürfte unter die Arme gegriffen werden. Der öffentliche Sektor verstärkt angesichts von Covid-19 seine Hilfsmaßnahmen. Dazu zählen auch die kürzlich vom IWF und der Weltbank angekündigten Initiativen in Milliardenhöhe. Sollten diese Bemühungen ausreichend sein, werden sie Anleger dazu ermutigen, wieder mehr Risiken einzugehen, was wiederum zur Entspannung der Liquiditätssituation beiträgt.

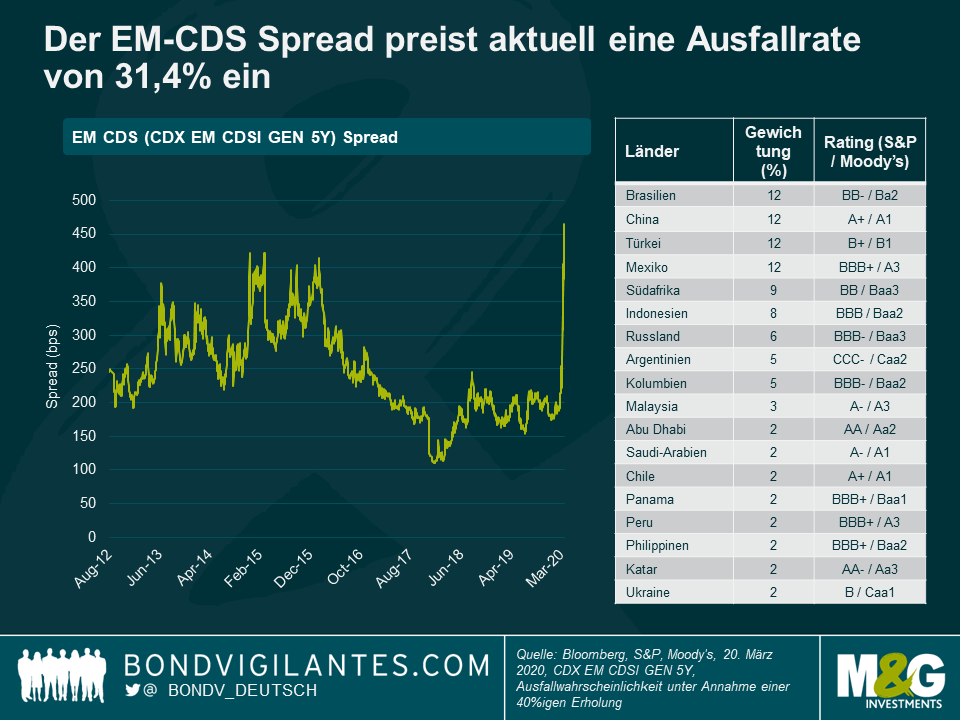

Die Credit-Default-Swaps für Schwellenländer preisen derzeit eine Ausfallrate von 31,4% ein. Während der globalen Finanzkrise lagen die Ausfallraten in den Schwellenländern jedoch deutlich unter dieser Quote. Dies deutet darauf hin, dass die Bewertungen von Schwellenländeranleihen und -währungen plötzlich attraktiv erscheinen könnten, wenn sich die globalen Finanzbedingungen verbessern. Dies wird vor allem in Ländern der Fall sein, die stärker betroffen sind, als es ihre Fundamentaldaten vermuten lassen. Dazu könnten Schwellenmärkte zählen, in denen die coronabedingten Auswirkungen bereits ihren Höhepunkt überschritten haben, oder diejenigen, die von großen direkten Auswirkungen möglicherweise verschont bleiben.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden