Bravo Yankee Papa: Auf zu neuen Ufern

Zusammenfassung: Im letzten Jahr ist die Konjunktur weltweit stark eingebrochen. Wir alle wissen, warum : Die politische Reaktion auf COVID-19 war, die Interaktion zwischen den Menschen zu begrenzen. Das BIP erfasst die menschliche Interaktion – und deshalb ist es zusammengebrochen. In diesem Beitrag werden wir die geldpolitischen Gegenmaßnahmen in einen historischen Kontext stellen und den zukünftigen Kurs der Geldpolitik beleuchten.

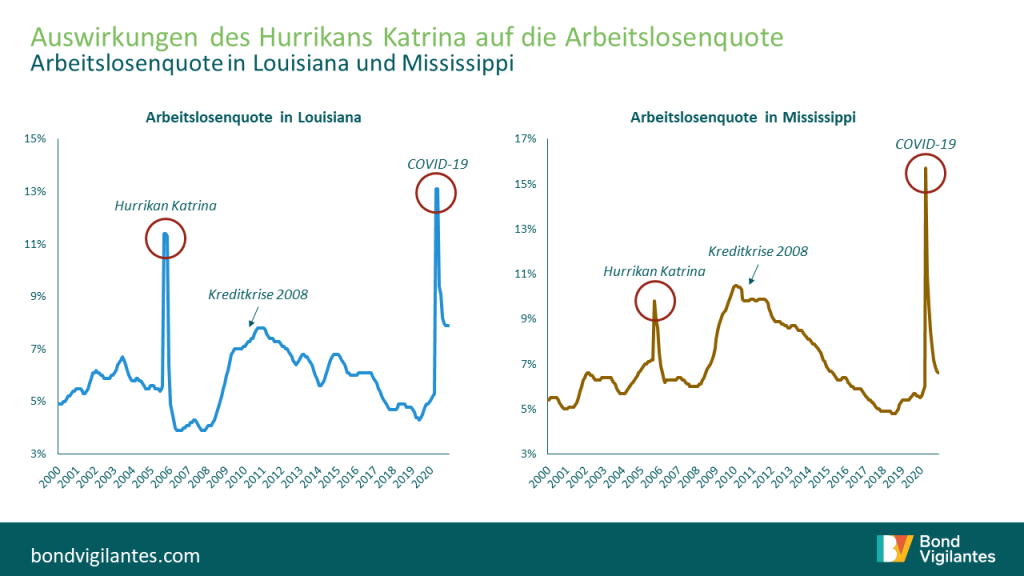

Der letztjährige Konjunktureinbruch ähnelt eher einer Naturkatastrophe und nicht einer Wirtschaftskrise. Dies wird deutlich, wenn man den plötzlichen Anstieg und die anschließende schnelle Erholung der Daten aus dem letzten Jahr (z. B. bei den Arbeitslosenzahlen) mit anderen Naturereignissen in der Vergangenheit vergleicht (siehe nachfolgende Grafik).

Der letztjährige Konjunktureinbruch ähnelt eher einer Naturkatastrophe und nicht einer Wirtschaftskrise. Dies wird deutlich, wenn man den plötzlichen Anstieg und die anschließende schnelle Erholung der Daten aus dem letzten Jahr (z. B. bei den Arbeitslosenzahlen) mit anderen Naturereignissen in der Vergangenheit vergleicht (siehe nachfolgende Grafik).

Quelle: M&G, BLS, Bloomberg, Dezember 2020.

Ein heftiger Rückgang und eine schnelle Erholung

Als Reaktion auf diese historischen landesweiten Katastrophen wurden Soforthilfen mobilisiert und die Staatsausgaben erhöht, um Abhilfe zu schaffen und den Wiederaufschwung zu fördern. Aufgrund der langen Dauer und der globalen Reichweite der Pandemie mussten die Maßnahmen dieses Mal viel umfangreicher ausfallen. Der medizinische Einsatz zur Versorgung der Infizierten und der dauerhafte Schutz durch Impfungen wurden durch rekordverdächtige fiskalische und geldpolitische Maßnahmen begleitet.

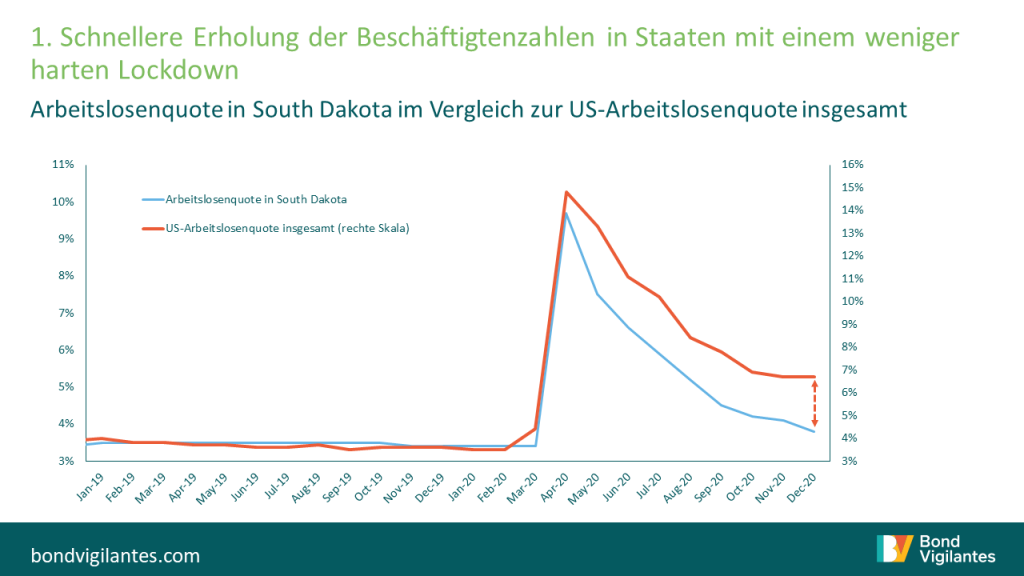

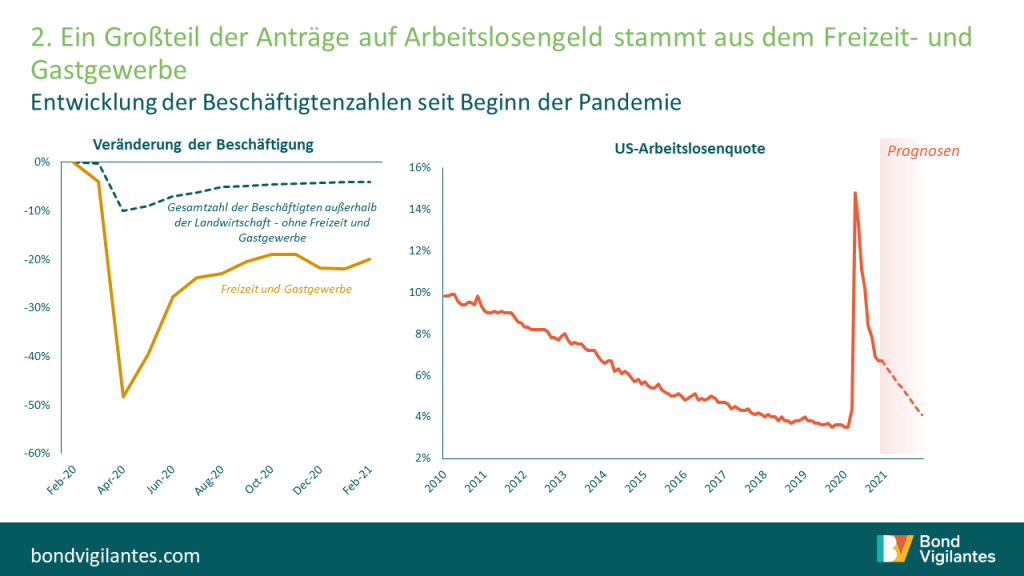

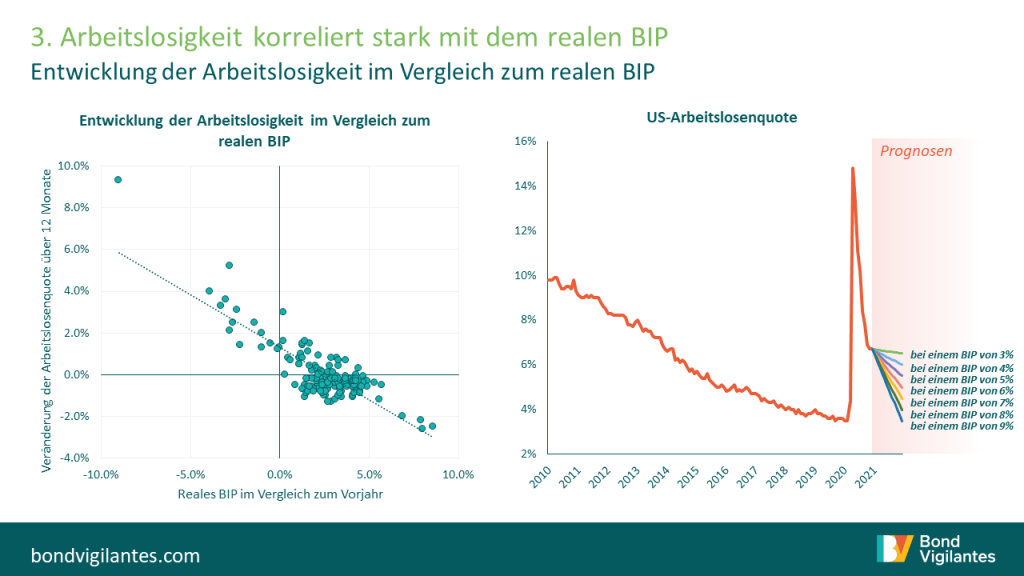

Sobald der Lockdown endet, lässt sich die weitere Entwicklung auf verschiedene Weise skizzieren. Als Anhaltspunkt dafür, was passieren könnte, wenn die gesundheitspolitischen Maßnahmen wegfallen, könnte man sich Staaten ansehen, in denen der Lockdown nicht so hart war (siehe Grafik 1). Oder man könnte einfach davon ausgehen, dass alle, die ihren Job im Freizeit- und Gastgewerbe verloren haben, wieder in ihren Beruf zurückkehren (Grafik 2). Oder man könnte die wahrscheinliche Beschäftigungssituation anhand des BIP-Verlaufs ermitteln (Grafik 3).

Quelle: M&G, BLS, Bloomberg, Dezember 2020.

Quelle: M&G, BLS, Bloomberg, Februar 2021. Beschäftigte außerhalb der Landwirtschaft.

Quelle: M&G, Bloomberg, Dezember 2020.

Diese einfachen „Erholungsmodelle“ deuten darauf hin, dass die Arbeitslosigkeit in diesem Jahr auf etwa 4-5% zurückgehen könnte. Die jüngste OECD-Prognose für das reale US-BIP-Wachstum für 2021 liegt bei 6,5%. Dieses Niveau entspräche einer Arbeitslosenquote von 4,7%. Dieser BIP-Ausblick ist sehr positiv für das Kreditrisiko und würde normalerweise auf eine Straffung der Politik hindeuten. Diesmal ist jedoch alles anders.

Bravo Yankee Papa

Die Geldpolitik in den USA lag in den letzten Jahren in der Hand von drei Personen: Bernanke (Bravo), Yellen (Yankee) und Powell (Papa). Bernanke machte mit seinen Äußerungen zum Helikoptergeld von sich reden, Yellen zog dieses Konzept in Erwägung und spielte mit dem Gedanken, es einzusetzen und Powell gab angesichts der Tragweite der Krise zu Recht Vollgas und ließ Geld vom Himmel regnen.

Bernankes Helikopter-Idee war ein theoretischer Vorschlag, was man tun könnte, wenn die Geldpolitik an ihre Grenzen stößt. Yellen brachte uns an die Grenze der Geldpolitik, und Powell setzte die Strategie in vollem Umfang ein. Wie alle geldpolitischen Maßnahmen entfaltet auch das Helikoptergeld seine Wirkung erst mit einer gewissen Verzögerung. Wir wissen, dass die Zinsen ca. 18 Monate brauchen, um in der Realwirtschaft anzukommen. Doch wie groß ist die Verzögerung beim Helikoptergeld? Ich glaube, sie ist sehr kurz, da die marginale Konsumneigung hoch ist. Es wird aber dennoch zu Verzögerungen kommen. Die US-Bürger erhalten ihren elektronischen Scheck erneut mit der Post. Sie werden ihn für bestimmte Dinge nutzen können (Grundbedarfsgüter, Aktien, Bitcoin), doch vieles lässt sich derzeit kaum realisieren (Reisen, Essen gehen und andere Aktivitäten, die coronabedingt nicht möglich sind). Dies sorgt für eine Verzögerung: Es regnet Geld vom Himmel, doch die Läden sind geschlossen.

Die Fed ist sich durchaus bewusst, welche Verkettung von Ereignissen sie in Gang gesetzt hat. Sie befasst sich jedoch nicht mit dem voraussichtlichen Ergebnis ihrer Politik, sondern wartet ab, bis die Daten vorliegen:

„Unsere Rahmenbedingungen haben sich grundlegend geändert: Wir werden nicht mehr präventiv auf der Basis von Prognosen handeln, sondern die tatsächlichen Daten abwarten. Ich denke, die Leute werden Zeit brauchen, um sich daran zu gewöhnen und sich auf diese neue Methode einzulassen. Der einzige Weg, wie wir die nötige Glaubwürdigkeit herstellen können, ist, dass wir die Sache durchziehen.“ Fed-Chef Jerome Powell, 17. März 2021 über Bloomberg (19. März)

Warum diese Kehrtwende von einer proaktiven zu einer reaktiven Politik? Der Erfolg, die Inflation auf ein konstant niedriges Niveau zu drücken, offenbart die Schwierigkeiten der Fed bei ihrem Versuch, an der Nullgrenze zu agieren.

Eine knapp über der Nullgrenze liegende Inflation ist eine Gefahr für die Geldpolitik. Deshalb muss die Fed die Inflation für längere Zeit auf einem höheren Niveau halten, um ihre geldpolitische Flexibilität wiederzuerlangen.

Fazit

Das Streben der Zentralbanken nach einer niedrigen Inflation ist ein verständliches Ziel. Aber den Währungshütern war schon immer klar, dass dies mit Risiken verbunden ist. Bernanke bestätigte dies mit seinen Kommentaren zum Helikoptergeld. Auch Yellen war sich dessen bewusst und wollte die Inflationserwartungen in die Höhe treiben. Und Powell ist derjenige, der sich mit der Nullgrenze auseinandersetzen und das Helikoptergeld verteilen musste. Weder er noch seine Nachfolger wollen in Zukunft nur noch diese eine politische Option haben. Um aus dieser Falle herauszukommen, muss die Wirtschaft hochgefahren werden.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden