Es wird nie langweilig: Ein Versuch, aus letzter Woche schlau zu werden

Politische Turbulenzen in Italien und Spanien, eskalierende Handelsspannungen und obendrein noch unerwartet gute US-Beschäftigungszahlen: Die Behauptung, dass die Märkte einige turbulente Tage hinter sich haben, wäre eine Untertreibung. Mit etwas Abstand gibt es drei Erkenntnisse, die ich aus letzter Woche gewonnen habe:

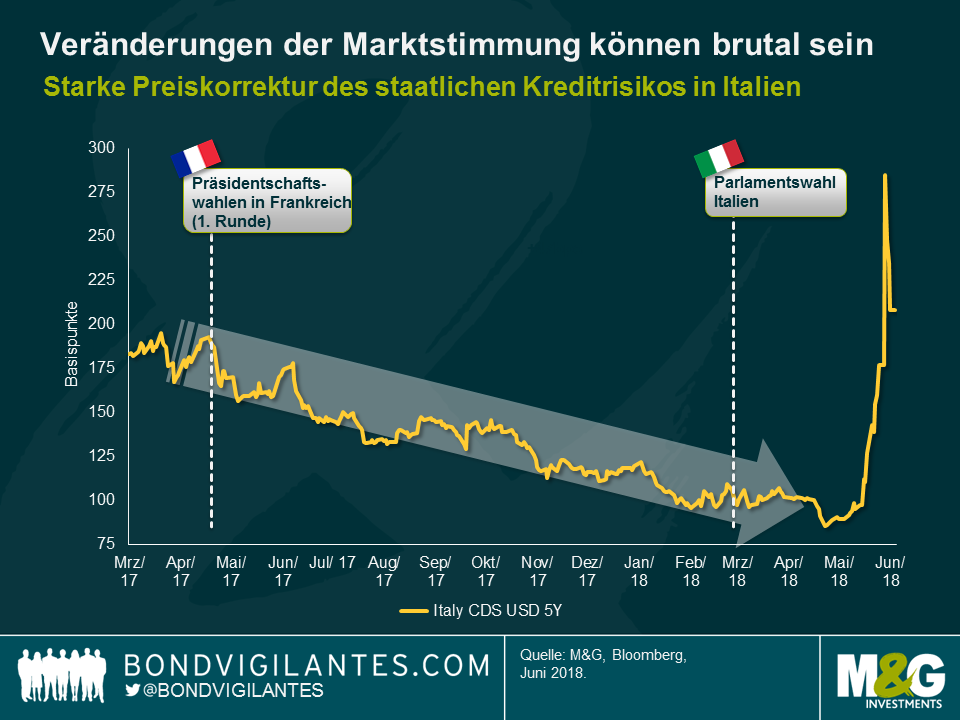

(1) Veränderungen der Marktstimmung können brutal sein

Die politischen Risiken in der europäischen Peripherie sind real – eine Behauptung, die sich jetzt vielleicht trivial anhört, aber wir dürfen nicht vergessen, wie viel Optimismus es bis vor kurzem noch gab. Nach der ersten Runde der französischen Präsidentschaftswahlen Ende April letzten Jahres haben sich fünfjährige italienische Credit Default Swaps (CDS) im Wesentlichen nur in eine Richtung bewegt (von fast 200 Basispunkten auf etwa 100 Basispunkte). Das deutet darauf hin, dass der Markt der Auffassung war, dass das staatliche Kreditrisiko in Italien erheblich nachgelassen hat. Sogar die Unsicherheit, die durch das Ergebnis der italienischen Parlamentswahl Anfang März dieses Jahres hervorgerufen wurde, hat die konstruktive Marktstimmung nicht beeinträchtigt. Vielmehr haben italienische CDS-Kontrakte ihre Rally Ende April und Anfang Mai, als die Credit Spreads von Unternehmensanleihen bereits auseinanderliefen, auf etwa 85 Basispunkte fortgesetzt.

Erst, als die Koalition zwischen der Fünf-Sterne-Bewegung und Lega Nord Gestalt annahm und Euro-kritische Töne aufkamen, machte die Marktstimmung eine scharfe Kehrtwende und begab sich in den „Risk-off“-Modus, was die italienischen CDS-Levels auf rund 290 Basispunkte trieb. Um das in einen Zusammenhang zu bringen: Auf Basis der CDS-Levels wies der Markt Mitte letzter Woche Italien ein höheres staatliches Kreditrisiko zu als Schwellenländern wie der Türkei und Brasilien. Das zeigt, wie heftig Marktbewegungen sein können, wenn sich die Stimmung abrupt ändert.

Für aktive Anleger können diese Phasen mit erhöhten Schwankungen jedoch interessante Anlagechancen hervorbringen. Die pessimistische Stimmung von letzter Woche breitete sich aufgrund einer willkürlichen Meidung von Risiken von italienischen Vermögenswerten schnell auf andere Teile des Marktes aus. Europäische Finanzwerte und Papiere mit höherem Beta wie zum Beispiel hybride Unternehmensanleihen gerieten unter Druck und boten attraktive Einstiegszeitpunkte für eine Erhöhung des Engagements.

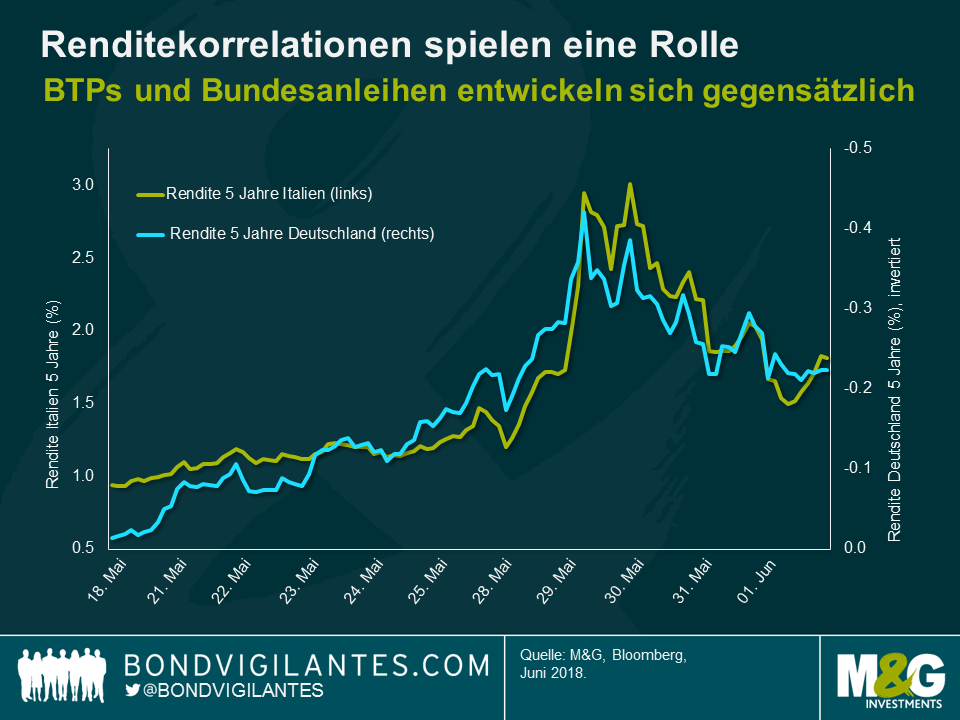

(2) Renditekorrelationen spielen eine Rolle

Die letzten Tage waren ein Musterbeispiel für die Renditekorrelation einzelner Anlageklassen in der Praxis. Insbesondere italienische Staatsanleihen und deutsche Bundesanleihen verhielten sich ziemlich gegensätzlich. Während die Renditen von italienischen Staatsanleihen letzte Woche in die Höhe schossen (angetrieben durch Ängste vor Neuwahlen und weiteren Gewinnen der anti-europäischen Lega Nord), erfüllten deutsche Bundesanleihen ihr Image als „sichere Häfen“. Ihre Renditen brachen ein, und sie profitierten von dem Fluchtimpuls des Marktes in qualitative Anlagen. Später, als sich die italienische Regierung endlich gebildet hatte, traf die Erleichterungsrally von italienischen Staatsanleihen auf steigende Renditen von Bundesanleihen.

Für Anleger, die sich mit Portfoliovolatilität und Kursverlusten befassen, sind diese Korrelationsmuster von Bedeutung. So unattraktiv Bundesanleihen – und auch Staatsanleihen aus anderen europäischen Kernländern – aus reiner Renditesicht auch scheinen mögen, können sie in Zeiten mit heftigen „Risk-off“-Marktbewegungen wertvolle Portfoliostabilisatoren sein.

In einem Umfeld mit weiterhin (ausreichend) robusten wirtschaftlichen Fundamentaldaten und Ausfallraten von Unternehmen nahe Null sehe ich immer noch Wertpotenzial bei riskanten Vermögenswerten wie Unternehmensanleihen mit Investment Grade. Wenn man bedenkt, dass die politischen Risiken in der europäischen Peripherie vermutlich erhöht bleiben werden und es möglicherweise zu einer weiteren Eskalation der globalen Handelsspannungen kommen kann, halte ich es jedoch nicht für abwegig, zum Zwecke der Diversifikation eine gewisse Ausrichtung auf Bundesanleihen und andere sichere Vermögenswerte wie den japanischen Yen beizubehalten.

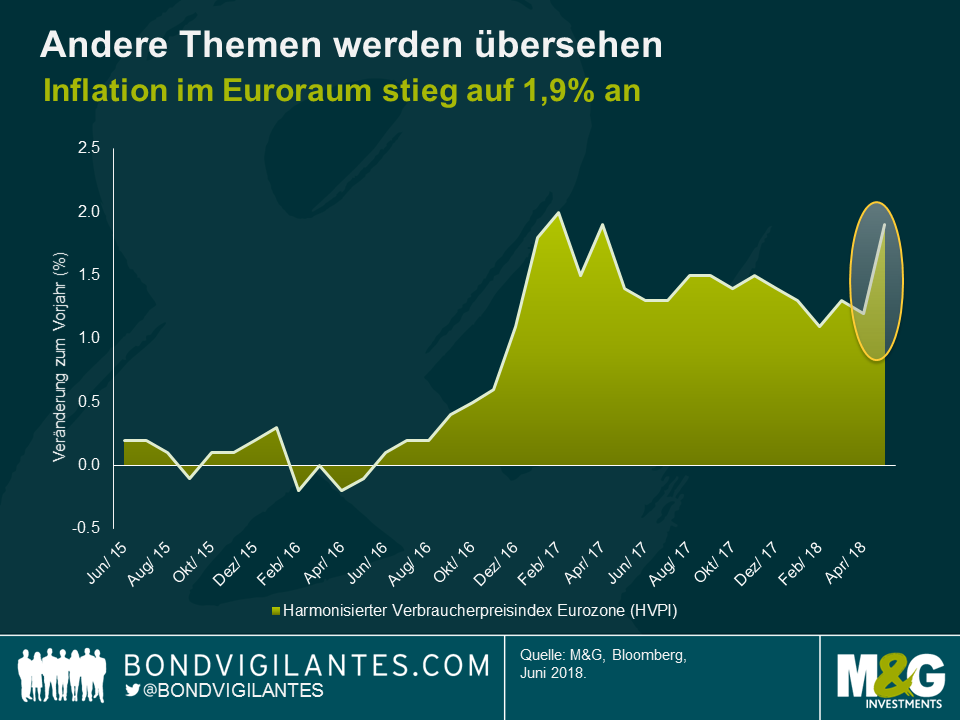

(3) Andere Themen werden übersehen

Wenn bestimmte Themen die Gespräche und die Marktstimmung beherrschen, wird man sehr leicht in diesen unaufhörlichen Nachrichtenstrom aufgesaugt. Jedes winzige Detail scheint plötzlich relevant und hat das Potenzial, die Märkte zu beeinflussen, egal in welche Richtung. In gewisser Weise hat mich die jüngste Fixierung des Marktes auf die Politik in Italien an Februar 2016 erinnert, als die fallenden Ölpreise ein ähnlich allgegenwärtiges und marktbewegendes Thema waren.

Wenn man in ein bestimmtes Thema vertieft ist, besteht allerdings die offensichtliche Gefahr, dass andere potenziell bedeutende Entwicklungen möglicherweise übersehen werden. Die Veröffentlichung der aktuellen Inflationsdaten für die Eurozone letzten Donnerstag schaffte es beispielsweise kaum in die Schlagzeilen, trotz des starken Anstiegs von 1,2% auf 1,9% pro Jahr. Zugegebenermaßen waren die steigenden Energiepreise und andere vorübergehende Einflüsse die Haupttreiber, während die jährliche Kerninflation bei 1,1% verhalten blieb. Trotzdem sollte eine Inflationsrate, die das Preisstabilitätsziel der EZB von unter, aber nahe 2% perfekt erfüllt, zumindest etwas Aufsehen erregen, wenn man die Unsicherheit über den künftigen geldpolitischen Kurs der EZB bedenkt.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden