Die EZB, negative Zinsen und die Erfahrungen der Schweiz

Im Vorfeld der morgigen EZB-Sitzung zur Geldmarktpolitik geht man am Markt sehr davon aus, dass die Zinsen noch weiter in negatives Terrain geschleust werden (im Allgemeinen rechnet man mit einer Senkung des Depositensatzes um 10 bis 20 BP). Allerdings spricht ein Bericht der Bank für internationalen Zahlungsausgleich (BIZ) aus dieser Woche dafür, dass eine weitere Reduzierung der Zinsen durchaus kontraproduktiv sein und dem Bankensektor sogar schaden könnte.

Aus dem Quartalsrückblick der BIZ geht hervor, dass negative Leitzinsen entweder gar nicht dazu beitragen, die Kreditkosten für Privathaushalte und Unternehmen zu senken (weshalb sollte man sie also noch weiter verringern?), oder aber im Rahmen der Kreditzinsen weitergegeben werden. Das bedeutet aber, dass sie auch den Kontoinhabern und Sparern auferlegt werden müssen, weil die Banken ansonsten Gewinneinbußen erleiden würden. Würde man negative Zinsen aber an Kontoinhaber und Sparer weitergeben, so bestünde die Gefahr, dass Liquidität aus dem Bankensystem abgezogen wird – ebenfalls eine nicht gerade erstrebenswerte Entwicklung. In dem Bericht wurde allerdings auch eingeräumt, dass weitere Zinssenkungen einen möglichen Transmissionsmechanismus zur Folge haben könnten, der keine derartigen Konsequenzen für die Eurozone hätte. So ist eine Abwertung des Euro durchaus wünschenswert, obwohl eine solche Tendenz auch geopolitische Folgen hat (Währungskriege).

Die Erfahrungen, welche die Schweiz mit negativen Zinsen gemacht hat, zeigt eindeutig, dass Negativzinsen unmittelbare Auswirkungen auf den Bankensektor haben und sogar zu einer Verschärfung der Kreditvergabestandards führen können. Interessant ist in diesem Zusammenhang ein etwa ein Jahr alter Bericht der UBS, aus dem hervorgeht, dass die 10-jährigen Hypothekenzinsen für Bankkunden sogar angestiegen sind, nachdem die SNB ihren Depositensatz ins Minus geschleust hatte.

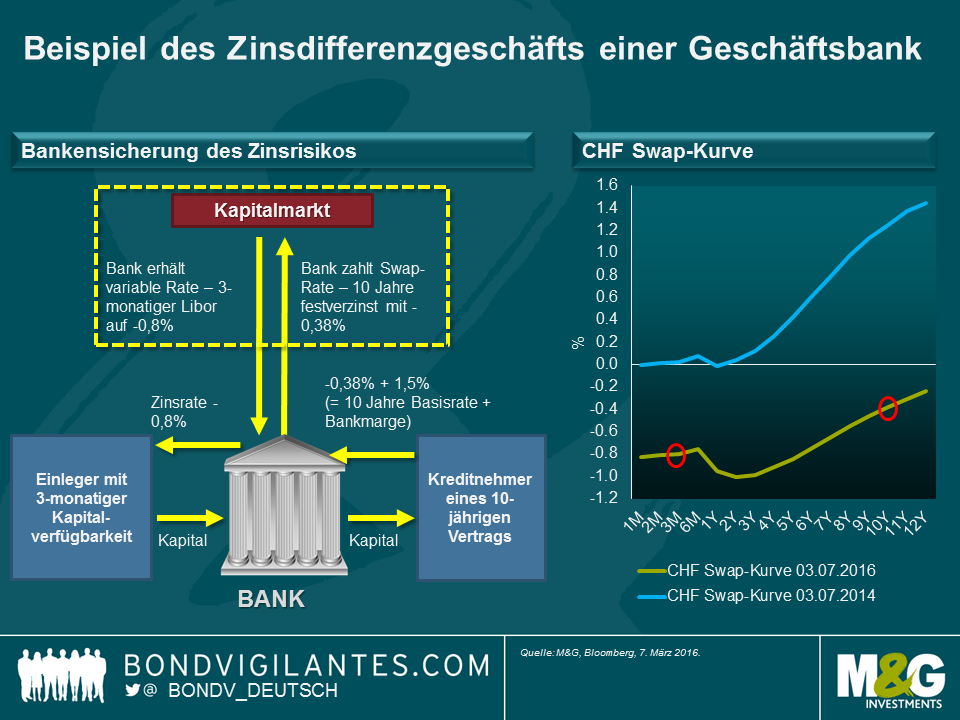

Nehmen wir ein vereinfachtes Beispiel, um das Geschäft einer Handelsbank mit den Zinsspannen zu illustrieren. Eine wichtige Aufgabe einer Bank besteht darin, sozusagen als Zwischenhändler für Geld zu fungieren. Die Kontoinhaber stellen der Bank ihr Geld kurzfristig zur Verfügung, indem sie es beispielsweise auf Sparkonten einzahlen. Im Gegensatz dazu bedarf es bei vielen Investitionen eher langfristiger Finanzierungszusagen. Diesen Prozess, der Banken bestimmten Risiken wie etwa dem Zinsrisiko aussetzt, bezeichnet man als Fristentransformation. Nun stelle man sich vor, dass die Zinsen deutlich ansteigen. Die Sparer verlangen daraufhin eine höhere Verzinsung ihrer Sparkonten. Allerdings hat die Bank in diesem Beispiel für die nächsten 10 Jahre einen Hypothekenzins von 1,12% festgelegt. Somit würde die Gewinnspanne der entsprechenden Bank unmittelbar beeinträchtigt werden. Glücklicherweise gibt es ja den Kapitalmarkt, an dem man das Zinsrisiko absichern kann. Schaut man sich die aktuelle schweizerische Swap-Kurve an, so könnte die Bank in unserem Beispiel ihr Zinsrisiko absichern, indem sie das 10-jährige Segment der Kurve (-0,38%) ablöst, um eine variable Verzinsung zu erhalten. Diese ist mit -0,8% zurzeit sogar noch negativer. Bei einem Negativzinsumfeld gibt es allerdings ein Problem: Banken können den negativen Zins von -0,8% nicht an ihre Kunden weitergeben, weil dann die große Gefahr besteht, dass die Sparer ihr Geld abziehen und irgendwo anders anlegen. Darüber habe ich bereits in meinem jüngsten Blog-Beitrag berichtet.

Was können die Banken also überhaupt tun?

Entweder

-

- akzeptieren die Banken eine kleinere Gewinnspanne, durch welche ihre Profitabilität in Mitleidenschaft gezogen wird, oder

- sie sichern die Laufzeitendifferenz zwischen ihren Aktiva und Passiva nicht ab; dadurch wären sie im Falle rasant steigender Zinsen aber sogar einem noch größeren Profitabilitätsrisiko ausgesetzt; oder

- die Banken sichern das Zinsrisiko ab und versuchen gleichzeitig, ihre Gewinnspannen mit anderen Einnahmequellen zu steigern.

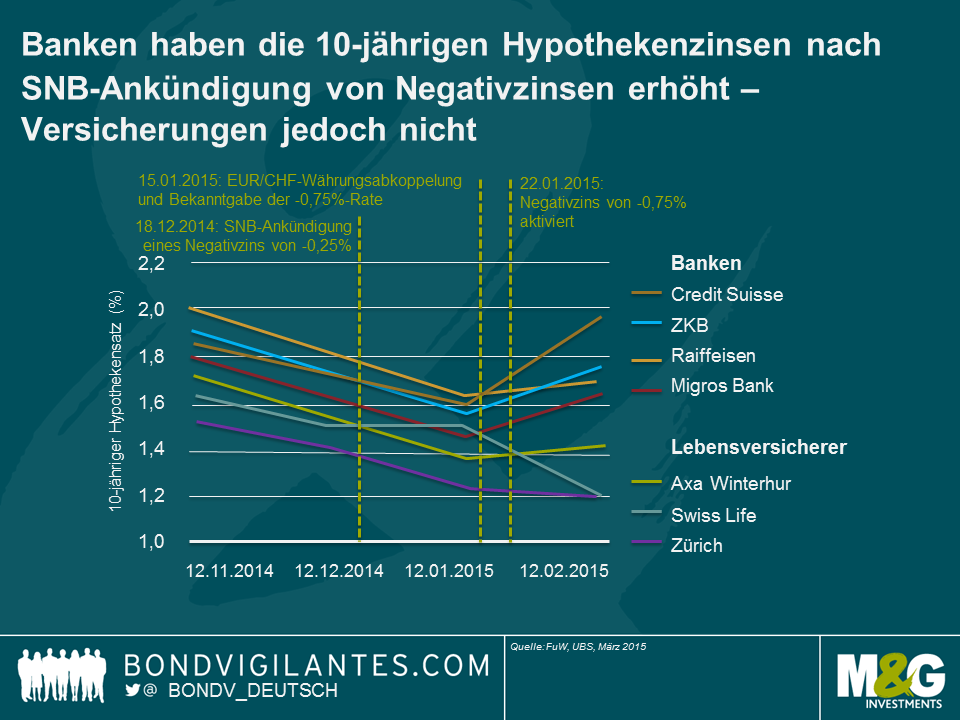

Laut dem UBS-Bericht aus dem Jahr 2015 war in der Schweiz die letzt genannte Entwicklung zu beobachten. Nachdem die SNB im Januar 2015 die Zinsen auf -0,75% gesenkt hatte, stiegen die Preise für 10-jährige Hypothekenkredite bei den schweizerischen Banken an. Die Banken haben also ihre Margen bei langfristigen Hypotheken erhöht, um so die immer negativeren Zinsen auf Depositeneinlagen auszugleichen. Das aber ist letztlich nichts anderes als eine Kreditverknappung. Mit anderen Worten subventionieren die Hypothekenschuldner also die Kontoinhaber. Geht man nun davon aus, dass die Banken wegen der negativen Zinsen auch ihre Gewinnspannen bei Unternehmenskrediten angehoben haben, würde sich das Wirtschaftswachstum wahrscheinlich eher abschwächen als beschleunigen.

Schweizerische Versicherungsgesellschaften bieten ihren Kunden oftmals auch Hypotheken an. Dadurch wird die Situation für die Banken sogar noch schwieriger. Wie die UBS ausführt, sind die Versicherer nämlich nicht gezwungen, ihre Margen ebenso stark anzuheben wie die Banken, weil es sich bei ihren Depositeneinlagen in der Regel um langfristige Investments (zum Beispiel um Lebensversicherungen mit 10-jähriger Vertragslaufzeit) handelt. Die obige Grafik belegt recht anschaulich, dass Hypotheken, die von Versicherern angeboten werden, gegenüber Immobilienkrediten von Banken seit der Einführung negativer Zinsen durch die SNB immer wettbewerbsfähiger geworden sind. Allerdings sind Hypothekenkredite nicht gerade das Kerngeschäftsfeld von Versicherungsgesellschaften. Deshalb kann man davon ausgehen, dass diesen Unternehmen nicht so umfangreiche Informationen über ihre Schuldner vorliegen und sie deren Bonität nicht so gründlich überprüfen wie die Banken. Dadurch jedoch steigt laut UBS das Risiko einer Fehlallokation des Kapitals sowie einer höheren Zahl von Kreditausfällen.

Zurzeit steckt Mario Draghi also in einer Zwickmühle. Eine übertrieben deutliche Senkung der bereits negativen Depositensätze könnte am Markt nicht gut ankommen, weil sie die Profitabilität der Banken ebenso beeinträchtigen würde wie den Transmissionsmechanismus für die Realwirtschaft. Gleichzeitig muss Draghi aber auch sein Versprechen halten, die Inflation nach oben zu treiben, ohne dabei das System zu belasten, das – in Ermangelung einer fiskalpolitischen Lockerung – aber notwendig ist, um den europäischen Unternehmen und Privathaushalten Wachstum zu bescheren.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden