Südafrika sollte auf Ramschniveau herabgestuft werden, und das ist wirklich entscheidend, falls Sie in Schwellenländeranleihen investieren

Die besorgniserregenden Entwicklungen, die in den letzten Monaten in Südafrika zu beobachten waren, haben die Aufmerksamkeit der Ratingagenturen und der Märkte auf sich gezogen (siehe Grafik 1). Südafrika ist eines von nur sehr wenigen Schwellenländern, deren Kreditrating sich momentan verschlechtert. Offiziell wird Südafrika zwar immer noch mit guter Bonität (Investment Grade) eingestuft, doch unserer Meinung nach hätte die Kreditwürdigkeit dieses Landes bereits auf Ramschniveau gesenkt werden sollen. Dies spiegelt sich in den Kursen am Markt bisher aber noch nicht wider. Berücksichtigt man darüber hinaus, dass Südafrika mit 10% in einer gängigen Benchmark für in lokalen Währungen denominierte Schwellenländeranleihen vertreten ist, ist dieser Umstand für das Segment Schwellenländeranleihen wirklich entscheidend.

Südafrika hat derzeit mit einer Vielzahl finanzieller, politischer und wirtschaftlicher Probleme zu kämpfen, die sich augenscheinlich weder schnell noch einfach lösen lassen. Einige dieser Schwierigkeiten, und zwar insbesondere jene, auf die sich die Ratingagenturen beziehen, sind aber seit langem bekannt und wurden bereits ausgiebig diskutiert (nämlich die Abhängigkeit dses Landes von Gold- und Rohstoffexporten, Kriminalität und soziale Unruhen, eine hartnäckig hohe Arbeitslosigkeit und Lohnungleichheit, Korruption und eine schwache Regierungsführung, ein starres Gewerkschafts- und Arbeitsmarktsystem sowie ein trübes Investitionsumfeld, das letztlich in der durchaus präsenten Gefahr gipfelt, dass Bergbauunternehmen verstaatlicht werden). Im „Economist“ sind zuletzt einige gute Artikel veröffentlicht worden, in denen viele dieser Themen behandelt wurden, wie beispielsweise dieser hier.

Wir vertreten die Auffassung, dass sowohl der Markt als auch die Ratingagenturen die folgenden Probleme im Zusammenhang mit Südafrika immer noch unterschätzen:

1. Nachhaltige Schuldenpolitik

Während die staatliche Schuldenquote relativ zum BIP von derzeit rund 43% bzw. von 60%, sofern man die Garantien für Unternehmen in Staatsbesitz mitrechnet, noch den Eindruck macht, dass sie in den Griff zu bekommen ist, wird die zunehmende Schuldenlast von Regionalbehörden und Kommunen dabei aber nicht berücksichtigt. Es ist zwar schwierig, korrekte Zahlen zur Kreditaufnahme in den regionalen Provinzen zu erhalten, doch die Finanzlage diverser Kommunen scheint mittlerweile untragbar geworden zu sein. Verschlimmert wird diese Situation noch durch massive IT-Pannen, durch die tausende von Rechnungen nicht verbucht wurden. Darüber hinaus haben auch staatliche Versorgungsunternehmen Probleme mit der Rechnungsstellung und dem Eintreiben ihrer Einnahmen, so dass diese Firmen inzwischen von sehr hohen Beträgen sprechen, die ihnen Bürger noch schulden. Es gibt aber auch Fälle, in denen die Regionalregierungen selbst in enorme Zahlungsschwierigkeiten geraten sind und für Güter und Dienstleistungen, die sie beispielsweise von Wasserversorgern sowie anderen staatlichen oder privaten Unternehmen bezogen haben, nicht mehr aufkommen können. Ebenso wie in Griechenland und Italien können solche Zahlungsrückstände einen beträchtlichen Teil der staatlichen „Kreditaufnahme“ ausmachen, die in den offiziellen Statistiken aber üblicherweise vernachlässigt wird.

2. Nur begrenzter fiskalischer Handlungsspielraum

Laut einer Analyse von Fitch entfallen 90% der Staatsausgaben Südafrikas auf laufende Kosten wie Gehälter, Subventionen und Zinszahlungen, so dass nur noch sehr wenig für längerfristige Investitionen, um damit ein nachhaltiges Wachstum anzutreiben, übrig bleibt. Gleichzeitig hat dies auch zur Folge, dass ein deutlicher Anstieg der Zinskosten oder andere externe Schocks nur in begrenztem Maße absorbiert werden könnten. Vor diesem Hintergrund könnte die Tatsache, dass etwa 90% der Staatsanleihen, die Südafrika emittiert, in lokaler Währung denominiert sind, zwar darauf hindeuten, dass dieses Land für ausgeprägte Wechselkursschwankungen nicht so anfällig ist. Allerdings wird ein Großteil dieser Anleihen inzwischen von ausländischen Investoren gehalten, so dass Wechselkursschwankungen auf die Refinanzierungsfähigkeit Südafrikas durchaus beträchtliche Auswirkungen haben könnten.

[Ganz grundsätzlich bereitet uns der Anstieg ausländischer Investitionen an den meisten Märkten für auf lokale Währungen lautende Schwellenländeranleihen nach wie vor große Sorgen. So sind wir im letzten Jahr auf diesem Blog (wie etwa hier) bereits mehrfach auf dieses Thema eingegangen. Die Investoren sowie die politischen Entscheidungsträger in den Schwellenländern, mit denen ich gesprochen habe, betrachten die Mittelzuflüsse an die lokalen Anleihenmärkte aber immer noch viel zu wohlgefällig (in der Vergangenheit gingen Krisen an den Märkten für Schwellenländeranleihen tendenziell Phasen voraus, in denen die externe Verschuldung deutlich angestiegen war, und dessen ist sich auch jeder bewusst, doch das verstärkte Engagement ausländischer Anleger an den Märkten für lokale Schwellenländeranleihen ist ein relativ neues Phänomen). Interessanterweise hat auch der IWF die Beteiligung ausländischer Investoren an den Märkten für in lokalen Währungen denominierte Schwellenländeranleihen inzwischen als großes Risiko identifiziert, was beispielsweise auf den Seiten 67 ff. des aktuellen Berichts zur globalen Finanzstabilität des IWF hervorgeht. Bitte beachten Sie jedoch, dass Engagements ausländischer Anleger an den lokalen Anleihenmärkten nicht nur ein Problem der Schwellenländer sind. Auch Australien sticht in diesem Zusammenhang hervor, worauf wie hier bereits näher eingegangen sind.]

3. Mehr staatliche Verbindlichkeiten wegen indirekter Unterstützung des Bankensektors

Ein weiterer entscheidender Faktor ist die Beendigung der impliziten staatlichen Unterstützung des südafrikanischen Bankensektors. Bis dato ist es für die Bevölkerung (und auch für die meisten Anleger) selbstverständlich, dass die fünf größten Banken, die 90% aller Spareinlagen verwalten, vom Staat unterstützt werden. Deshalb wurden bei der Einlagensicherung bisher zu wenige Fortschritte gemacht, von einer Umsetzung globaler Bankenreformen wie beispielsweise einem Sonderinsolvenzrecht für Banken ganz zu schweigen. Deshalb bleibt der Bankensektor für den Staat letztlich eine Eventualverbindlichkeit. Die lokalen Banken wiederum haben sich diesen Umstand zunutze gemacht und in großem Stil Kredite („Wholesale Debt“) aufgenommen. Diese Institute sind nach wie vor nur sehr kurzfristig finanziert und aus diesem Grund stark von den Geldmarkteinlagen lokaler Versicherer und Pensionsfonds abhängig. Deshalb sind diese Unternehmen mittlerweile ebenfalls in hohem Maße vom Bankensektor abhängig, denn schließlich erwarten auch sie, dass der Staat die Banken bei Bedarf unterstützt.

Darüber sollten wir einmal gründlich nachdenken. Eine Aufstockung der staatlichen Verbindlichkeiten um rund 90% bis 100% des BIP zusätzlich zu der bereits existierenden Staatsverschuldung wegen der Unterstützung der Banken (und darüber hinaus ggf. auch der Versicherer und der Pensionsfonds, falls diese ebenfalls Unterstützung benötigen, weil sie ihre Investments bei diesen Banken konzentriert haben) führt zweifellos zu einer untragbaren Lsat für den südafrikanischen Staat. Allmählich wird man sich in Südafrika aber der Tatsache bewusst, dass man diese implizite Unterstützung der Banken nicht beibehalten kann, wenn man gleichzeitig die sehr gute Kreditwürdigkeit im Investment Grade-Bereich nicht verlieren möchte – denn diese beiden Punkte sind inkompatibel, wie man mittlerweile auch in vielen Teilen Europas feststellen musste. Um aber eine Insolvenzregelung, die verhindert, dass die Steuerzahler für die Banken aufkommen müssen, einführen zu können, bedarf es grundlegender struktureller Reformen einschließlich einer Einlagensicherung, der Berücksichtigung von Wholesale-Verbindlichkeiten und einer Verkleinerung der Bilanzen. Allerdings würden diese Maßnahmen auf kurze Sicht wohl kaum auf Begeisterung stoßen.

4. Leistungsbilanzdefizit

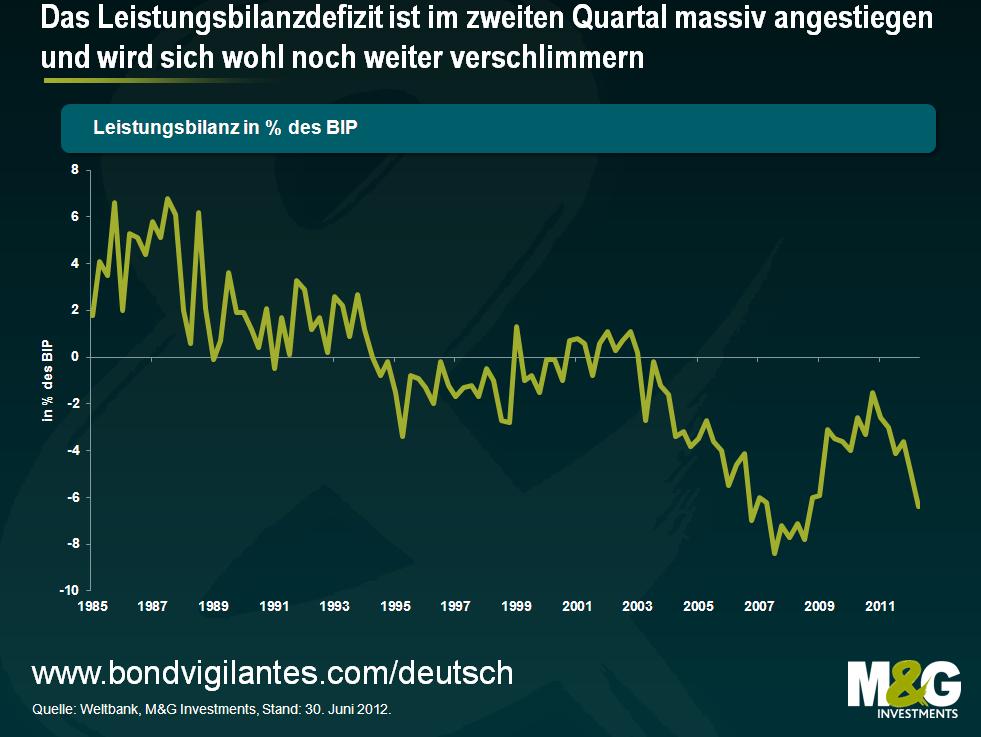

Trotz des Rohstoff-Booms des letzten Jahrzehnts sowie der Tatsache, dass es sich zurzeit bei 42% der Exporte um Rohstoffausfuhren handelt, weist die Leistungsbilanz Südafrikas seit 2003 ein Defizit auf. Darüber hinaus hat der Mangel an Investitionen in Schlüsselindustrien wie den Bergbausektor zuletzt nicht nur Arbeiterunruhen ausgelöst, sondern auch dazu beigetragen, dass die Produktivität jener Branchen, von denen Südafrika stark abhängig ist, inzwischen ebenso gesunken ist wie deren Wettbewerbsfähigkeit (Ein Mitglied des südafrikanischen Finanzministeriums, das ich Anfang dieses Jahres getroffen habe, bezeichnete diese fehlenden Investitionen als eines der größten Probleme des Landes, und die jüngsten Unruhen werden wohl kaum die dringend benötigten ausländischen Direktinvestments anziehen). Gleichzeitig ist der Konsum importierter Fertigwaren weiter angestiegen, weil die entsprechenden inländischen Branchen an Produktivität eingebüßt haben. Die zunehmende Abhängigkeit Südafrikas von Goldexporten, die inzwischen 25% aller Ausfuhren repräsentieren, sowie von China, wohin etwa 15% aller Exporte gehen, machen dieses Land für externe Schocks immer anfälliger. Besonders beunruhigt uns dabei die starke Abhängigkeit von China, weil wir der Meinung sind, dass sich die chinesische Wirtschaft zurzeit eher in einem strukturell bedingten als in einem lediglich zyklischen Konjunkturabschwung befindet (wie wir bereits erläutert haben). Falls wir mit unserer Einschätzung Chinas richtig liegen, würde dies beträchtliche Auswirkungen auf die globale Nachfrage nach physischen Rohstoffen haben und Länder, die vom Export dieser Rohstoffe abhängig sind, unter Druck setzen. Von diesen Problemen hat Südafrika ebenfalls viele mit Australien gemeinsam.

Obwohl die vier oben aufgeführten Punkte mehr oder weniger auf einige Industriestaaten und Schwellenländer zutreffen, halten wir Südafrika unter Berücksichtigung aller hier erläuterten Probleme nicht mehr für ein Land, das Investment Grade-Bonität verdient hat. Falls die Ratingagenturen dieser Einschätzung folgen – und ihre jüngsten Entscheidungen zeigen eine klare Tendenz in diese Richtung – könnte dies schwerwiegende Folgen für die Anleihen- und Devisenmärkte Südafrikas haben. Erst kürzlich wurde Südafrika in den häufig verwendeten Citi World Government Bond-Index aufgenommen (woraufhin es hohe Mittelzuflüsse seitens ausländischer Investoren verzeichnete), und es wäre ziemlich peinlich, wenn es bei einer möglichen Herabstufung auf Ramschniveau wieder herausfallen würde. Außerdem würden die Zinskosten nicht nur für den Staat, sondern auch für Banken und Unternehmen möglicherweise deutlich ansteigen. Gleichzeitig könnte der südafrikanische Rand einbrechen (Südafrika verfügt nämlich nur über geringe Devisenreserven, mit denen es an den Währungsmärkten intervenieren könnte).

Doch welche Auswirkungen hätte es auf das Segment Schwellenländeranleihen insgesamt, falls Südafrika tatsächlich auf Ramschniveau herabgestuft würde? Was die unmittelbaren Folgen betrifft, so würden Verluste von, sagen wir einmal, 10% beim Rand und 5% bei den Anleihenkursen bei einer Gewichtung von 10% im Index für in lokalen Währungen denominierten Schwellenländeranleihen einem negativen Performanceeffekt von -1,5% entsprechen. In den Indizes für externe Staatsanleihen und Unternehmensanleihen ist Südafrika nicht so stark vertreten (je nach Index üblicherweise zwischen 2% und 4%), so dass die Auswirkungen in diesen Segmenten nicht so ausgeprägt wären. Die indirekten Folgen lassen sich zwar nicht beziffern, doch wahrscheinlich würden zumindest andere afrikanische Länder (von denen viele sogar noch höhere Leistungsbilanzdefizite aufweisen) in Mitleidenschaft gezogen werden, auch wenn diese Staaten lediglich einen kleinen Teil der Indizes für Schwellenländeranleihen repräsentieren. Darüber hinaus besteht die Möglichkeit, dass die Anleger dadurch wieder auf die idiosynkratischen Schwellenländerrisiken aufmerksam werden, was dann auch Folgen für andere Regionen hätte.

Man darf die systemischen Risiken aber nicht überbewerten und muss sich vor Augen halten, dass die Ereignisse in der Eurozone, in den USA sowie in China größere Auswirkungen auf die Renditen am Markt für Schwellenländeranleihen haben werden als die aktuellen Entwicklungen in Südafrika. Nichtsdestotrotz lautet die Botschaft auch weiterhin: So sicher sind Schwellenländeranleihen nicht.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden