Keine größeren Überraschungen in der Rede von Präsident Xi

Lockert China seine Null-COVID-Politik? In welche Richtung könnten mögliche Änderungen gehen? Gibt es kurzfristige politische Anpassungen im Immobiliensektor? Im Vorfeld des Nationalkongress der Kommunistischen Partei (KPCh) hatten die Anleger nach Signalen bei solchen Fragen gesucht. Neben diesen kurzfristigen Themen stand der „Arbeitsbericht“ von Präsident Xi im Fokus. Darin legte er die Vision für das Jahr 2035 dar. Im Blickpunkt der Anleger stand auch die künftige Zusammensetzung des Politbüros. Damit wollten sie einschätzen können, ob mit einem neuen Wirtschaftsteam eine bessere Ausführung und Koordinierung von Maßnahmen angestrebt wird.

Die Eröffnungsrede von Präsident Xi auf dem Nationalkongress deutete darauf hin, dass größere politische Änderungen in nächster Zeit unwahrscheinlich sind. Präsident Xi betonte, dass die COVID-19-Politik der Partei zur Rettung von Leben beigetragen habe. Sie habe zudem „bedeutende positive Ergebnisse“ bei der Koordinierung der Epidemieprävention und -bekämpfung erzielt.

In Bezug auf die Wirtschaft rief der Präsident dazu auf, „die Qualität des Wachstums zu verbessern und ein vernünftiges Wirtschaftswachstum zu erzielen“. Ähnliche Aussagen hatte es auch beim letzten KPCh-Kongress vor fünf Jahren gegeben. Betont wurden das Streben nach einer qualitativ hochwertigen Entwicklung und der Stärkung der Widerstandsfähigkeit der heimischen Wirtschaft angesichts wachsender geopolitischer Spannungen; dies ging Hand in Hand mit der Betonung der Bedeutung von Kernbereichen wie technologische Innovation und grüne Entwicklung.

Alles in allem enthielt die Rede von Präsident Xi keine großen Überraschungen. Die anhaltende Betonung der wirtschaftlichen Entwicklung deutet jedoch darauf hin, dass die Regierung auch künftig wachstumsfördernde Maßnahmen mit anderen sozialen Zielen in Einklang bringen will – etwa mit einer verbesserten Verteilung der Einkommen. Wir finden es beruhigend, dass die Partei das Wachstum als oberste Priorität bekräftigt hat, und wir erwarten weitere Maßnahmen zur Unterstützung der Wirtschaftstätigkeit. Der IWF hat seine durchschnittliche Wachstumsprognose für China für 2023-25 gesenkt – von 5,2 % vor 12 Monaten auf 4,5 %. Dies liegt unter der Wachstumsrate von 4,7 %, die für das Ziel einer Verdoppelung des Pro-Kopf-BIP von 2020 bis 2035 notwendig wäre.

Auffällig ist, dass der Schwerpunkt weniger auf angebotsseitigen Reformen zu liegen scheint. Auch der Satz „Wohnen ist zum Leben da“ fiel in der Rede nicht (obwohl die Aussage im vollständigen Arbeitsbericht enthalten ist). Einer Reuters-Zählung zufolge wurde der Begriff „Reform“ im vollständigen Arbeitsbericht nur noch 48 Mal verwendet; vor fünf Jahren tauchte er noch 68 Mal auf. Dies könnte auf einen stärkeren Verzicht auf regulatorische und politische Maßnahmen hindeuten, die in den letzten Jahren Sektoren wie Technologie und Immobilien belastet haben. Eine solche Entwicklung hin zu mehr politischem Pragmatismus könnte dazu beitragen, die durch die Reformmaßnahmen der letzten fünf Jahre verursachte Investitionsunsicherheit zu verringern.

Was bedeutet dies für festverzinsliche Anlagen in China und die Benchmark-Rendite 10-jähriger Anleihen?

Wir gehen davon aus, dass die Regierungspolitik weiterhin wachstumsfördernd sein wird, zumal Chinas dynamische Null-COVID-Strategie die Wirtschaftstätigkeit weiterhin einschränkt. Doch die Geldpolitik kann auf dem Weg zu diesem Ziel nur eine begrenzte Rolle spielen. Die geldpolitischen Unterschiede zwischen China und der Welt sind ebenfalls zunehmend in den Fokus gerückt.

Darum gehen wir davon aus, dass die Finanz- und Kreditpolitik bei der Unterstützung des Wachstums wichtiger sein wird als eine weitere geldpolitische Lockerung. Die verstärkte Emission von Anleihen durch Lokalregierungen – um das Wachstum anzukurbeln – könnte ebenfalls zu einem gewissen Angebotsdruck führen. Allerdings ist im Inland reichlich Liquidität vorhanden. Angesichts dessen gehen wir davon aus, dass Phasen eines Abverkaufs von Staatsanleihen begrenzt sein werden.

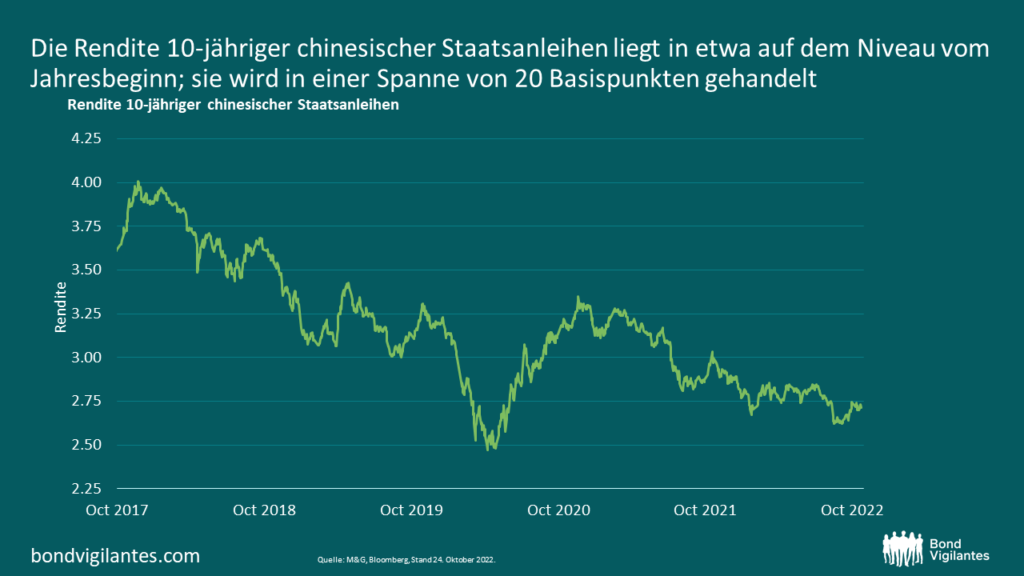

Mit Blick auf globale Anleger sind wir überzeugt, dass in diesem Jahr mehr für chinesische Staatsanleihen spricht als zuvor. Angesichts des schwierigen Umfelds für Anleihen haben sich chinesische Staatsanleihen weltweit besser entwickelt als diejenigen anderer Staaten. Die 10-jährige chinesische Staatsanleihe liegt mit 2,75 % etwa auf dem Niveau vom Jahresbeginn; sie wird in einer Spanne von 20 Basispunkten gehandelt. Im Gegensatz dazu haben 10-jährige US-Staatsanleihen und 10-jährige deutsche Bundesanleihen um 250 Basispunkte nachgegeben; zudem hat die seit Juli stark gestiegene Volatilität zu einer abfließenden Liquidität geführt. Der chinesische Yuan hat im bisherigen Jahresverlauf gegenüber dem US-Dollar um rund 11 % abgewertet. Damit hat er sich in der breiten Bewegung hin zum US-Dollar besser entwickelt als andere wichtige Währungen.

Quelle: M&G, Bloomberg, Stand 24. Oktober 2022.

Dennoch sind wir der Meinung, dass die kurzfristige Bewertung für chinesische Staatsanleihen schwach ist. Für 10-jährige chinesische Staatsanleihen sehen wir Spielraum für einen Renditeanstieg auf 3 %.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden