Lateinamerika und die rosa Flut – Nachlese einer Reise

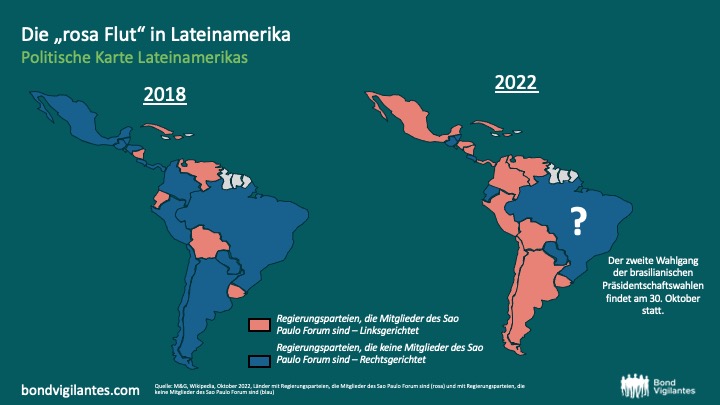

In Lateinamerika hat sich die politische Landschaft – von Gabriel Boric in Chile bis zuletzt zu Gustavo Petro in Kolumbien – in den letzten 18 Monaten in unterschiedlichen Ausprägungsgraden, doch nur in eine Richtung verändert: nach links. Manche Beobachter haben diesen Wandel mit pink tide (rosa Flut), andere als pink wave (rosa Welle) apostrophiert. Das Bild der sich langsam, aber mit Wucht ausbreitenden rosa Flut finde ich treffender als das der Welle. Diese rosa Flut kann in einigen Wochen auch andere Länder erfassen, wenn nämlich Lula da Silva das enge Rennen im zweiten Wahlgang der brasilianischen Präsidentschaftswahlen gegen den amtierenden Präsidenten Jair Bolsonaro für sich entscheidet. Ich komme gerade von einer zweiwöchigen Research-Reise durch Lateinamerika zurück, wo ich in Mexiko, Chile, Peru und Kolumbien mehrere Emittenten von Unternehmensanleihen und lokale Investoren getroffen habe, und meine Eindrücke sind durchwachsen. Einerseits haben die politischen Risiken stark zugenommen, und in einigen Ländern hat sich das Geschäftsumfeld verändert. Andererseits sehe ich in Lateinamerika anders als in anderen Regionen, die Schwellenländeranleihen begeben, Wertsteigerungspotenzial für auf US-Dollar lautende lateinamerikanischen Unternehmensanleihen.

Aus fundamentaler Sicht sind die Unternehmen in der Region in guter Verfassung, obwohl die politischen Risiken bereits einige von ihnen in Mitleidenschaft gezogen haben. So haben sich die Kreditkennzahlen der Versorger zuletzt verschlechtert, wenngleich ihre Ausgangssituation im Hinblick auf die Bilanzen solide ist. Die Öl- und Gasindustrie profitiert von hohen Ölpreisen, nur können ihr strengere Steuer- und Umweltvorschriften zu schaffen machen, vor allem in Kolumbien. Die Nachfrageaussichten und das Marktungleichgewicht bei wichtigen metallbasierten Rohstoffen dürften Bergbauunternehmen durchweg Auftrieb verleihen, wenn nicht hinter dem chinesischen BIP-Wachstum als kritischer Nachfragevektor ein großes Fragezeichen stehen würde. Die Gewinne des Einzelhandelssektors sind durch schrumpfende Margen infolge gestiegener Produktionskosten belastet worden, doch die Umsätze bleiben infolge des dynamischen Konsums stark. Das Refinanzierungsrisiko ist gering – die Ausfallquoten lateinamerikanischer Hochzinsanleihen 2022 dürften bei unter 2% liegen, im nächsten Jahr aber geringfügig zunehmen. Mit Blick auf die Bewertungen bieten auf US-Dollar laufende lateinamerikanische Unternehmensanleihen einen Spread von 480 Basispunkten gegenüber US-Staatsanleihen – dies ist die stärkste Spreaderweiterung seit sechs Jahren (ohne Pandemie). Im Jahr 2016 war das Ausfallrisiko deutlich höher, als die Region durch einen gewaltigen Korruptionsskandal, der in Brasilien begann, erschüttert wurde und die Kreditkennzahlen ebenfalls schwächer ausfielen. In vielen Ländern der Region haben die politischen Risiken zugenommen. Allerdings könnte man dagegen halten, dass die Zunahme der geopolitischen Risiken in anderen Regionen der Welt wie z.B. in Osteuropa sowie die Spannungen zwischen den USA und China besonders gravierende und besorgniserregende Veränderungen für die mittel- bis langfristige Entwicklung der Vermögenspreise bedeuten.

Nachstehend meine Schlussfolgerungen über die Lage in den vier besuchten Ländern, die etwaigen Veränderung des Geschäftsumfeldes durch die rosa Flut und deren Auswirkungen auf Bondanleger.

Mexiko

- Das Land zeichnet sich sicherlich durch besonders stabile makroökonomische Aussichten aus. Der linke Präsident Andrés Manuel Lopez Obrador („AMLO“) ist im Land vor allem aufgrund höherer Renten für die ältere Bevölkerung und des vermeintlichen Kampfes gegen die Korruption sehr beliebt, in der Wirtschaft dagegen weniger. Da der kräftige Konsum der Wirtschaft Schub verleiht, verzeichnen die meisten Unternehmen, mit denen ich gesprochen habe, ein hohes Umsatzwachstum. Die höheren Produktionskosten belasten die Unternehmen, weil sie die Kosteninflation nicht in vollem Umfang an die Endkunden weitergeben können (Margenerosion) beziehungsweise aufgrund der Vorschriften wie z.B. im Energiesektor daran gehindert werden (höherer Working Capital-Bedarf aufgrund verzögerter Subventionszahlungen). Der in Europa tobende Krieg zwischen Russland und der Ukraine und die geopolitischen Spannungen zwischen den USA und China kommen Mexiko zugute, da das Land vom Nearshoring der USA profitiert.

- Die Inflation ist, wie in anderen Teilen der Welt, ein großes Fragezeichen. Die Regierung rechnet mit einer Inflationsrate von 3,2% im kommenden Jahr, doch liegt diese deutlich unter den Prognosen der Wirtschaftsexperten, die von etwa 4,5% ausgehen. Die mexikanische Notenbank Banxico hält weiter an ihrem hohen Zinsaufschlag gegenüber den USA fest, der mexikanische Peso ist stabil und behauptet sich in diesem Jahr besser als viele andere Schwellenländerwährungen. Die derzeitige Regierung wird trotz ihrer linken Rhetorik von den Investoren für ihre fiskalpolitische Stabilität gelobt. Die Haushalts- und Leistungsbilanzdefizite und die Staatsverschuldung sind niedrig, wobei der Haushaltsentwurf der Regierung für 2023 die Stabilität des Haushaltes nicht gefährden dürfte.

- Pemex ist nach wie vor der „Elefant im Raum“: Der staatseigene Mineralölkonzern hängt aufgrund seiner knappen Liquidität und der überschuldeten Bilanz am Dauertropf der Regierung – trotz der hohen Ölpreise in diesem Jahr. Lokale Investoren glauben, dass die Regierung von AMLO den Konzern um jeden Preis retten wird. Für die Präsidentschaftswahlen 2024 wird weithin erwartet, dass die Linkspartei Morena an der Macht bleibt und Pemex weiter stützen wird – koste es, was es wolle.

Chile

- Jahrzehntelang dachte niemand daran, dass Chile in Südamerika liegt. Das Geschäftsviertel von Santiago ist modern, doch andere Viertel der Stadt sind noch immer sichtbar von den Unruhen des Jahres 2019 gezeichnet, bei denen über eine Million Menschen gegen die soziale Ungleichheit protestiert hatten. Der 2021 gewählte junge und inzwischen 36-jährige linke Präsident Gabriel Boric ebnete den Weg für ein Referendum über die Änderung der 40 Jahre alten chilenischen Verfassung. Die stark umstrittene neue Verfassung wurde im September 2022 von 60% der Wähler abgelehnt. Seither hat die Linksregierung viel von ihrem politischen Kapital eingebüßt, so dass lokale Experten binnen 24 Monaten mit der Vorlage eines neuen, vernünftigeren Verfassungsentwurfs rechnen.

- Die chilenische Wirtschaft hängt in hohem Maße von der Bergbaubranche ab, und die meisten wichtigen Akteure, mit denen ich sprach, hoben immer die Bedeutung Chinas für die chilenische Kupferförderung hervor (50 % der weltweiten Nachfrage). Künftig könnten auch Indien und Asien (ohne China) Kupfer aufgrund des Vormarschs von Elektrofahrzeugen benötigen, wenn auch in geringem Umfang. Für Lithium stellen sich die Aussichten besser dar, denn Chile besitzt die wichtigsten Lithium-Vorkommen der Welt. Die Aussichten für die Nachfrage sind beeindruckend (2021: +50% ggü. Vorjahr, seit Jahresbeginn 2022: +40% ggü. Vorjahr; eine Zunahme um mindestens 25% pro Jahr bis 2025). Grund sind die Verkäufe von Elektrofahrzeugen in China und Europa. Den Kupfer- und Lithium-Produzenten drohen infolge der geplanten Steuerreform höhere Lizenzgebühren.

- Die Nicht-Bergbausektoren verzeichneten unterschiedliche Trends. Die Margen des Einzelhandels standen aufgrund der gestiegenen Produktionskosten zwar unter Druck, doch die Unternehmen sind durchweg solide, ihre Bilanzen gesund. Sie profitieren von den höheren Konsumausgaben infolge der vorzeitigen Rentenauszahlungen und der Erholung des Konsums nach der Pandemie. Der Telekommunikationssektor ist aufgrund seiner starken Fragmentierung und den damit verbundenen Problemen in Lateinamerika eine Ausnahme: zu viele Akteure, die ihre Preise nicht erhöhen können, so dass sich ihr Bonitätsprofil mit der Zeit verschlechtert hat (siehe VTR). Der Versorgungssektor leidet unter der Tatsache, dass Chile ein Netto-Öl- und Gasimporteur ist und die meisten Versorger über zu wenig Working Capital verfügen, weshalb sich ihre Kreditkennzahlen verschlechtert haben.

Peru

- Lima ist nicht Santiago. Die Straßen sind lauter, geschäftiger, in Lima ist Tag und Nacht mehr los. Gleiches gilt für die Politik. Gegen Ende August wurde alle sechs Tage ein neuer Minister ernannt – der ehemalige Lehrer und Gewerkschafter Pedro Castillo war im Juli 2021 zum Präsidenten gewählt worden. In der Geschäftswelt ist der Ruf von Castillo mal „schlecht“, mal „sehr schlecht“. Noch überraschender ist jedoch, dass die Bevölkerung den Präsidenten wohl für die hohe Inflation verantwortlich macht. Obwohl die meisten Länder der Welt unter der Teuerung leiden, machen Lebensmittel einen sehr großen Posten im peruanischen Inflationskorb aus, wobei die schwache Landeswährung diesen Effekt noch verstärkt.

- Der Bergbausektor (10% des BIP und 60% der Exporte) beobachtet die bevorstehenden Auswirkungen der Politik mit Argusaugen. So will die Regierung die Bergbauunternehmen zum Beispiel zwingen, die meisten ihrer Auftragnehmer auf die Lohnliste zu setzen (eine Maßnahme, die in Mexiko letztes Jahr ergriffen wurde und kaum Effekte gezeigt hatte) und die Lizenzgebühren im Kupferbergbau zu erhöhen. Wie in Chile verzeichneten die Bergbauunternehmen im zweiten Quartal einen erheblichen Anstieg ihrer Kosten in allen Bereichen: Sprengstoff, Transport, Stahl. Anders als in Chile sind die Strompreise jedoch wettbewerbsfähig, da Peru selbst Gas produziert und exportiert. Im dritten Quartal hat sich die Inflation verlangsamt.

- Ich hatte auch die Gelegenheit für ein Treffen mit lokalen peruanischen Pensionsfonds. Die Stimmung war eher pessimistisch. Ein Grund ist, dass die vorzeitigen Rentenauszahlungen als Einkommensquelle für die Haushalte während der Pandemie in den beiden letzten Jahren das verwaltete Vermögen der Rentenfonds halbiert haben. Ein weiterer Grund ist die vorherrschende Resignation über die politischen Perspektiven in Peru. Castillo musste seit seinem Amtsantritt zwei Amtsenthebungsverfahren überstehen – beide scheiterten –, aber die Korruptionsvorwürfe bestehen weiter, und politische Stabilität ist mitnichten garantiert.

Kolumbien

- Der jüngste Neuzugang auf der rosa Landkarte Lateinamerikas (noch vor Lula in Brasilien?) ist der ehemalige Guerillakämpfer Gustavo Petro, seit Juni 2022 der neue Präsident Kolumbiens. Petro hat mehr Erfahrung in der Politik als Castillo in Peru und ist versierter als Boric in Chile. Im August ernannte er den marktfreundlichen Finanzminister José Antonio Ocampo und legte umgehend einen ehrgeizigen, aber immer wieder geänderten Entwurf für eine Steuerreform vor, der unter anderem eine neue (und angeblich inzwischen wieder aufgegebene) Öl- und Gasexportsteuer, die Nichtabzugsfähigkeit von Lizenzgebühren, einen 10%igen Aufschlag auf die Körperschaftssteuer für Öl- und Gasunternehmen und Finanzinstitute (gegenüber den zum Zeitpunkt meiner Reise vorgeschlagenen 5%) sowie eine höhere Einkommenssteuer auf Löhne, die zehn Mal höher sind als der Mindestlohn, vorsieht.

- Der Öl- und Gassektor steht aus mehreren Gründen im Mittelpunkt der Reformvorschläge von Petro. Erstens ist Kolumbien ein Netto-Ölexporteur und der Ölkonzern Ecopetrol, der sich mehrheitlich im Staatsbesitz befindet, erwirtschaftet 12% der Staatseinnahmen des Landes. Eine höhere Besteuerung des Sektors ist angesichts der derzeitigen Ölpreisentwicklung eine effizientes Instrument für die Steigerung der Haushaltseinnahmen. Zweitens wird auch ein ideologisches Argument angeführt. Im Wahlkampf hatte sich Petro für einen nachhaltigen Wandel in der Metall-, Bergbau-, Öl- und Gasindustrien eingesetzt. Hierzu ernannte er die sehr umstrittene Irene Vélez zur Ministerin für Bergbau und Energie: Die Philosophin hat in politischer Geografie promoviert und besitzt in ihrem Ressort so gut wie keine Erfahrung. Nach der von der Regierung angekündigten Beschränkung des Frackings und der Limitierung neuer Konzessionen bzw. Genehmigungen für die Ölexploration erweiterten sich die Kreditspreads von Öl- und Gasemittenten (einschließlich Ecopetrol) erheblich.

- Ich führte auch ein Gespräch mit einem großen Versorgungsunternehmen in Bogotá, das von den politischen Veränderungen ebenfalls nicht verschont wurde. Vor kurzem hat die Regierung die Preise vom Erzeugerpreisindex (PPI) auf den Verbraucherpreisindex (CPI) umgestellt. Die Vorgängerregierung hatte bereits die Überwälzung von Wechselkursänderungen für Übertragungs-/Fernleitungsanlagen verhindert – ein Problem für die Versorgungsunternehmen, die ihre Anlagevermögen mit langfristigen USD-Anleihen in der Annahme finanziert haben, dass ihre Einnahmen an den USD gekoppelt sind.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden