Der Sommer ist vorbei –die Dollar-Rallye auch?

Die Kinder mögen wieder in der Schule sein, doch das Sommerwetter scheint sich erst im September durchzusetzen. Den Sommer über heiß geblieben ist jedoch der US-Dollar. Er hat seine stärkste Rallye seit über einem Jahr hingelegt. Die Märkte stehen unter dem Eindruck von Aussagen der Zentralbanken, dass die Zinsen länger auf hohem Niveau bleiben müssen.

Quelle: Bloomberg. Stand: September 2023.

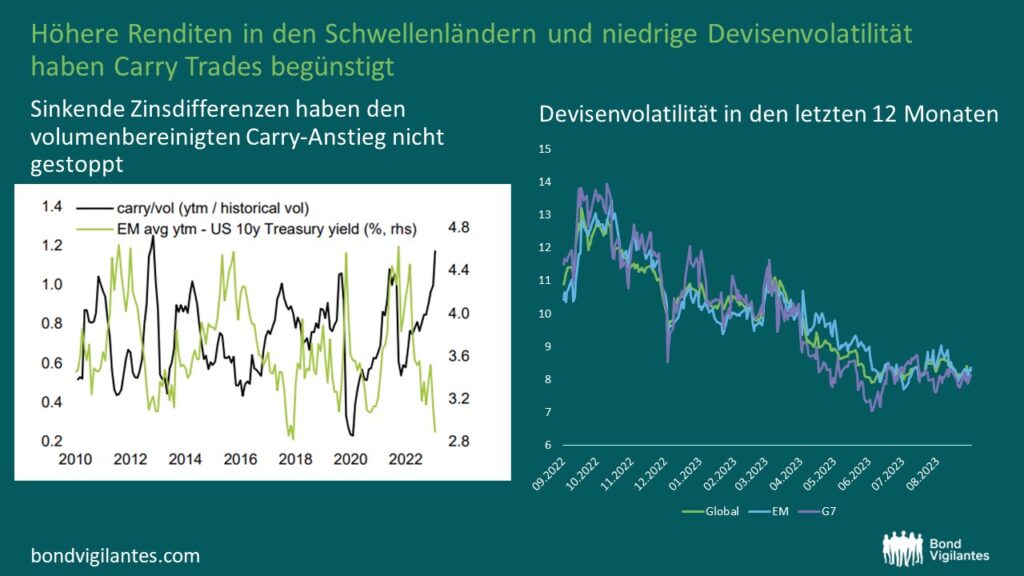

Wenn sich dies fortsetzt, wird es den Kampf der Fed gegen die Inflation unterstützen – denn es verbilligt die Importe in US-Dollar. Doch für andere ist es ein Problem. Ein wichtiges Thema des Jahres 2023 war die Stärke von Carry Trades: Verschulden zu niedrigen Zinssätzen in Währungen mit niedrigen Renditeniveaus und investieren in Währungen mit höheren Renditeniveaus – etwa den mexikanischen Peso (MXN) oder brasilianischen Real (BRL). Die Zentralbanken der Schwellenländer haben die Zinssätze meist früher angehoben als die der Industrieländer; dadurch haben sich die Renditedifferenzen vergrößert. Begünstigt wurde dies durch die niedrige Devisenvolatilität. Dadurch haben sich die Währungen mit höheren Carrys außerordentlich gut entwickelt. Die Gesamtrenditen für den mexikanischen Peso betrugen 28,36 %, die für den brasilianischen Real 18,27 %. Und als sich die Zinsdifferenzen verringerten, weil die Zentralbanken der Industrieländer (DM) aufgeholt und aggressiv erhöht haben? Auch dann hat die niedrige Devisenvolatilität den volumenbereinigten Carry weiter in die Höhe getrieben.

Quellen: LHS – BNP Paribas; RHS – Bloomberg. Stand: September 2023.

In den letzten Wochen haben jedoch einige dieser renditestärkeren Währungen deutlich an Stärke eingebüßt – sowohl gegenüber dem Dollar als auch gegenüber dem Yen. Besonders der MXN erscheint aus Bewertungssicht teuer. Hinzu kommen die massiven Verkäufe lokaler Anleihen des Landes. Sehen wir hier erste Risse im stärksten Währungshandel des Jahres?

Quelle: Bloomberg. Stand: September 2023.

Werfen wir einen Blick auf die Niedrigzinsländer. Deren Währungen haben darunter gelitten, dass sie auf der Kreditseite der EM-Carry Trades stehen. Der Druck der Zinsdifferenzen hat diejenigen Währungen hart getroffen, deren Zentralbanken die Lockerung fortgesetzt haben: also den japanischen Yen (JPY) und den chinesischen Renminbi (CNY). Infolgedessen sind auch ihre Bewertungen im Vergleich zu ihren DM-Pendants – wie dem US-Dollar – zunehmend unattraktiv geworden. Auf handelsgewichteter Basis hat der JPY jetzt seinen schwächsten Stand in diesem Jahrhundert erreicht. Die Bank of Japan (BOJ) intervenierte vor fast einem Jahr, um die Währung zu stützen. Zudem lockerte sie die Zinskurvenkontrolle, was wahrscheinlich auf die Währung abzielte – doch die Bewertungen sind jetzt noch schwächer.

Quelle: Citi, Bloomberg. Stand: September 2023.

Nähern wir uns dem Punkt, an dem sich die BOJ und die People’s Bank of China (PBOC) zu Interventionen veranlasst sehen könnten? Jüngst sprach BOJ-Gouverneur Ueda über die Möglichkeit, dass ein geldpolitischer Kurswechsel in Japan früher als erwartet anstehen könnte. Die Äußerungen zielten vielleicht darauf, die Währung zu stützen, um eine ähnliche Intervention wie im vergangenen Jahr verzichtbar zu machen. Die BOJ steht jedoch vor einer schwierigen Wahl: Auf der einen Seite riskiert sie höhere Renditen, die den Druck auf ihre ohnehin schon riesige Bilanz erhöhen. Der Schuldenstand im Verhältnis zum BIP liegt bei 250 %, und die Zentralbank hält mehr als der Hälfte der ausstehenden japanischen Staatsanleihen (JGB). Auf der anderen Seite steht die anhaltende Schwäche des JPY. Mit einer gewissen Straffung der Zinskurvenkontrolle im Dezember 2022 und Juli 2022 sind die 10-jährigen JGB-Renditen näher an die 1%-Grenze herangerückt. Doch die BOJ hat versucht, das Tempo durch Kreditoperationen zu verlangsamen, anstatt den Umfang ihrer Anleihekäufe zu erhöhen. Dies soll die Auswirkungen auf den Yen minimieren.

Und in China? Das hat die PBOC es bisher ebenfalls vermieden, Währungsreserven einzusetzen. Sie zieht es vor, über das Fixing zu intervenieren. Dabei legt sie den täglichen Referenzsatz fest, um den der Renminbi in einer Bandbreite von 2 % gehandelt wird. Sie kann auch auf andere Instrumente zurückgreifen. Dazu gehören etwa Währungsreservesätze oder die Anpassung der Risikoanforderungen der Banken bei Devisenterminverkäufen.

Falls eine der Zentralbanken (oder beide) über Devisenreserven intervenieren sollte – wahrscheinlich durch den Verkauf von US-Schatzpapieren –, sind die Aussichten für den US-Dollar unklar. Der Verkauf von US-Dollar-Reserven zur Stützung ihrer eigenen Währungen dürfte den Dollar natürlich schwächen und ihre eigenen Währungen stärken. Zugleich könnte dies den Aufwärtsdruck auf die Renditen von US-Staatsanleihen erhöhen. Die derzeitige Dollar-Stärke ist durch die „für längere Zeit höheren“ Zinsen in den USA bedingt. Daher könnte ein weiterer Aufwärtsdruck auf die US-Renditen den Dollar sogar noch stärker machen. Interventionen zur Stärkung des JPY und/oder CNY könnten damit andere Währungen schwächen, die intensiv gegenüber dem Dollar gehandelt werden. Und falls sich die Zinsdifferenzen zwischen Paaren wie US-Dollar/Euro oder US-Dollar/Pfund Sterling (die beide in diesem Jahr stark waren und intensiv gehandelt werden) wieder ausweiten? Und die Märkte eine geldpolitische Wende der Fed immer weiter in die Ferne rücken sehen? Dann könnte dies ein Rezept für eine weitere Dollarstärke sein – anders als man es beim schnellen Hinsehen vielleicht erwarten würde.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden