Emerging Markets Debt: Rückblick 2023 und Ausblick 2024

Das Schöne am Aufschieben eines Jahresausblicks ist, dass man für seine Prognose aktuellere Daten verwenden kann. Die Prognosen der Sell-Side (und auch einige der Buy-Side) treffen seit Anfang November ein. Wenn man davon ausgeht, dass es ein paar Tage dauerte, um sie zu formulieren, zu bearbeiten und von der Aufsichtsbehörde genehmigen zu lassen, ist es möglich, dass einige von ihnen geschrieben wurden, als die Rendite der US-Staatsanleihen bei fast 5 % lag, d. h. etwa 1 % höher als sie jetzt ist. Der massive Anstieg der Leitzinsen in den meisten Industrieländern wirft seither die Frage auf, ob diese Renditeziele oder Ansichten noch gültig sind. Die Devise „höher für länger“ ist inzwischen der Erwartung gewichen, dass die meisten Zentralbanken der Industrieländer bis Mitte 2024 die Zinsen senken werden.

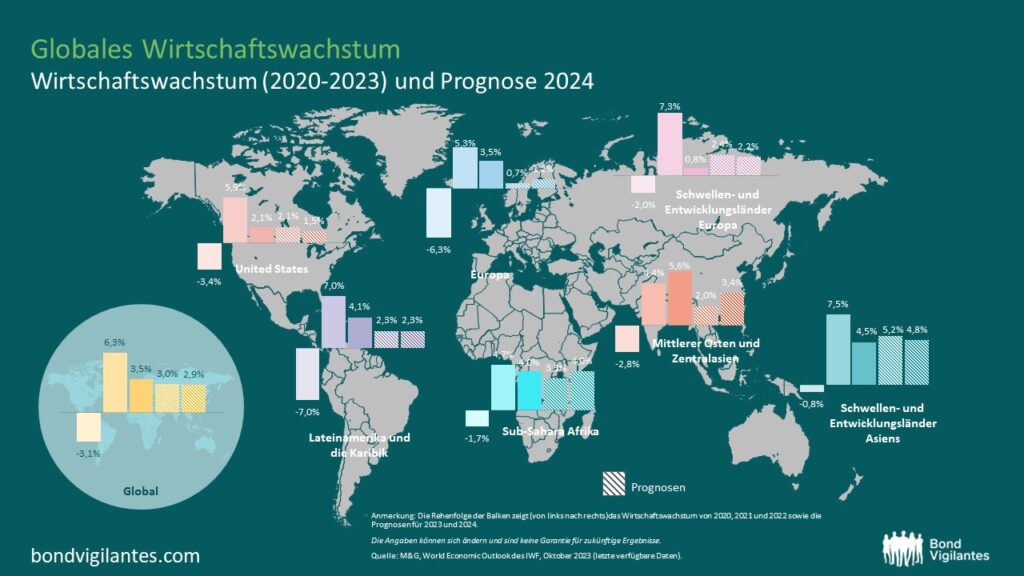

Das makroökonomische Basisszenario für 2024 ist grundsätzlich günstig: Die Inflation ist in den meisten Volkswirtschaften zurückgegangen, die Zentralbanken haben ihre Politik gelockert oder werden es bald tun. Das globale Wirtschaftswachstum wird sich zwar abschwächen, eine Rezession kann aber vielleicht noch abgewendet werden. All dies haben die Märkte aber bereits weitgehend eingepreist. Falls die Inflation allerdings auf einem höheren Niveau verharren sollte, könnten die Zinssenkung deutlich weniger stark ausfallen als bisher erwartet (über 100 Basispunkte in den USA). Das könnte wiederum zu einer stärkeren Konjunkturabschwächung führen, mit der Folge, dass sich Spreads ausweiten und Aktienkurse sinken, die Kerninflation jedoch steigen würde.

Quelle: M&G, World Economic Outlook des IWF, Oktober 2023 (letzte verfügbare Daten).

Bedeutende Wahlen finden in Indonesien, Südafrika, Mexiko, Indien und natürlich in den USA statt. Wahlen bringen oft Volatilität und Anlagechancen mit sich, spiegeln aber nicht unbedingt Abwärtsrisiken wider. Die jüngsten Wahlen in der Türkei, in Polen und in Argentinien führten alle zu einem anschließenden Kursanstieg, da die Ergebnisse eine bessere Wirtschaftspolitik mit sich brachten. Derzeit bleiben jedoch wichtige geopolitische Fragen – vor allem in Bezug auf den Krieg in der Ukraine, den Nahen Osten und den China-Taiwan-Konflikt – ungelöst. Auch die US-Wahlen tragen nicht dazu bei, die Unsicherheit an diesen Fronten zu verringern.

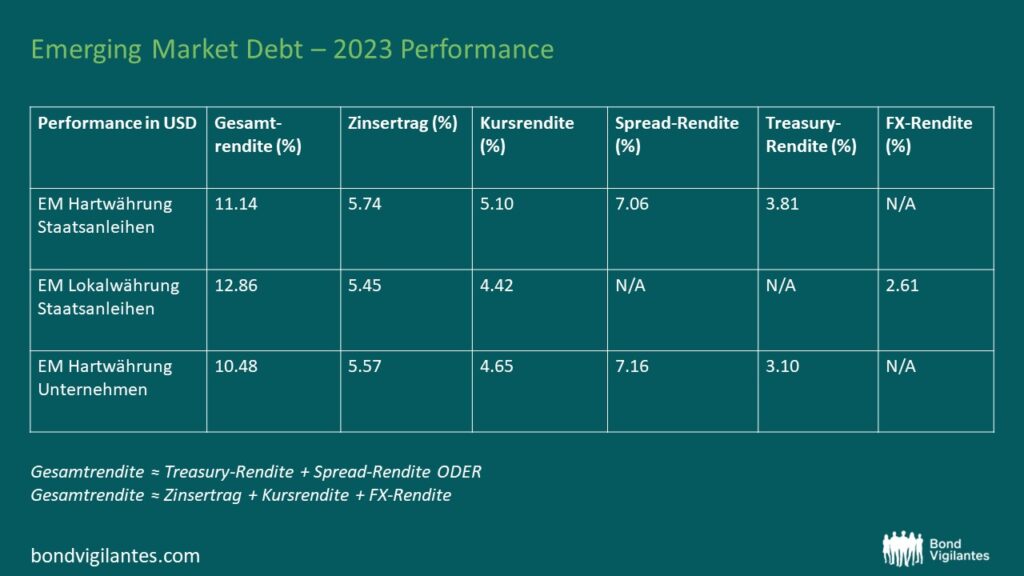

2024 andere Renditetreiber als 2023

Quelle: JPMorgan, M&G, (29. Dezember 2023)

Hochzins-Bonds und notleidende Anleihen in Hartwährung brachten 2023 außergewöhnlich hohe Renditen – Venezuela, El Salvador, Pakistan und Sri Lanka erzielten alle zwischen 70-150 %. Das wird sich 2024 nicht wiederholen. Solche Renditen würden diese Anleihen zukünftig in die Nähe des Nennwerts bringen und damit auf ein Niveau, das mit BB-Anleihen vergleichbar ist, wovon sie jedoch weit entfernt sind. 2023 gab es 15 Länder, die eine Gesamtrendite von jeweils über 15 % erzielten, jedoch nur eine Handvoll Emittenten wie Bolivien und Ecuador, die sehr schlecht abgeschnitten haben. Die Anzahl der notleidenden Anleihen, die 2024 eine Rendite von 50 % oder mehr erzielen könnten, ist daher begrenzt. Wir gehen davon aus, dass der Carry 2024 eine größere Rolle bei den Renditen spielen wird als der Kursanstieg.

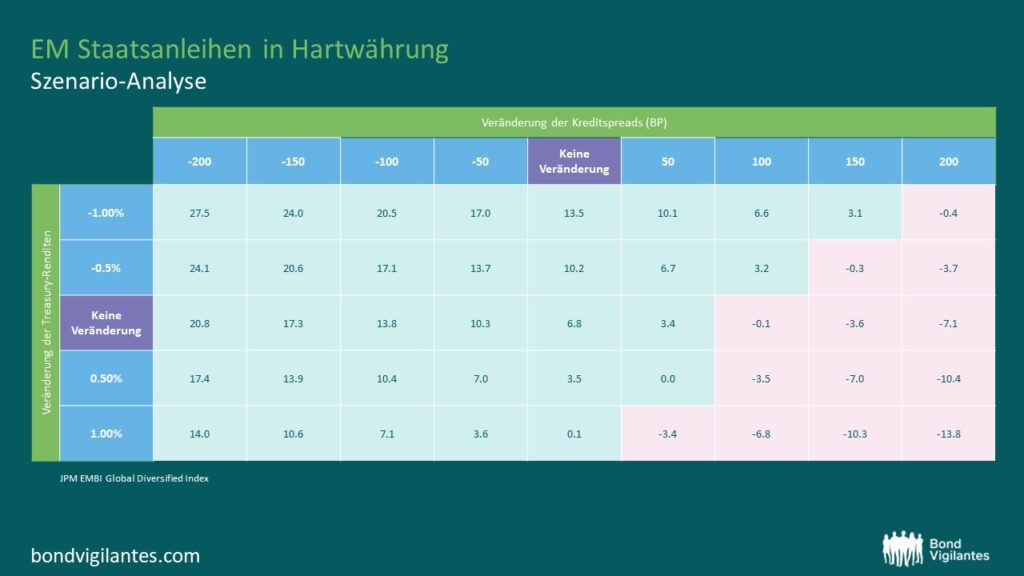

Ein unterstützender Faktor ist, dass viele der mit B und schlechter bewerteten Länder jetzt mit einstelligen Renditen gehandelt werden, was bedeutet, dass sie wieder Zugang zum Markt haben werden. Nach einem Jahr, in dem nur ein einziger Staatsbankrott (Äthiopien) zu verzeichnen war, könnte es erneut zu einer kleinen Zahl von Staatsbankrotten kommen (Bolivien vielleicht?), sofern die derzeitige Wirtschaftspolitik unverändert bleibt. Ermutigend war auch, dass Surinam seine kommerziellen Schulden und Eurobonds umstrukturieren konnte, während die Fortschritte in anderen Ländern, nämlich Sambia, Sri Lanka und Ghana, viel langsamer waren. Investment-Grade-Kredite bieten nur begrenzte Möglichkeiten für eine Verengung der Spreads, da diese sich auf mehrjährigen Höchstständen befinden und deren Spielraum für eine Outperformance gegenüber dem High-Yield-Bereich hauptsächlich von US-Treasuries bestimmt wird.

Anmerkung: Es wird von einer Parallelverschiebung der Zinskurve ausgegangen. Dies dient nur zur Veranschaulichung und basiert auf repräsentativen Annahmen. Es handelt sich nicht um eine Prognose oder Garantie für zukünftige Ergebnisse. Es ist nicht möglich, in einen Index zu investieren.

Quelle: JPMorgan, M&G, (29. Dezember 2023)

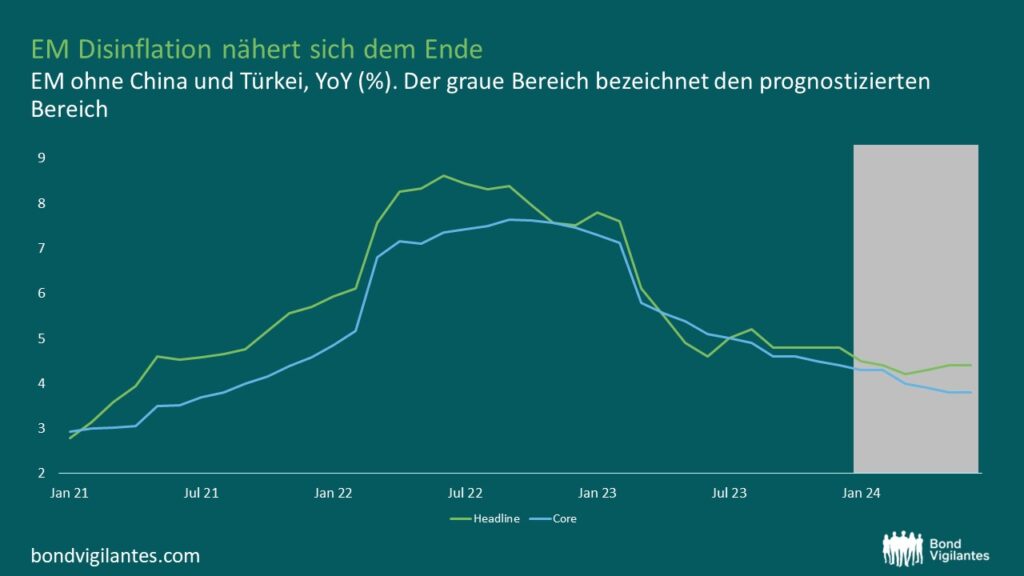

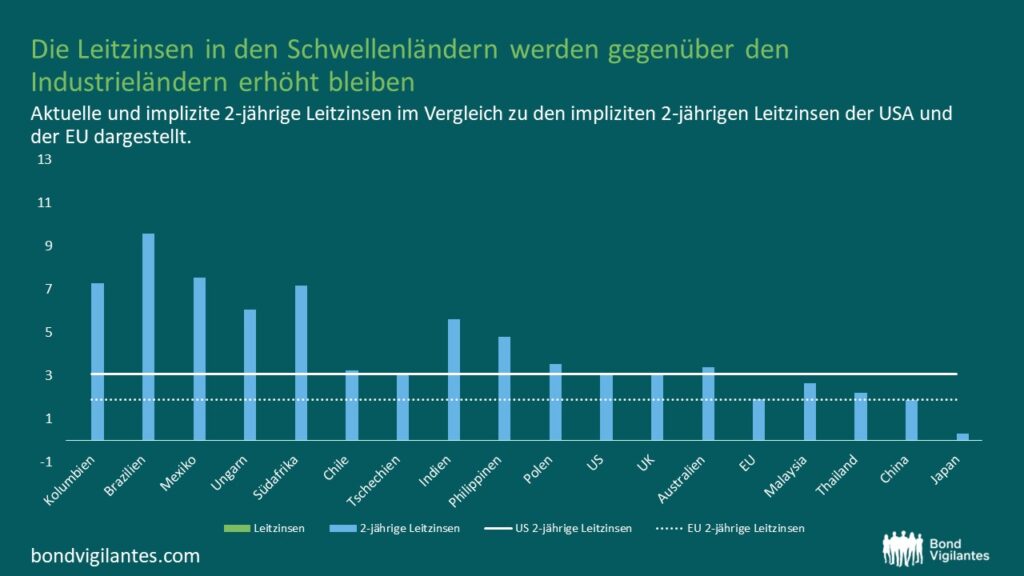

Bei Anleihen in Lokalwährung setzte sich der Einfluss der Disinflation fort. Für 2024 erwarten wir eine Abschwächung der Disinflation, da die wichtigsten Faktoren nicht mehr in dem Maße helfen wie 2023. So dürften die Energie- und Lebensmittelpreise nicht mehr so stark wie im letzten Jahr wirken, während die Dienstleistungsinflation auf dem derzeitigen Niveau verharrt. Da für die meisten Märkte Zinssenkungen in einer Spanne von -100 bis über -400 Basispunkten eingepreist sind, werden die Chancen selektiver und datenabhängiger sein, im Gegensatz zur weit verbreiteten Zinsrallye des abgelaufenen Jahres.

Doch selbst auf Carry-Basis gibt es viele attraktive Möglichkeiten. So blieben beispielsweise die Renditen der meisten Lokalwährungsanleihen hinter der jüngsten Rallye der US-Staatsanleihen zurück. Mexikanische Bonos, die aufgrund der engen Verbindung zwischen den beiden Volkswirtschaften in der Regel stark mit den US-Renditen korrelieren, rentieren jetzt nicht nur über

5 % höher als vergleichbare US-Treasuries, sondern auch mit einer geringeren historischen Renditevolatilität, da die Volatilität der US-Treasuries in den letzten sechs Monaten sehr hoch war. Bemerkenswert ist, dass 10-jährige US-Treasuries das Jahr mit 3,9 % beendeten und damit fast genau dort lagen, wo sie zu Jahresbeginn standen – trotz der sehr starken Schwankungen in der zweiten Jahreshälfte. In beiden Ländern wird 2024 gewählt. Ich würde behaupten, dass es schwieriger ist, die Wahlen in den USA und die sich daraus ergebende politische Ausrichtung vorherzusagen als die in Mexiko.

Quelle: JPMorgan, (Dezember 2023)

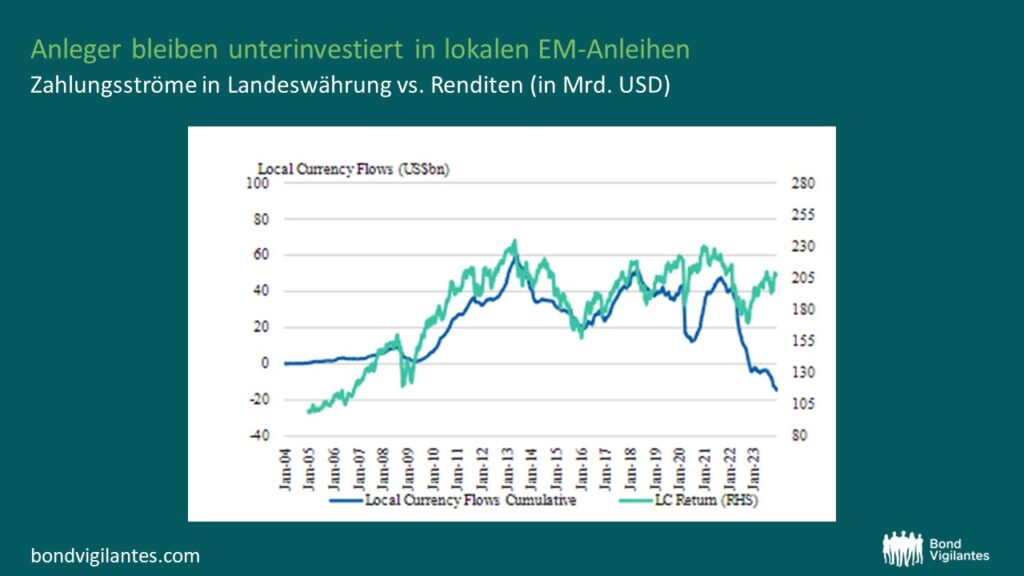

Unser Blick auf die Währungen der Schwellenländer ist „selektiv konstruktiv“. Erstens gehen wir weder davon aus, dass die USA stärker wachsen werden als die Schwellenländer, noch dass eine weitere Straffung der Geldpolitik fortgesetzt wird. Zweitens sind die Bewertungen mit Ausnahme einiger weniger Währungen, wie dem mexikanischen Peso oder der tschechischen Krone, nicht teuer. Und schließlich sind Anlegerinnen und Anleger aufgrund der hohen kurzfristigen Zinsen in den USA und Europa derzeit kaum mehr in Schwellenländern investiert. Mit einer lockereren Geldpolitik dürfte sich dies zukünftig ändern. Steigende Kapitalzuflüsse wirken sich positiv auf die Währung und den Aufbau internationaler Reserven aus, was wiederum vorteilhaft für das Kreditrating ist.

Quelle: EPFR, Bloomberg, Morgan Stanley Research

Quelle: Bloomberg, M&G, (29. Dezember 2023) *Anleihen mit einer Laufzeit von 2 Jahren oder der nächstmöglichen Fälligkeit

Zusammenfassung

Die zweistelligen Renditen, die wir 2023 gesehen haben, werden sich 2024 vielleicht nicht wiederholen. Dennoch bieten Schwellenländeranleihen nach wie vor überzeugende Chancen, insbesondere für Anleger, die mit dem Wiederanlagerisiko von Anleihen mit kurzer Laufzeit konfrontiert sind. Selbst wenn sich die Renditen dem Durchschnitt annähern (mittlerer bis hoher einstelliger Bereich), sollte die Anlageklasse nicht übersehen werden.dem Wiederanlagerisiko von Anleihen mit kurzer Laufzeit konfrontiert sind. Und selbst wenn die Renditen wieder durchschnittlich ausfallen, sollte die Anlageklasse nicht unberücksichtigt bleiben.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden