Die Macht der Duration: ein aktuelles Beispiel

In meinem Ausblick „Die Macht der Duration“ aus dem vergangenen Jahr habe ich die Erfahrungen, die wir 1994 am US-Anleihenmarkt gemacht haben, genutzt, um zu erläutern, welche Auswirkungen die Duration in Zeiten stark steigender Renditen haben kann. Noch einmal kurz zu Ihrer Erinnerung: Im Jahr 1994 veranlasste eine wieder anziehende Konjunktur die US-Notenbank dazu, die Zinsen mehrfach anzuheben. Dies war der Auftakt zu einer Phase, die man später „das große Anleihen-Massaker“ getauft hat.

Ich führe dieses Beispiel regelmäßig an, um zu demonstrieren, wie wichtig eine aktive Steuerung des Zinsrisikos an den Anleihenmärkten heutzutage ist. Bei einem Fonds für Unternehmensanleihen mit Investmentstatus ohne Währungsengagements dürften Veränderungen des Renditeniveaus (also der Duration des Fonds) die Schwankungen der Zinsdifferenzen stets überwiegen. Mit anderen Worten: Die Einzeltitelselektion kann so erfolgreich sein, wie sie will – wenn man bei der Duration aufs falsche Pferd setzt, wird jede gute Arbeit dadurch wieder zunichte gemacht.

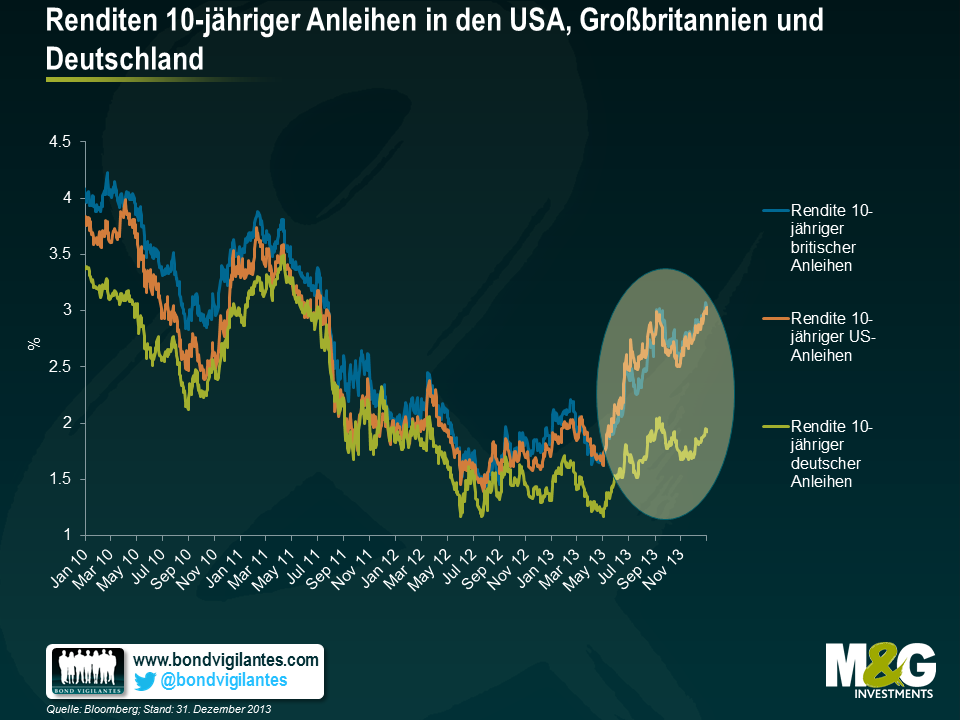

Mittlerweile gibt es jedoch ein noch ein aktuelleres Beispiel dafür, wie sich höhere Renditen auf unterschiedliche festverzinsliche Anlageklassen auswirken. Im Mai letzten Jahres hielt der damalige Fed-Chef Ben Bernanke eine Rede, in der er erklärte, dass man bei der US-Notenbank darüber nachdenke, den Umfang der monatlichen Anleihenkäufe im Rahmen des QE-Programms allmählich zu reduzieren. Seitdem wurden sowohl 10-jährige US-Staatsanleihen als auch britische Gilts mit 10-jähriger Laufzeit bis Ende 2013 um jeweils rund 100 Basispunkte abverkauft.

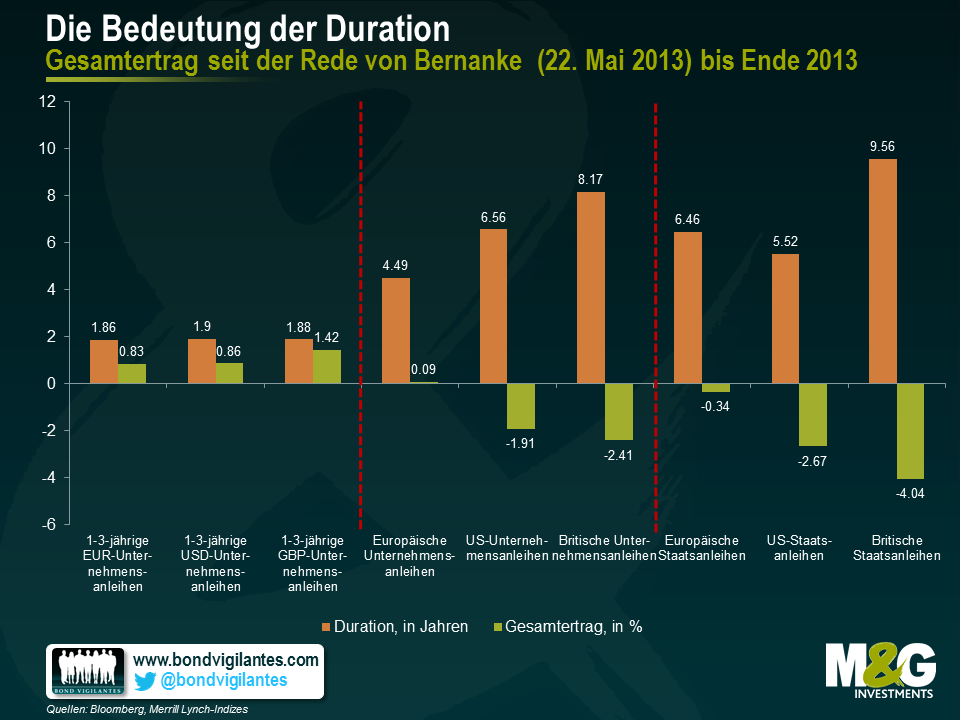

Inwieweit aber hat dieser 1-prozentige Anstieg der Renditen festverzinsliche Investments beeinflusst? Aus der nachfolgenden Grafik geht hervor, dass die Antwort auf diese Frage wirklich von der inhärenten Duration der jeweiligen Anlageklasse anhängig ist. Zieht man stellvertretend für die einzelnen Anlageklassen die entsprechenden Indizes heran, dann erkennt man, dass sich jene Indizes mit einer vergleichsweise hohen Duration (die durch die orangefarbenen Balken dargestellt werden) schwächer entwickelt haben als ihre Pendants für Unternehmensanleihen mit kürzerer Duration (repräsentiert durch die grünen Balken), die sogar positive Erträge vorlegen konnten.

Obwohl dies sowohl für in US-Dollar denominierte als auch für auf Pfund Sterling lautende Papiere gilt, tendierten die Indizes für europäische Anleihen mit längeren Laufzeiten im gleichen Zeitraum weniger schlecht. Dafür gibt es einen einfachen Grund: Deutsche Bundesanleihen haben sich in ihrer Entwicklung von Gilts und US-Staatsanleihen abgekoppelt. Die Ursache hierfür ist die zunehmende Wahrscheinlichkeit, dass man in der Eurozone in den nächsten Monaten wohl eigene geldpolitische Ankurbelungsmaßnahmen umsetzen wird. Deshalb ist die Rendite 10-jähriger Bundesanleihen im zweiten Halbjahr 2013 um lediglich 0,5 Prozent nach oben geklettert.

Unabhängig davon, zu welchem Zeitpunkt und wie stark die Geldpolitik Ihrer Meinung nach wohl verschärft wird; Anleiheninvestoren sollten sich ihrer Durationspositionierung sowohl auf Einzeltitel- als auch auf Fondsebene stets bewusst sein.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden