Die Auswirkungen des Technologiehypes auf die Bewertungen von US-Unternehmensanleihen

Man kann sagen, dass die Märkte in der letzten Zeit lebendiger geworden sind. Vor allem ein Sektor sticht als das Epizentrum der wieder erweckten Marktvolatilität hervor – Technologie.

Am US-Hochzinsmarkt schwächte sich der US-Technologiesektor im Vergleich zum breiteren US-Hochzinsmarkt ab. Aufgrund des höheren Verschuldungsgrads in den Bilanzen sind Hochzinsanleihen tendenziell anfälliger für sektorspezifische Schwierigkeiten.

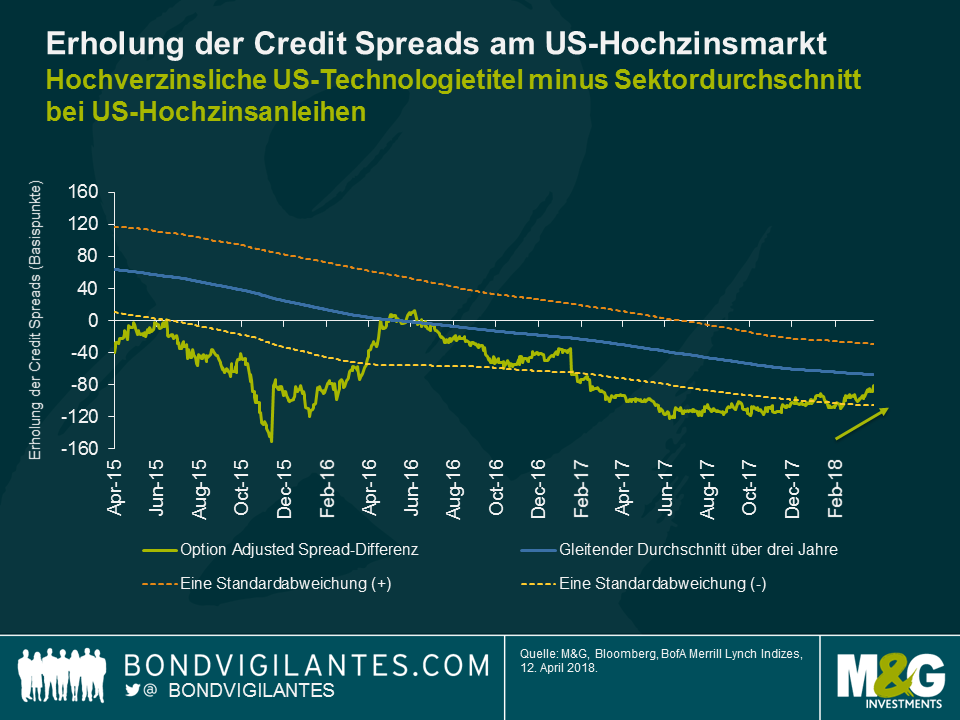

Die unten aufgeführte Grafik zeigt die Erholung der Spreads für Anlagen im hochverzinslichen US-Technologiesektor gegenüber dem breiteren US-Hochzinsmarkt. Die Spreaddifferenz ist mit -81 Basispunkten zwar immer noch negativ, allerdings nicht mehr so stark – lag sie doch Anfang Dezember noch bei -115 Basispunkten. Es wäre eine voreilige Schlussfolgerung, hier eine Parallele zum Ausverkauf bei Technologieaktien zu ziehen, der mit datenschutzrechtlichen Bedenken im Zusammenhang stand. Im hochverzinslichen Technologiesektor waren viele idiosynkratische Themen im Gange, angefangen von strategischen Überprüfungen (Dell), Gespräche über Fusionen und Übernahmen (NXP), schwächere Ergebnisse als erwartet (Veritas), bis hin zu Herabstufungen von Ratings (Lexmark) – um nur einige zu nennen. Trotz der jüngsten Schwäche sind die Spreads im hochverzinslichen US-Technologiesektor im Vergleich zum US-Hochzinsmarkt über einen Zeitraum von drei Jahren eng.

Obwohl eine Eskalation des Handelskonflikts auch weiterhin ein so genanntes Tail Risk darstellt, bleibt China ein wichtiger Markt für viele multinationale Technologieunternehmen, und zwar sowohl aus Perspektive der Produktkomponenten als auch was die Einnahmequelle angeht (beispielsweise kommen 30% der Einnahmen von Apple aus China). Demzufolge wäre der Gedanke, dass sich Credit Spreads von Investment-Grade-Emittenten im Technologiesektor in der letzten Zeit schlechter entwickelt haben könnten als der breitere Markt für Investment-Grade-Unternehmensanleihen keine wilde Spekulation.

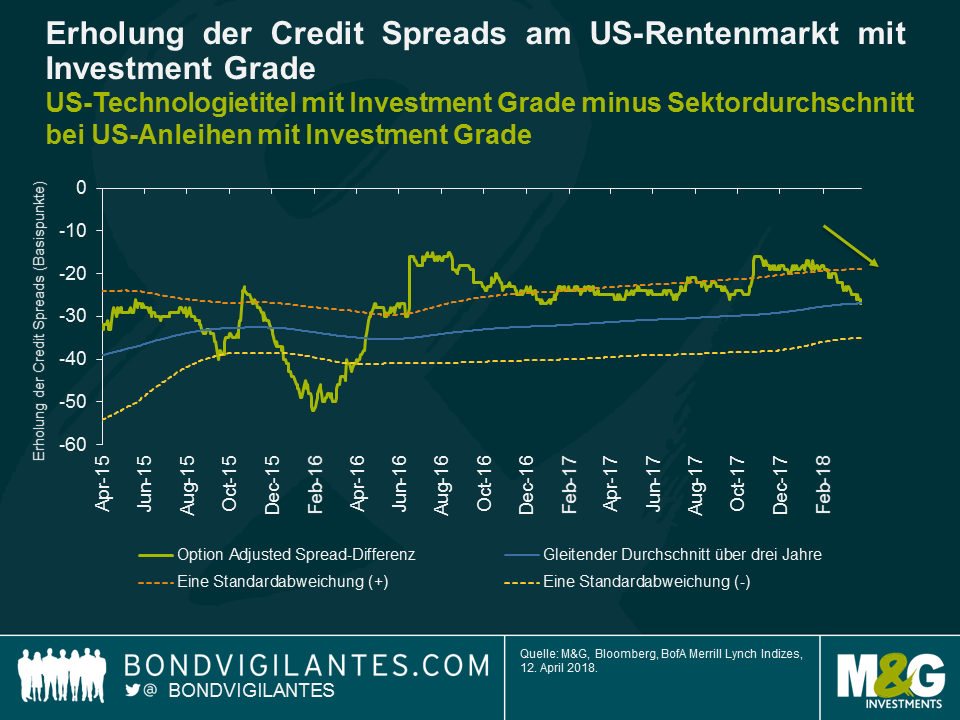

Tatsächlich ist jedoch das Gegenteil der Fall. Der amerikanische IG-Technologiesektor hat während der jüngsten Phase mit starker Volatilität besser abgeschnitten als der US-IG-Index und entwickelte sich von einer Standardabweichung (basierend auf historischen Spreadniveaus) Anfang 2018 hin zum gleitenden Durchschnitt über drei Jahre.

Die überraschenden Kursbewegungen im amerikanischen Technologiesektor können mit einem Blick auf die größten Emittenten der Unternehmensanleihen erklärt werden. Der Technologiesektor wird von Apple, Microsoft und Oracle dominiert, drei große Anleihenemittenten mit rund 250 Mrd. USD an ausstehenden Anleihen, die 41% des Technologieindex ausmachen. Es handelt sich dabei um Unternehmen mit hohen Ratings und einer umfangreichen Liquidität zur Tilgung der Schulden. Folglich schafften es diese Qualitätsmarken, angesichts der steigenden Risikoaversion, die den breiteren Kreditmarkt belastete, standhaft zu bleiben.

Umfassende Liquiditätspositionen sorgen auf kurze bis mittlere Sicht zwar für ein gutes Gefühl bei den Anlegern, die langfristigen Auswirkungen sind jedoch schwerer zu erfassen. Auf der einen Seite sieht sich der Sektor größeren Herausforderungen durch strengere Datenregulierungen, Online-Steuerreformen und Zölle gegenüber – und die Konsequenzen aus all diesen Punkten lassen sich jetzt kaum quantifizieren. Auf der anderen Seite dürften die Veränderungen der Steuergesetze, die vergangenen Dezember von Trump eingeführt wurden, Kreditanleger beruhigen, da ein höherer freier Cashflow zur Reduzierung von angehäuften Schulden genutzt werden kann, sollte dies erforderlich sein.

Wie es ohnehin stets der Fall sein sollte, muss das individuelle Kreditprofil eines Unternehmens analysiert werden, um zu beurteilen, ob solche langfristigen Risiken im Credit Spread angemessen reflektiert werden. Während die Aktienmärkte stark reagiert und das Wachstumspotenzial von Technologieunternehmen neu bewertet haben, scheinen die Kreditmärkte nicht übermäßig besorgt zu sein.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden