Panoramic Weekly: Oktober-Pest

Im Oktober litten sowohl Aktien als auch Anleihen unter der Sorge um die Auswirkungen steigender Zinsen und Handelskriege auf das Wirtschaftswachstum und die Rentabilität der Unternehmen. Der vergangene Monat brachte Anzeichen für eine Verlangsamung, insbesondere in Europa und Asien: Aufgrund der Wachstumsschwäche in Italien lag das BIP-Wachstum in der Eurozone im dritten Quartal unter den Erwartungen. In Asien ging die Industrieproduktion in Japan im September um 1,1% und in Südkorea am stärksten seit fast einem Jahrzehnt zurück. Der chinesische Produktionsmanagerindex für Oktober lag unter den Prognosen und trug dazu bei, dass der Renminbi auf 6,97 Einheiten pro US-Dollar gedrückt wurde, den niedrigsten Stand seit zehn Jahren. Die Unternehmensergebnisse der Wall Street waren enttäuschend und ließen die führenden Aktienindizes in einem Monat um 8% sinken, in dem sogar Bundeskanzlerin Angela Merkel ihren Ausstieg bekanntgab: Sie wird nach 12 Jahren im Amt nicht mehr als Parteichefin kandidieren. Die Bank of Canada erhöhte die Zinsen und Öl sank in diesem Umfeld auf 66 USD pro Barrel, gegenüber 76 USD Anfang des Monats. Die Kreditspreads der Unternehmen weltweit weiteten sich. Für ein wirklich beängstigendes Gesamtbild sollten Sie die diesjährigen gruseligen Charts von M&G nicht verpassen – sie könnten Anlegern an diesem Halloween den Schlaf rauben.

Während traditionell als sichere Häfen geltende Assets wie deutsche Bundesanleihen, der US-Dollar und der Yen an Wert gewannen, gab es im Oktober angesichts der jüngsten Schwierigkeiten einige „unübliche Verdächtige“: Der argentinische Peso, der brasilianische Real und die türkische Lira stiegen gegenüber einem steigenden Dollar an, da die drei Länder ihre Versprechen zur Stabilisierung ihrer Wirtschaft einhielten: Der IWF genehmigte eine erweiterte Kreditlinie in Höhe von 56 Mrd. Dollar für Argentinien, während die Türkei die Zinssätze bei 24% beließ, wodurch die Lira etwa die Hälfte der Verluste dieses Sommers wieder aufholen konnte. Der brasilianische Real erholte sich von 4,2 im September auf 3,7 Einheiten pro Dollar, nachdem der rechtsextreme Politiker Jair Bolsonaro am Sonntag bei den Parlamentswahlen gewonnen hatte. Die Währungen Chiles, Kolumbiens und Mexikos sind im Oktober stark gefallen, ebenso wie Öl und, basierend auf der globalen Eintrübung, führende Rohstoffpreise wie Kupfer. Großbritannien zählte ebenfalls zu den Gewinnern, nachdem das Land kürzlich noch mit Schwierigkeiten zu kämpfen hatte – mehr dazu unten.

Gewinner:

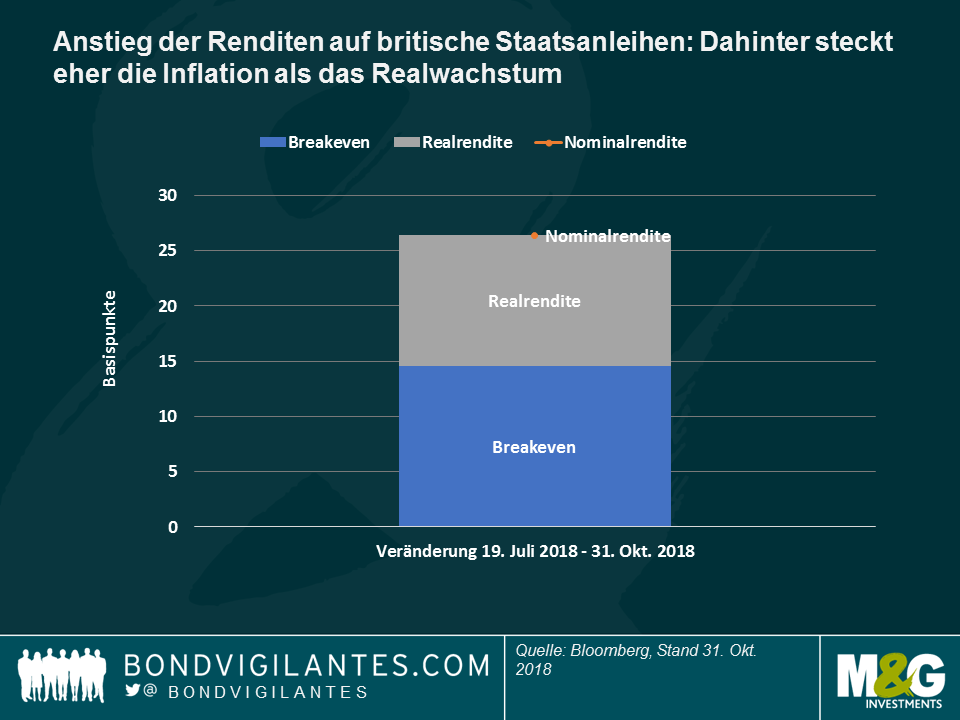

Großbritannien – Ein Abschied von der Sparpolitik? Britische Staatsanleihen und inflationsgeschützte Anleihen gehörten in den letzten fünf Handelstagen mit einem Plus von 0,8% bzw. 2,3% zu den Top-Performern, nachdem Schatzkanzler Hammond in seiner Haushaltsrede am Montag das Ende der Sparpolitik verkündete. Höhere Erwartungen für die Steuereinnahmen und ein geringerer Kreditbedarf (nach 10 Jahren rekordtiefer Zinsen) führten zu den guten Nachrichten. Die Renditen britischer Staatsanleihen stiegen (aber nicht genug, um den allgemeinen Rückgang im Oktober auszugleichen), während auch die Inflationserwartungen nach oben gingen, so dass inflationsgeschützte Wertpapiere (oder „Linker“) die leistungsstärkste Anlageklasse unter den 100 von Panoramic Weekly beobachteten Anlageklassen waren – sie stiegen in den letzten fünf Handelstagen um 2,3% und im Oktober um 3,7%. Hammonds besser als erwartete Wachstumsprognosen für das nächste Jahr sowie die anhaltenden Herausforderungen rund um den Brexit dürften zu einer höheren Inflation führen, die, wie in der Grafik zu sehen ist, der Hauptgrund für den Anstieg der britischen Nominalrenditen ist. Seit Mitte Juli sind die Renditen britischer Staatsanleihen um 26 Basispunkte (bps) gestiegen, was jedoch eher auf höheren Inflationserwartungen (14 bps) als auf einem Anstieg der Realzinsen (11 bps) basiert, die im Allgemeinen vom Realwachstum getrieben werden. Für einen realen Überblick über den jüngsten Haushalt

EM-inflationsgebunden – die Gewinner des Monats: Inflationsgebundene Anleihen der Emerging Markets (EM) waren die leistungsstärkste Anlageklasse des Monats in dem Universum der 100 von PW verfolgten Anlageklassen. Angeführt wurden sie dabei von brasilianischen Schuldtiteln. Nach einem Höchststand von 10,7 % im Januar 2016 sank das brasilianische Preiswachstum nur 16 Monate später auf unter 3 %, ausgelöst durch eine schwere Rezession und mehrere Zinserhöhungen Ende 2015. Nach einem relativ stabilen Jahr begann die Inflation in Brasilien im Juni dieses Jahres zu steigen, da sich im Land erneut Wachstum einstellte. Seitdem der wachstumsfreundliche und rechtsextreme Politiker Bolsonaro die jüngsten Wahlumfragen anführte, waren inflationsgeschützte Wertpapiere jedoch noch stärker im Kommen. Sein Sieg am Sonntag hat Hoffnungen auf das zukünftige Wachstum des Landes geweckt – ebenso wie Fragen nach einer möglichen Enttäuschung angesichts der hohen Erwartungen und seiner mangelnden Erfahrung im Parlament.

Verlierer:

Angebot an Hochzinsanleihen – Man kann es sich einfach nicht leisten: Das mangelnde Angebot an US-Hochzinsanleihen in diesem Jahr brachte die Anleger zum Lächeln, da dieser technische Faktor niedrige Spreads unterstützte und die Renditen von hochverzinslichen Anleihen, im Gegensatz zu einem Großteil des Fixed Income Universums, im positiven Bereich gehalten hat. Unternehmen im Hochzinssegment lächeln indes nicht so sehr: Laut Credit Suisse sind die US HY-Renditen (mit 6,9%) deutlich über den durchschnittlichen Kupon gestiegen, den sie den Anlegern zahlen (6,3%), was das Wertpapier praktisch unrentabel macht, da die Fremdkapitalkosten im Gegensatz zu früher nicht mehr niedrig genug sind, um die Kuponzahlung zu ermöglichen. Wie in der Grafik zu sehen ist, war dies bisher nur in Zeiten mit starker Belastung wie Ende 2015 der Fall, als sich aufgrund von niedrigem Wachstum und sinkenden Ölpreisen eine Baisse am Kreditmarkt bildete. Wie in der zweiten Grafik zu sehen ist, schrumpft das geringe Angebot die Anlageklasse, insbesondere im Vergleich zu den Investment Grade-Pendants, deren Marktvolumen im Verlauf des Jahrzehnts mit niedrigen Zinsen zugenommen hat. Für weitere Informationen über die Auswirkungen niedriger Zinsen und den damit verbundenen Anstieg der Verschuldung siehe Lu Yus „Vorsicht vor der ausufernden Schuldenlast“.

Öl – Keine Berücksichtigung von Trump: Der Ölpreis sank im Oktober um fast 10 %, was durch die wachsende Unsicherheit über die globalen Wirtschaftsaussichten und auch durch Berichte über die Tatsache, dass China und Indien, die Hauptabnehmer iranischen Öls, trotz der bevorstehenden US-Sanktionen gegen das Land im Nahen Osten weiterhin aus dem Iran importieren würden, beeinträchtigt wurde. Die Sanktionen hatten zu einer Rally im September beigetragen, die inzwischen fast vollständig ausgewischt wurde. Die Nachricht, dass der neue Präsident Mexikos fordert, dass der führende Ölkonzern Pemex das Inlandsangebot gegenüber internationalen Lieferungen bevorzugt, belastete den Preis zusätzlich. Der Rückgang ist für viele eine Erleichterung, da ein Anstieg des Ölpreises elf der letzten zwölf US-Rezessionen vorausging – klicken Sie hier, um mehr zu erfahren.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden