Panoramic Weekly: „The ayes to the left, the noes to the right”: Das Pfund hat gewonnen

Obwohl die Weltmärkte stärker von Fedspeak und China als von der britischen Politik abhängen, trug der Sprecher des britischen House of Commons versehentlich dazu bei, den Zuckerspiegel in Europa zu senken, nachdem er (auf traditionelle, jahrhundertealte Weise) verkündete, dass die „Nein-Stimmen“ gegen den Brexit-Plan der Regierung gewonnen hatten. Die Interpretation der Anleger, dass ein harter oder ungeordneter Austritt aus der EU nun weniger wahrscheinlich ist, stärkte das Pfund und hob die Renditen britischer Staatsanleihen aufgrund der geringeren Nachfrage nach vermeintlich sicheren Anlagen zur Flucht aus dem Chaos an. Die Erholungsrally in Großbritannien markierte einen starken Jahresauftakt, wobei mehr als 90 der 100 festverzinslichen Anlageklassen, die von Panoramic Weekly beobachtet werden, positive Renditen erzielten. Lediglich langfristige US-Staatsanleihen und traditionell absolut solide Anlagen wie Schweizer und Singapurer Staatsanleihen haben in diesem Jahr bisher Geld verloren – weniger wahrscheinlich, dass sie sich der fröhlichen Party anschließen werden.

In den USA rechtfertigten der anhaltende Regierungsstillstand, schwache Wirtschaftsdaten und gemischte Bankgewinne den jüngst mäßigen Ton der US-Notenbank (Fed), was die zukünftigen Zinsprognosen noch weiter nach unten drückte: Die marktimplizierte Wahrscheinlichkeit für eine US-Zinserhöhung im März ist inzwischen auf 0,5% gesunken, nach 41% Anfang Dezember. Die diesjährige Ölpreiserholung und die Zusicherung Chinas, die Konjunkturprogramme zu unterstützen, trugen ebenfalls zur Stärkung riskanter Vermögenswerte bei: Russische, nigerianische und mexikanische Anleihen stiegen 2019 um mehr als 4,2%, während sich US High Yield Spreads weiter verengten: Nachdem sie in einem trostlosen Dezember um fast 1,5% gestiegen waren, sind sie nun wieder auf das Niveau von Mitte Dezember, also auf 446 Basispunkte (bps), gesunken. Die Nachrichten aus Europa waren nicht ganz so positiv: Düstere Daten aus Deutschland sorgten für gesunkene Inflationserwartungen, gleichzeitig meldete China einen historisch niedrigen Leistungsbilanzüberschuss und bestätigte damit, dass der geringere asiatische Appetit die europäische Industrie belastet (mehr dazu unten).

Gewinner:

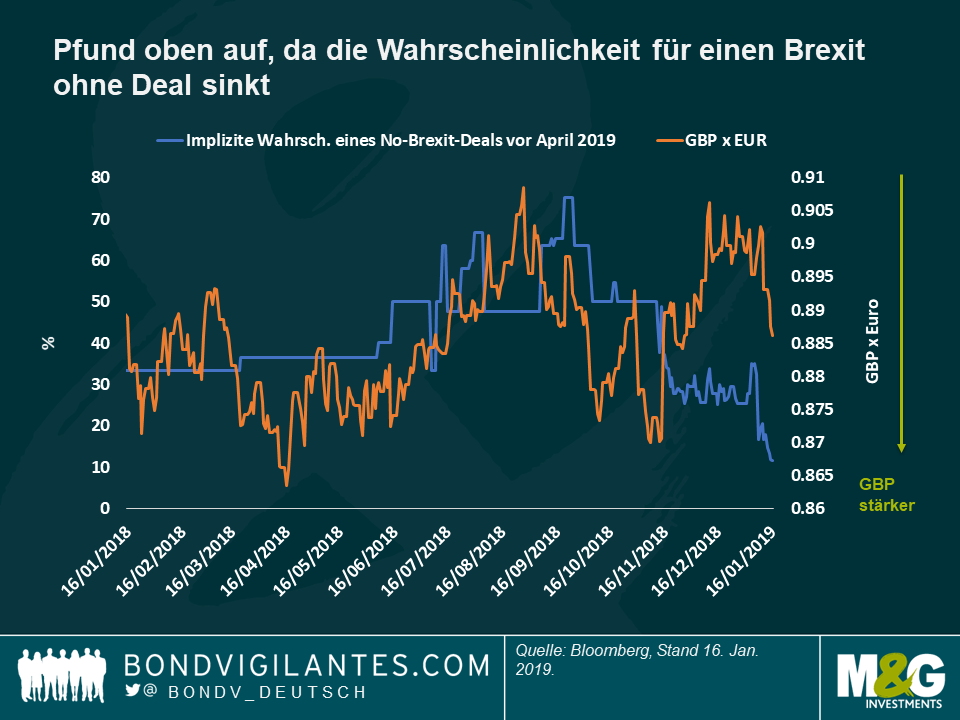

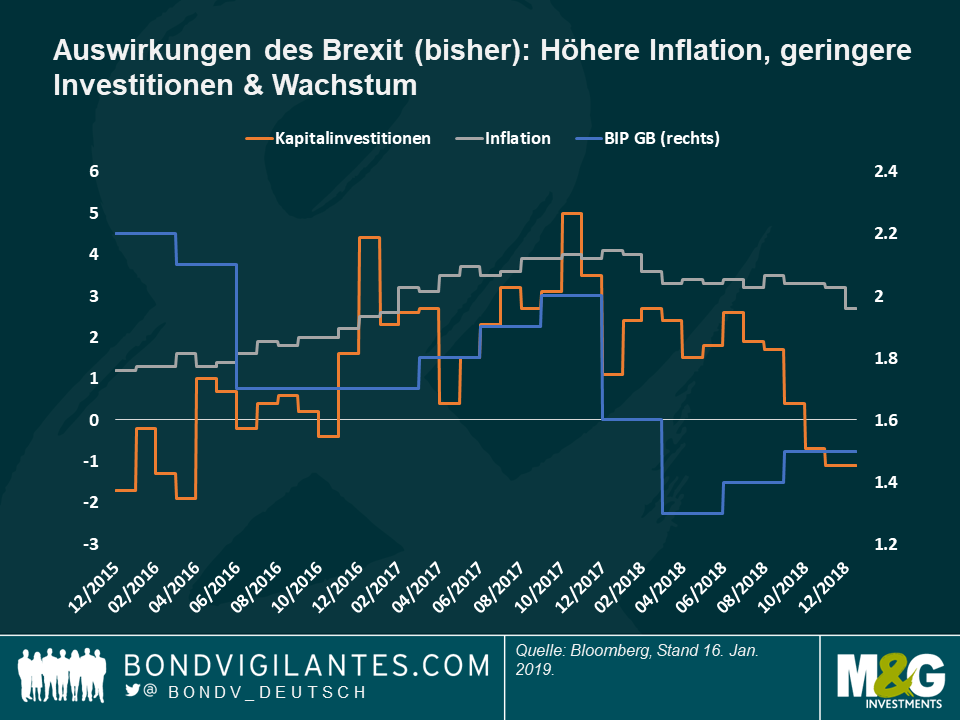

Sterling – Vermeidung von Chaos: Eine geringere Wahrscheinlichkeit für eine Nahrungsmittelknappheit und für einen Zusammenbruch des Straßenverkehrs sorgten für Erleichterung beim britischen Pfund, da Anleger einen plötzlichen und unorganisierten EU-Austritt allmählich auszuschließen begannen. Angesichts noch vieler offener Optionen (Parlamentswahlen, zweites Referendum und auch letztlich kein Brexit), stieg das Pfund auf 1,286 pro US-Dollar, den höchsten Stand seit November. Das aktuelle Niveau liegt jedoch immer noch 13% unter dem Kurs kurz vor dem Referendum 2016, als das Pfund aufgrund der Aussicht auf eine höhere Inflation und ein geringeres Wachstum im Land um 20% zurückging. Wie in der ersten Grafik zu sehen ist, wurde der Wert des Pfunds in den letzten zwei Jahren weitgehend von der Brexit-Politik bestimmt – lediglich kurz vor Weihnachten kam es zu einer abweichenden Entwicklung, als sich die entscheidende Abstimmung des Parlaments verzögerte, die schließlich am Dienstag stattfand. Während die Regierung und das Parlament mehr als zwei Jahre lang über die Umsetzung des Brexit diskutiert haben, sind Wachstum und Investitionen gesunken und die Inflation gestiegen (zweite Grafik). Die Briten haben zumindest einen Grund zum Jubeln: Die marktimplizierte Wahrscheinlichkeit einer Zinserhöhung im März ist von 43% im Oktober letzten Jahres auf 3% gesunken, was vor allem auf sinkende Ölpreise zurückzuführen ist. Im Dezember stieg die Inflation gegenüber dem Vorjahr um 2,1% und erreichte damit den niedrigsten Stand seit zwei Jahren.

Argentinien – Schau an, wer sich erhebt: Mehrere Zahlungsausfälle, ein laufendes IWF-Programm und ein jahrzehntelanger Rechtsstreit mit Fonds, die versuchen, ihr Geld zurückzugewinnen, hindern Anleger nicht daran, wieder an Argentinien zu glauben: Die Anleihen des lateinamerikanischen Landes haben in diesem Jahr bisher um 7,5% zugelegt, die beste Entwicklung unter den 100 erfassten festverzinslichen Anlageklassen. Die Zentralbank war in diesem Jahr die erste unter den weltweit führenden Ländern, die sich bewegt hat – sie senkt allmählich den Leliq-Referenzzinssatz, der jetzt bei 57,4% liegt, gegenüber einem Höchststand von 73% im Oktober, als das Land auf dem Höhepunkt der Krise stand. Tief in der Rezession und unter einem strengen IWF-Programm versucht Präsident Macri, das Land wieder zur Normalität zu führen, und zwar vor allem auch mit Blick auf die diesjährigen Parlamentswahlen, die für den 27. Oktober geplant sind. Lesen Sie mehr über die diesjährigen Wahlen in den Schwellenländern und andere Faktoren, die die Anlageklasse in diesem Jahr beeinflussen, im aktuellen Blog von Claudia Calich: „Schwellenländer: Fünf entscheidende Themen, auf die man 2019 achten sollte.“

Verlierer:

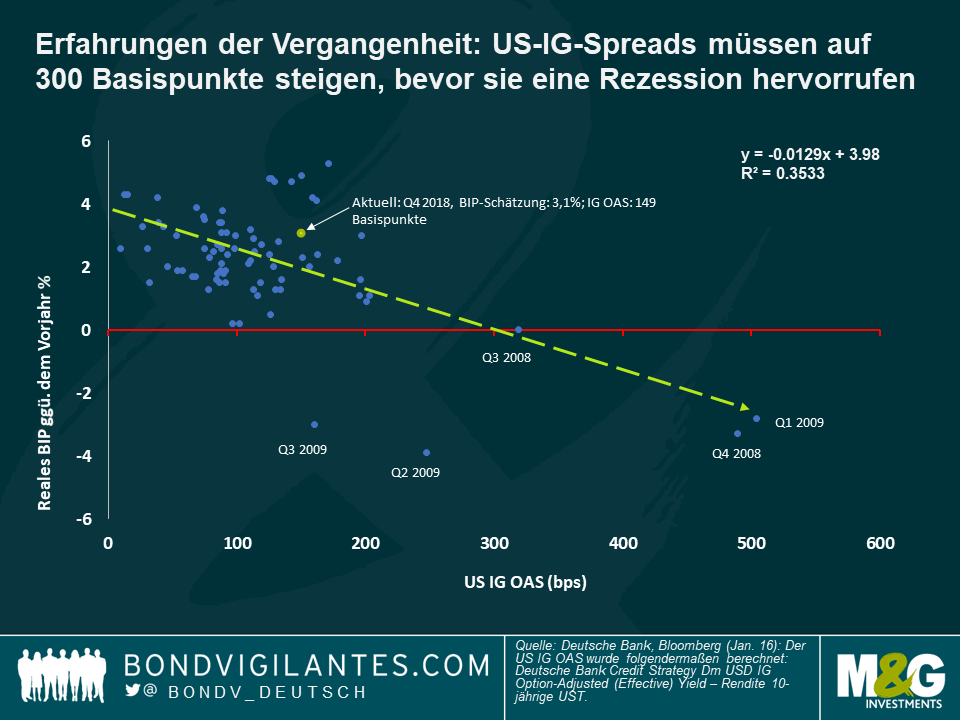

Wahrscheinlichkeit einer US-Rezession? Die Fed wird immer moderater, Zinserhöhungen und Inflationserwartungen gehen zurück und der Index der New York Fed für die Wahrscheinlichkeit einer Rezession ist auf 21% gestiegen, den höchsten Stand seit 2008. Dennoch scheinen die Credit Spreads eine andere Geschichte zu erzählen: Laut Torsten Slok, Chief International Economist der Deutschen Bank, muss die Prämie, die Investoren verlangen, um US-Investment-Grade-Unternehmen zu halten, 300 Basispunkte erreichen, um eine Rezession auszulösen (siehe Sloks Regressionsgrafik unten). Dies liegt deutlich über dem derzeitigen Niveau von 144 Basispunkten und nicht allzu weit von einem 30-Jahres-Durchschnitt von 134 Basispunkten entfernt. Laut Slok deuten zwar die Produktionsdaten auf ein düsteres Szenario hin, aber andere Faktoren könnten die US-Wirtschaft noch stützen oder sie zumindest vor einem Absturz in die Rezession bewahren. Gemeint sind vor allem die jüngste Stabilisierung der Ölpreise und der Aktienkurse sowie die Möglichkeit, dass der US-amerikanische und chinesische Handelskrieg bereits seinen Höhepunkt erreicht haben könnte. Für die nächsten zwei Jahre wird weiterhin mit einem anhaltenden Wachstum der Investitionen gerechnet, da die Rendite auf das investierte Kapital immer noch über den Kosten für die Kreditaufnahme der Unternehmen liegt. Den Marktpreisen nach zu urteilen wird die Fed in diesem Jahr pausieren und sich von ihren derzeitigen Plänen, die Zinsen noch einmal zu erhöhen, zurückziehen.

Chinas Leistungsbilanz und Deutschlands Wirtschaft – Kein Zufall: Das Wirtschaftswachstum in Deutschland verlangsamte sich im vergangenen Jahr auf 1,5 % und war damit das schwächste seit fünf Jahren, was vor allem auf eine geringere globale Nachfrage und Beeinträchtigungen in der Automobilindustrie zurückzuführen ist, die von der neuen Clean Regulation betroffen ist. Gleichzeitig sank die Leistungsbilanz Chinas auf magere 0,4% des BIP, ein 20-Jahres-Tief, was die Bemühungen des Landes widerspiegelt, sich mehr auf die Binnennachfrage als auf günstige Exporte zu konzentrieren. Deutsche Automobilhersteller und andere Industrien leiden unter der Verschiebung, die durch die verstärkten Handelskriege des vergangenen Jahres noch verschärft wird. Die Sorgen in Deutschland trugen dazu bei, die allgemeine wirtschaftliche Stimmung in Europa zu dämpfen, die im Dezember den niedrigsten Stand seit etwa zwei Jahren erreichte.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden