Schwellenländeranleihen: Rückblick auf 2019 und Ausblick für 2020

2019 erwies sich als spektakuläres Renditejahr für meisten Anlageklassen. Schwellenländeranleihen waren da keine Ausnahme. Die Renditen wurden anfangs von günstigeren Bewertungen vorangetrieben, erfuhren aber auch Unterstützung durch die Kehrtwende der Märkte, die nach Zinserhöhungen nun Zinssenkungen durch die Fed einpreisten, und durch die anschließende US-Zinsrally. Einige zentrale Risiken wurden im Laufe des Jahres auch ad acta gelegt, darunter der Handelskrieg zwischen den USA und China nach Ankündigung des Phase-1-Abkommens.

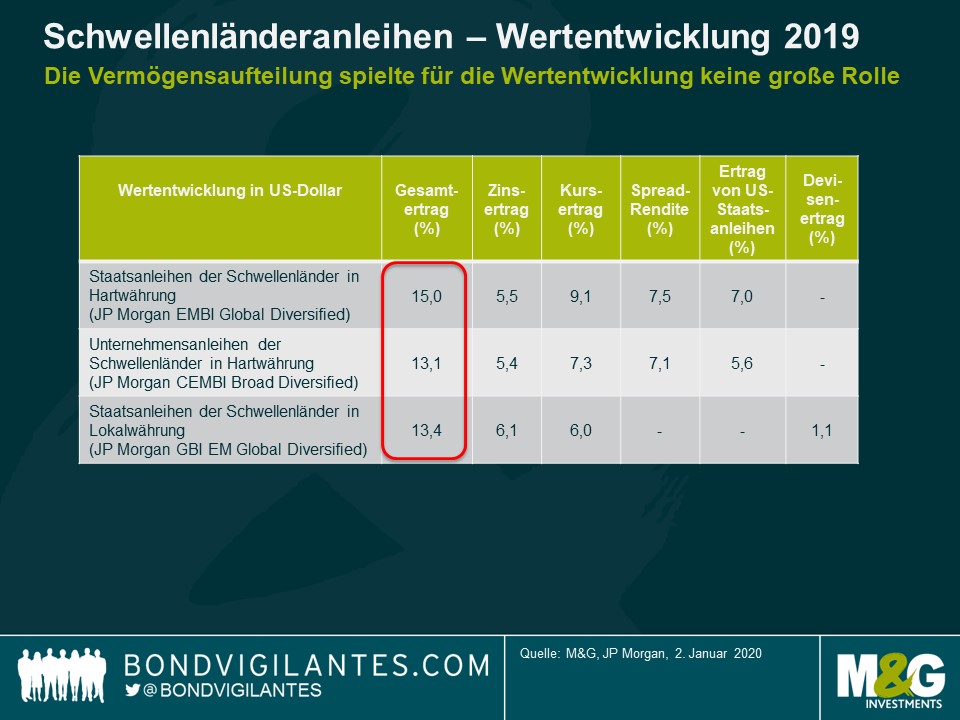

Die Vermögensaufteilung zwischen Hartwährungs-, Lokalwährungs- und Unternehmensanleihen hatte 2019 keine großen Auswirkungen

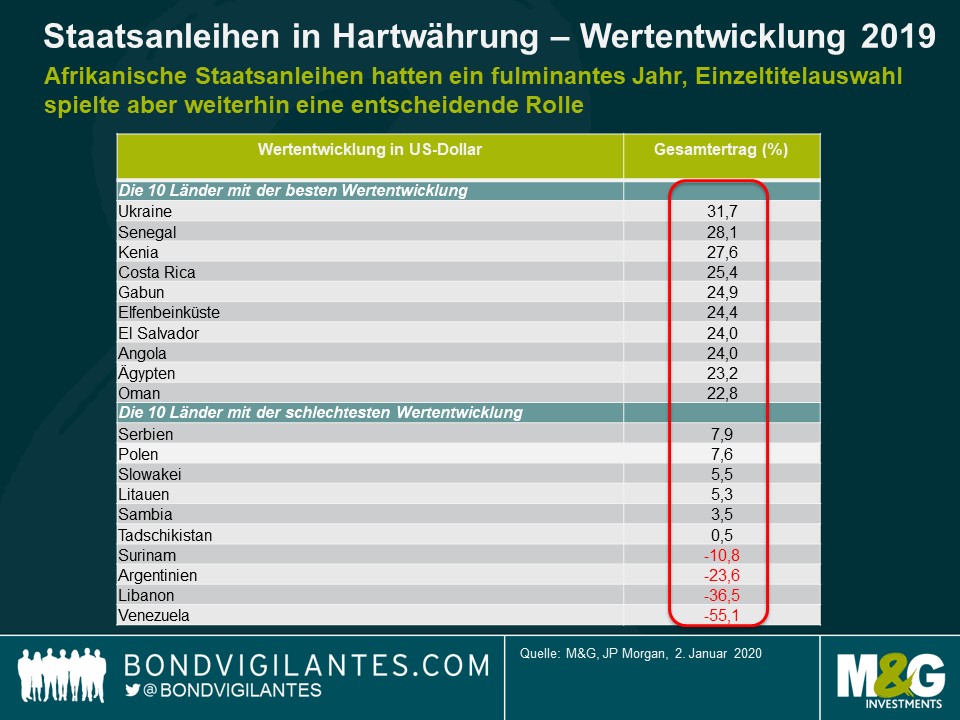

Die Kunst im Jahr 2019 bestand darin, in den meisten Vermögenswerten Long-Positionen zu halten und die großen Risiken zu vermeiden, insbesondere Argentinien und Libanon, die zusammen ein Indexgewicht von über 5% hatten. Damit ist 2019 eines der Jahre mit dem größten Anteil an Vermögenswerten, die seit 2001, als Argentinien seine letzte Umstrukturierung einleitete, in eine Umstrukturierung mündeten.

Unterschiedliche Wertentwicklung zwischen den Ländern, aber auch innerhalb einzelner Länder

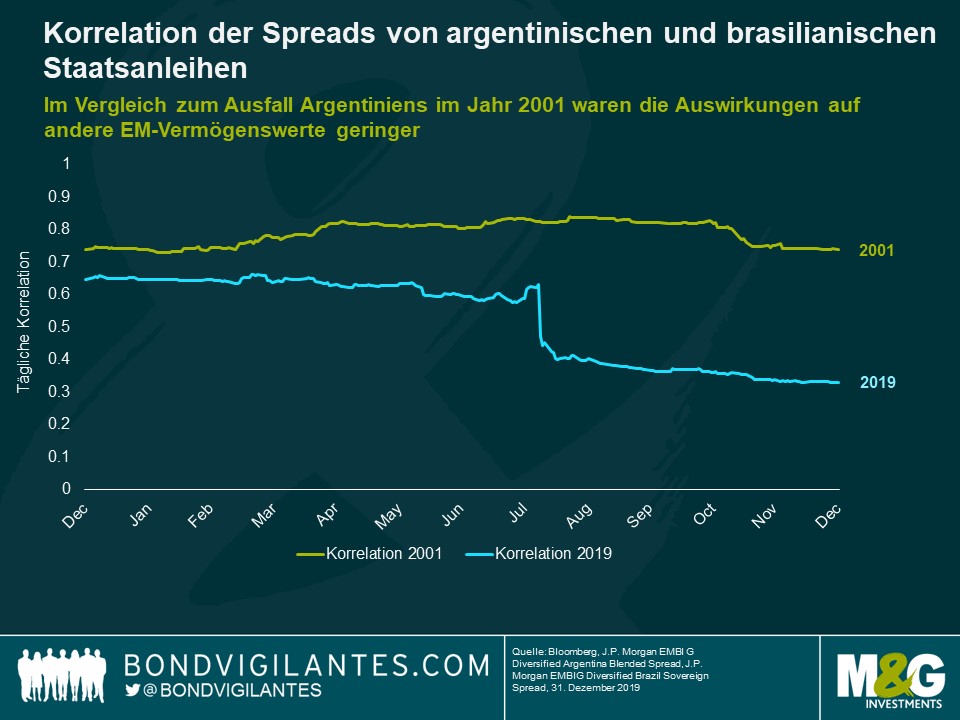

Trotz der vielen Anleihen, die 2019 in Schwierigkeiten gerieten, ist es ermutigend, dass die Märkte beide Ausverkäufe (richtigerweise) als idiosynkratisch und nicht als systemisch behandelt haben. So war beispielsweise die Korrelation zwischen den argentinischen und brasilianischen Spreads diesmal deutlich geringer als Anfang der 2000er Jahre. Die Anlageklasse ist viel diversifizierter als noch Anfang der 2000er Jahre: Heute sind fast 80 Länder vertreten, während es damals weniger als 20 waren. Viele Staaten, darunter auch Brasilien, konnten ihr Schuldenprofil auch dadurch verbessern, dass sie sich stärker in ihrer Landeswährung statt über Auslandsschulden finanzierten. Dies erhöhte die Widerstandsfähigkeit und hat dazu beigetragen, das Ansteckungsrisiko zu senken.

Beruhigend war auch die Feststellung, dass es selbst innerhalb einzelner Länder große Unterschiede zwischen den einzelnen Anleihen gab. So schnitten argentinische Unternehmensanleihen zwar etwas schlechter ab, aber trotz des ungünstigen Makroumfelds erzielten sie 2019 immer noch eine nicht allzu schlechte Rendite von 8,4%. Die Anleger waren in der Lage, zwischen den einzelnen Anleihen zu differenzieren, auch solchen, die einen geringeren Verschuldungsgrad und niedrigere Deviseneinnahmen aufweisen.

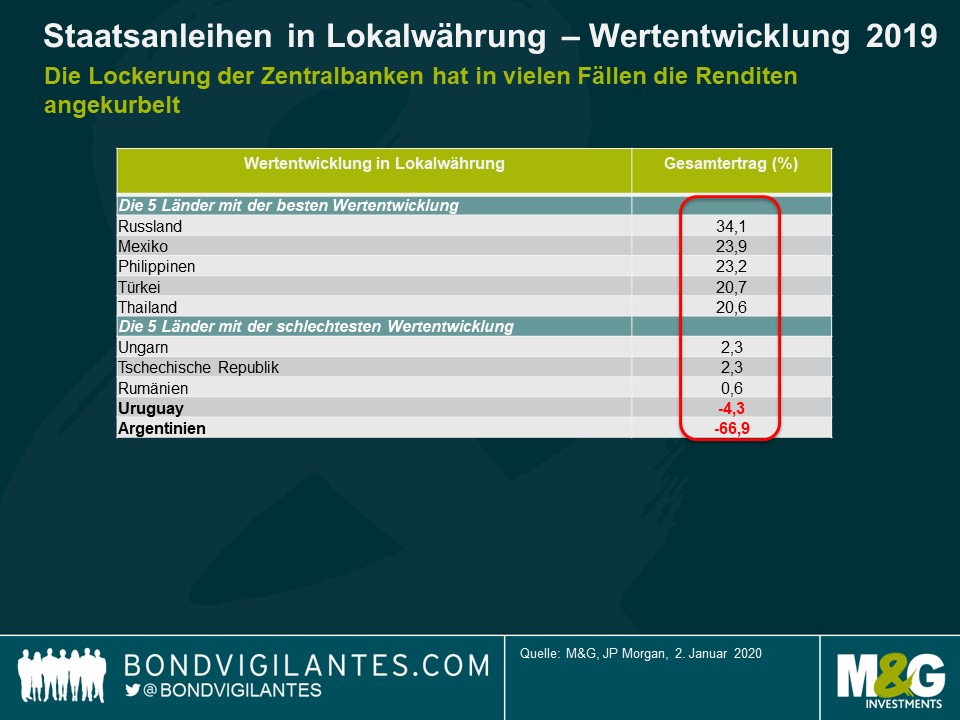

Ein ähnlich abweichendes Ergebnis war auch bei Lokalwährungsanleihen zu beobachten. Die Abwertung des argentinischen Pesos hatte beispielsweise nur geringe Auswirkungen auf Uruguay, ein Land mit engen Handels- und Wirtschaftsbeziehungen zu seinem Nachbarn.

Aussichten für 2020

Die fulminanten Renditen des Jahres 2019 werden sich 2020 wahrscheinlich nicht mehr wiederholen. Das liegt vor allem daran, dass die Anfangsbewertungen, vor allem bei den Spreads, aber auch bei den lokalen Zinsen, ungünstiger sind als vor einem Jahr.

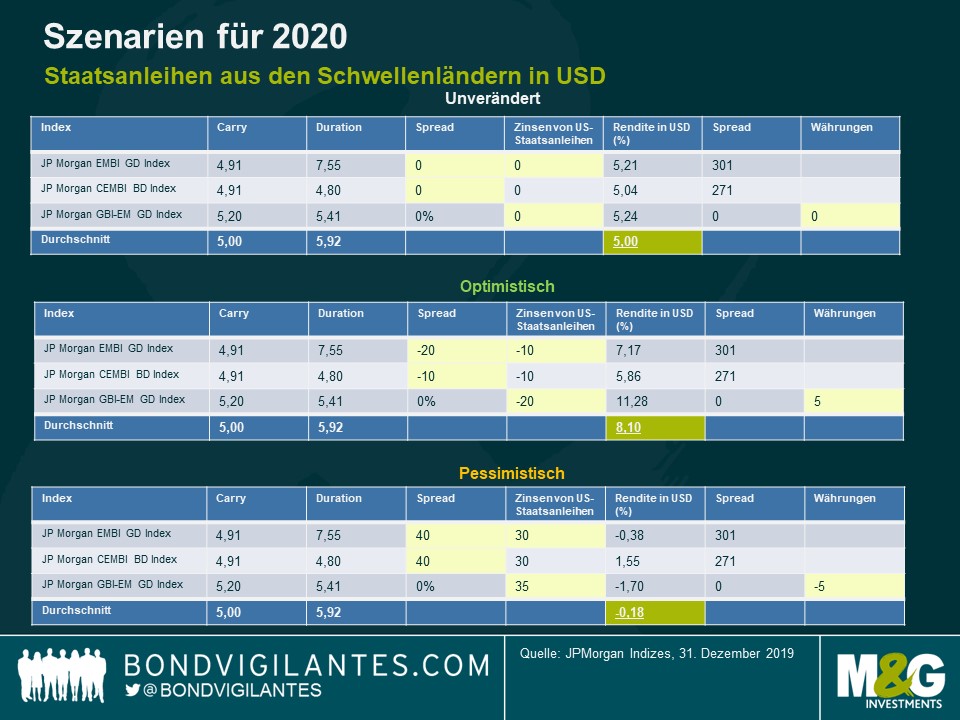

Nachfolgend sind drei mögliche Renditeszenarien dargestellt. Natürlich müssen hier mehrere Annahmen getroffen werden. Die folgenden Szenarien gehen von parallelen Spread- oder Renditeverschiebungen aus und berücksichtigen den anfänglichen Carry, nicht aber die Differenz der Renditenbewegungen im Jahresverlauf.

Szenario A: Unverändert

Das unveränderte Szenario (was in den Schwellenländern so gut wie nie vorkommt) zeigt die potenziellen Renditen, wenn alles gleich bleibt: im Wesentlichen Renditen, die nur auf Carry basieren und keine Währungsbewegungen gegenüber dem US-Dollar beinhalten.

Szenario B: Optimistisch

Ein optimistisches Szenario würde ein unterstützendes Makroumfeld widerspiegeln, in dem das Wachstum in vielen Schwellenländern steigt, die USA sich nur leicht verlangsamen, die Zentralbanken der Industrieländer die geldpolitischen Bedingungen weiterhin locker halten und sich die globalen geopolitischen Risiken – von denen es viele gibt – nicht verschlechtern. Lesen Sie den aktuellen Blog von Charles für eine Auswahl potenzieller geopolitischer Risiken, die Investoren in Schwellenländeranleihen im Jahr 2020 im Blick haben sollten.

Szenario C: Pessimistisch

Ein pessimistisches Szenario würde ein schwierigeres Makroumfeld reflektieren, in dem sich das Wachstum der Weltwirtschaft und der Schwellenländer weiter verlangsamen würde, oder ein Szenario mit einer strafferen Geldpolitik der globalen Zentralbanken und steigender Inflation, einer Verschärfung der geopolitischen Risiken oder politischen Fehlentscheidungen in mehreren Staaten.

Da nur wenige Zentralbanken in den Schwellenländern die Zinsen in diesem Jahr weiter senken werden, dürften in allen Szenarien eher die Währungen und nicht die Zinsen der Hauptrenditetreiber sein. Die meisten Zentralbanken der Schwellenländer und der Industriestaaten haben zudem ihren geldpolitischen Lockerungszyklus beendet oder stehen kurz davor, ihn zu beenden, so dass es viel weniger Spielraum für eine Rally der lokalen Zinsen gibt.

Trotz der günstigen Bewertungen der Schwellenländerwährungen (absolut gesehen, aber auch relativ zur Auslandsverschuldung) bleibe ich in meiner Asset Allocation angesichts der Unsicherheit der verschiedenen geopolitischen Risiken und der möglichen Auswirkungen auf den US-Dollar insgesamt neutral positioniert. Ähnlich wie bei meiner Einschätzung für 2019 gehe ich nicht davon aus, dass die Vermögensaufteilung ein wesentlicher Treiber für eine überdurchschnittliche Wertentwicklung sein wird, sondern eher die Positionierung an den Märkten und, in geringerem Maße, in bestimmten Ländern sowie ein angemessenes Risikomanagement.

Die wichtigsten Länderpositionen werden sich auf ertragsstarke Länder wie Argentinien konzentrieren, wo wir im letzten Monat nach dem Ausverkauf von einer neutralen zu einer kleinen Übergewichtung übergegangen sind und einen höheren Restwert als die aktuellen Kurse (Anfang bis Mitte 40) und eine Umstrukturierung, die 2020 abgeschlossen sein wird, erwarten. Weitere wahrscheinliche Kandidaten sind Ecuador und ausgewählte Frontier Markets wie Sri Lanka, Ghana oder die Elfenbeinküste.

Zum Trost: Auch wenn Schwellenländeranleihen im Vergleich zu den Bewertungen von vor einem Jahr vielleicht nicht gerade billig erscheinen, haben die meisten anderen Anlageklassen (Aktien, US-Hochzinsanleihen) ebenfalls deutlich zugelegt. In einem Umfeld, in dem andere Anlageklassen immer noch niedrige Renditen abwerfen, kann es relativ gesehen also durchaus attraktiv sein, aufgrund des Renditepotenzials ein Engagement in Schwellenländeranleihen beizubehalten.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden