Hochzinsanleihen in der Coronakrise – riskant? Ja, aber möglicherweise sehr lohnend

1. Was ist im letzten Monat am Markt für Hochzinsanleihen passiert?

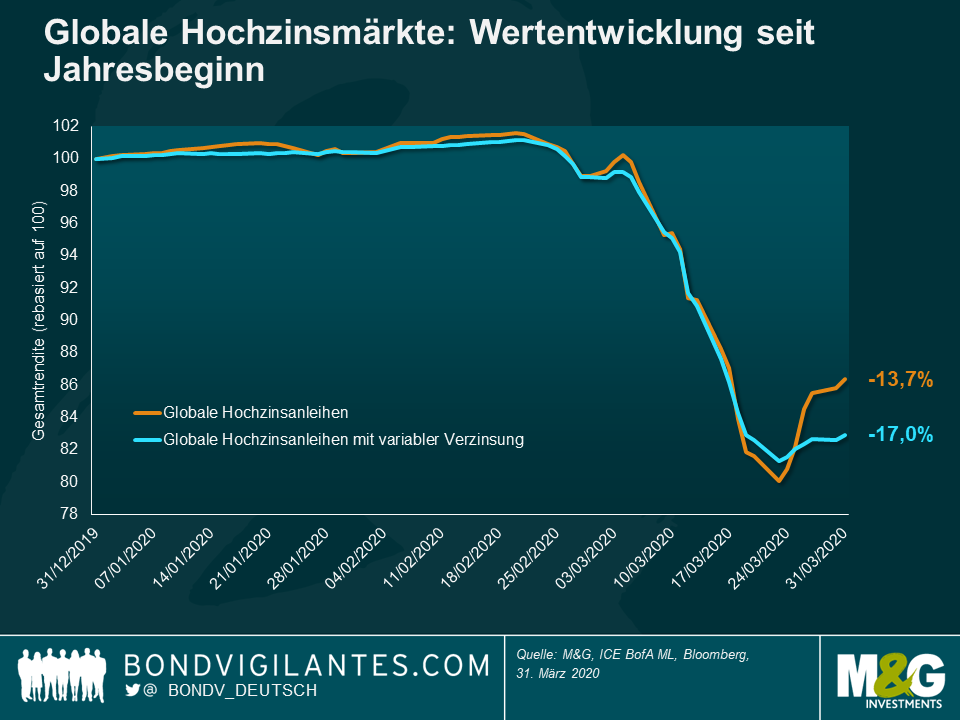

Der globale Hochzinsmarkt ist im März um 12,7% eingebrochen. Nach einem schwachen Februar ergibt sich für das erste Quartal somit eine Rendite von -13,7%. Um dies in einen Zusammenhang zu bringen: Dies war der zweitschlechteste Monat und das zweitschlechteste Quartal seit 1998. Lediglich im Oktober 2008 und im vierten Quartal 2008 gab der Markt noch stärker nach.

2. Kann es noch schlimmer werden?

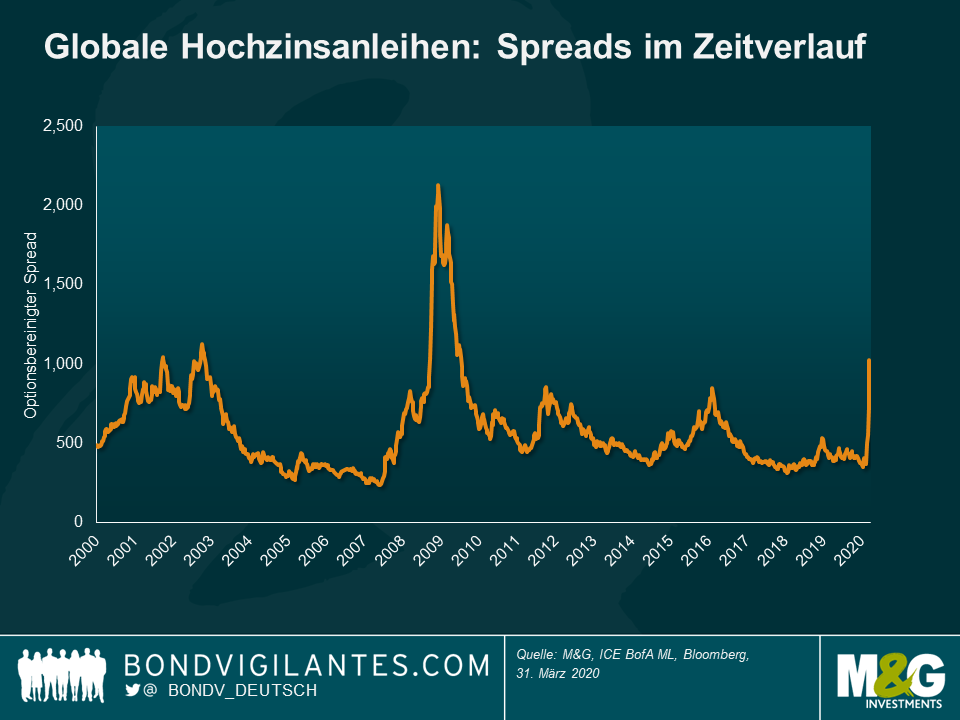

Ja, aber wahrscheinlich nicht viel schlimmer. Langfristig haben sich die Spreads ausgeweitet (nach der Lehman-Pleite erreichten sie ihren Höhepunkt bei über 2000 Basispunkten – siehe Grafik unten). Aktuell bewegen sie sich bei knapp unter 1000 Basispunkten. Ich habe keine Ahnung, wann dieser besondere Marktzyklus seine Talsohle erreicht hat. Vielleicht war es vor ein paar Tagen, vielleicht in ein paar Monaten. Folgendes gibt mir jedoch Hoffnung und Zuversicht, dass es vielleicht nicht noch schlimmer wird:

- Die politischen Reaktionen, die wir gesehen haben, erfolgten zeitnah und waren sehr umfassend, sowohl in Bezug auf die Unterstützung der Märkte als auch in Bezug auf die direkte finanzielle Unterstützung von Unternehmen und Einzelpersonen. Nur zur Erinnerung: Das letzte Mal, als die Spreads über 2000 Basispunkte erreichten, war, bevor die USA im Jahr 2008 das Troubled Asset Relief Program verabschiedeten.

- Diese Krise hat eine eindeutige Ursache und sollte daher auch ein eindeutiges Ende haben. Sobald die Infektionsraten deutlich zurückgehen und das Leben wieder den Anschein von Normalität erhält, wird sich die Welt weiterdrehen. Natürlich wird es langfristige wirtschaftliche Auswirkungen geben, aber diese werden nicht ewig andauern. Angesichts der politischen Maßnahmen glaube ich nicht, dass wir es mit einer existenziellen Krise für die Hochzinsmärkte zu tun haben.

3. Wird es mehr Ausfälle geben?

Definitiv. Vor der Krise lagen die globalen Ausfallraten von Hochzinsanleihen im niedrigen einstelligen Bereich. Es besteht kein Zweifel, dass es mehr Unternehmen geben wird, die ihre Schulden umstrukturieren und in einigen Fällen ganz scheitern und in Konkurs gehen werden. Dazu möchte ich zwei Anmerkungen machen:

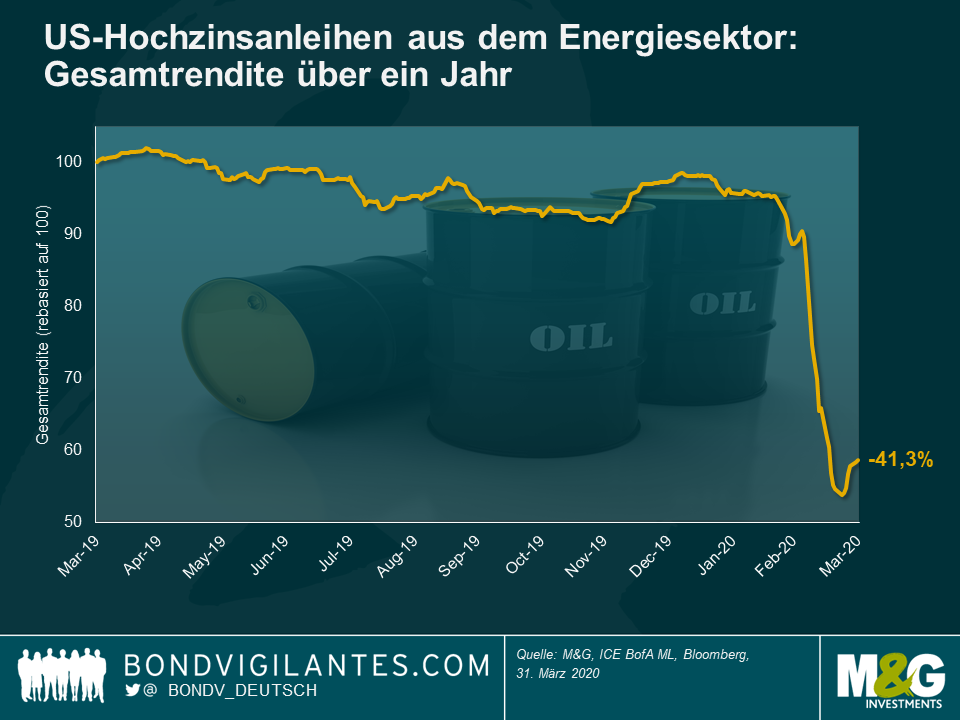

- In einigen Sektoren wird es zu viel mehr Ausfällen kommen als in anderen. Angesichts der jüngsten Schritte der OPEC und des anschließenden Ölpreisverfalls werden die Ausfallraten im Energiesektor sicherlich deutlich steigen. So hat Whiting Petroleum, ein Emittent von Hochzinsanleihen, heute Morgen Insolvenzschutz nach Chapter 11 beantragt. Die Anleihen des Unternehmens notieren bei 5% des Nennwertes, was für die Anleihegläubiger einen Verlust von rund 95% bedeutet. Es wird noch weitere Ausfälle geben, und der Markt hat bereits damit begonnen, dies einzupreisen (dies wird in der Grafik für US-Hochzinsanleihen aus dem Energiesektor deutlich: ein Verlust von fast 50% vom Höchststand bis zum Tiefstand). Andere Sektoren, die besonders anfällig erscheinen, sind das Transportwesen, der Non-Food-Einzelhandel, die Automobilindustrie, die Grundstoffindustrie und zyklische Konsumgüter. Andererseits werden Lebensmitteleinzelhändler, Verpackungsunternehmen, TMT, Pharma- und Gesundheitsunternehmen (alles große Bereiche des Hochzinsmarktes) entweder nur relativ begrenzte Auswirkungen auf ihr Geschäft oder sogar einen Aufschwung erleben.

- Zahlungsausfälle bedeuten nicht immer dauerhafte Kapitalvernichtung. Ein Unternehmen kann kurzfristig mit seinen Schulden in Verzug geraten, aber wenn die Anleihegläubiger daraufhin Beteiligungskapital erhalten und das Unternehmen ansonsten auf lange Sicht rentabel ist, dann kann das Aussitzen einer Umstrukturierung in dieser Situation oft die optimale Strategie sein, um Verluste wieder auszugleichen. Jetzt ist die Zeit, in der Expertenwissen über notleidende Kredite wirklich zählt.

4. Die Zahlungsausfälle werden also steigen. Aber was ist hinsichtlich der Ausfallraten eingepreist?

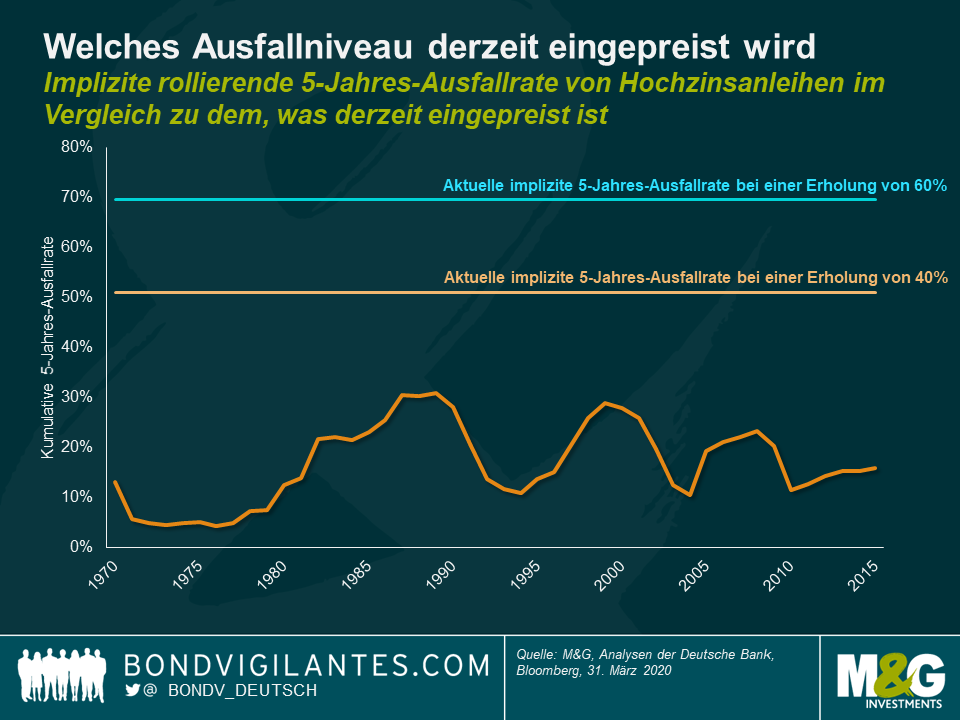

Ein großer Teil der schlechten Nachrichten ist in die Spreads bereits eingepreist. Wenn wir die nachstehende Grafik betrachten, hat der Markt aktuell kumulative 5-Jahres-Ausfallraten von etwas mehr als 50% eingepreist (unter der Annahme einer 40%igen Erholung). Für Investoren, die schwerpunktmäßig auf vorrangig besicherte Schuldtitel (z. B. vorrangige Darlehen und variabel verzinsliche Anleihen) setzen, ist die implizite 5-Jahres-Ausfallrate mit knapp 70% (unter der Annahme einer 60%igen Erholung) noch pessimistischer. Wie wir weiter unten sehen können, lag der Spitzenwert der 5-Jahres-Ausfallraten historisch gesehen bei 31%. Ich würde behaupten, dass der Markt bereits ein sehr extremes und schmerzhaftes Szenario für Zahlungsausfälle eingepreist hat. Natürlich werden Anleihegläubiger Verluste erleiden, aber es fällt mir schwer, Verluste in dieser Größenordnung zu sehen. Folglich denke ich, dass Hochzinsanleihen derzeit günstig bewertet erscheinen.

5. Welche Chancen bestehen für Anleger?

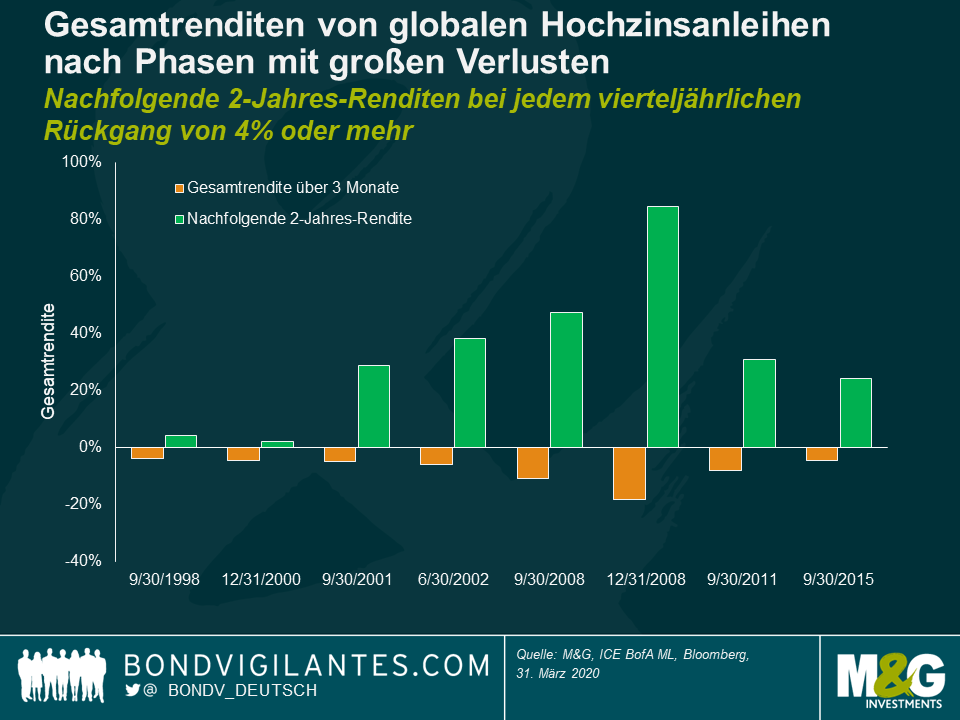

Auf kurze Sicht vermutlich keine. Der Markt ist nach wie vor sehr volatil und ziemlich illiquide. Kurzfristig kann es durchaus mehr Verluste als Gewinne geben. Mittel- bis langfristig (z. B. über einen Zeithorizont von etwa 2 Jahren) könnten die potenziellen Renditen jedoch durchaus erfreulich sein. Falls die Vergangenheit als Richtschnur dienen kann, zeigt die unten stehende Grafik die nachfolgenden 2-Jahres-Renditen auf dem globalen Hochzinsmarkt nach einem vierteljährlichen Rückgang von 4% oder mehr. In den letzten 20 Jahren wurde stets eine positive Rendite erwirtschaftet. Bei den letzten sechs Rückgängen lagen die Renditen in den folgenden zwei Jahren sogar bei über 20%. Dies ist auch zum jetzigen Zeitpunkt nicht ausgeschlossen. Wenn der Spread am Markt beispielsweise 1000 Basispunkte beträgt und er sich in den nächsten zwei Jahren auf etwa 400 Basispunkte normalisiert (ein Niveau, das mit der jüngeren Geschichte übereinstimmt), würde dies bei einer Spread-Duration von vier Jahren einen potenziellen Kapitalgewinn von 24% bedeuten. Alles in allem geht die ganze Sache sicherlich nicht ohne Risiko, Volatilität und Zahlungsausfälle über die Bühne, ist aber möglicherweise ziemlich lohnend.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden