Ausblick von Jim Leaviss

Ausblick auf das kommende Jahr an den Anleihenmärkten

Während viele für 2013 eine beträchtliche Abkehr von festverzinslichen Wertpapieren erwartet haben, wird dieses Jahr für Anleiheninvestoren im Allgemeinen besser abschneiden, als so mancher vor 12 Monaten noch vorhergesagt hatte. Es mag sich vielleicht nicht immer so angefühlt haben, denn Tatsache ist, dass dies im Sommer, als die Märkte durch die Aussichten auf eine früher als erwartete Reduzierung der Liquiditätsversorgung durch die US-Notenbank Fed ins Trudeln gebracht wurden, höchstwahrscheinlich nicht der Fall war. Allerdings haben riskantere Anlagen, insbesondere Hochzins-Unternehmensanleihen weiterhin gut abgeschnitten, während Investment-Grade-Unternehmensanleihen auf Kurs liegen, trotz der Volatilität ein weiteres Jahr mit positiven Erträgen zu erzielen.

Unterdessen hat sich das makroökonomische Umfeld im letzten Jahr im Allgemeinen verbessert, wobei die wirtschaftliche Erholung in den USA und vor kurzem auch in Großbritannien, erheblich an Fahrt gewonnen hat. Während uns die Emerging Markets zunehmend Sorgen bereiten, ist das Bild in Europa dagegen uneinheitlich. Trotz ihrer ungleichen Aussichten haben alle Länder – und alle Anleihenmärkte – jedoch eins gemeinsam: ihre Abhängigkeit von der Fed.

Die große Tapering-Debatte

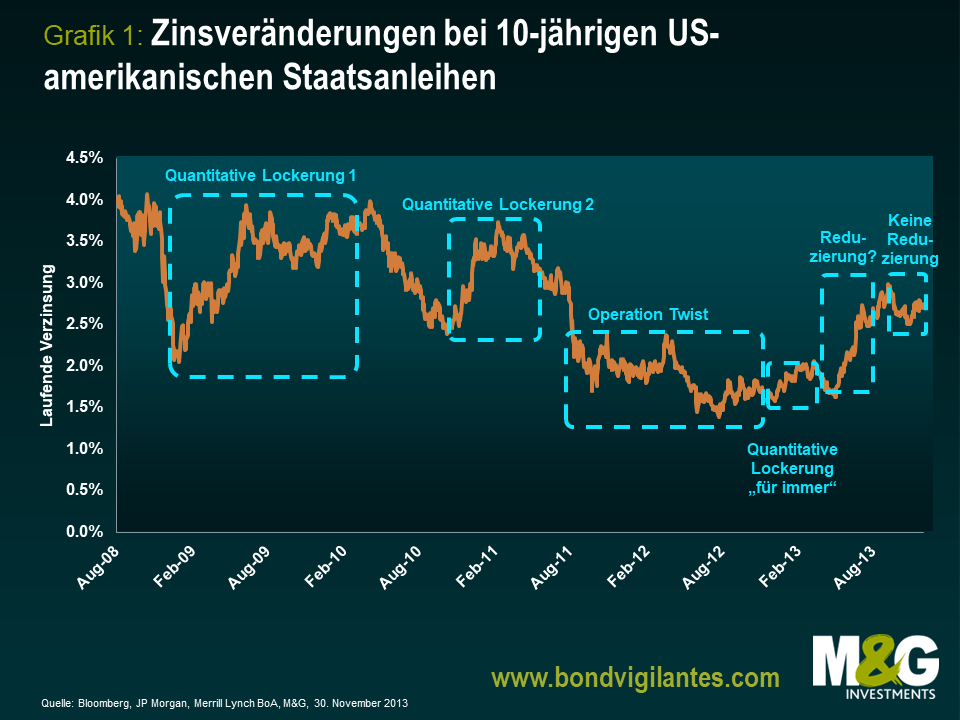

Während die Anleger zu Beginn des Jahres 2013 womöglich noch nicht mit dem „Tapering“-Konzept von reduzierten Anleihenkäufen vertraut waren, wird dies Anfang 2014 garantiert nicht mehr der Fall sein. Seitdem dieser Begriff im Mai ins Finanzlexikon aufgenommen wurde, bestimmte der „werden-sie-oder-werden-sie-nicht“-Aspekt der großen Tapering-Debatte das Geschehen an den Märkten. Wie Grafik 1 zeigt, hat jede neue Veröffentlichung von Konjunkturdaten nur dazu beigetragen, die Spekulationen zu verstärken, wobei die Richtung der Lieblings-Seifenoper der Finanzmärkte zu Beginn 2014 unsicher bleibt.

Obwohl kein exakter Zeitpunkt für das Tapering feststeht, ist eine Sache klar. In unserem Ausblick auf das Jahr 2013 hatten wir eine positive Einschätzung zu den Wachstumsaussichten in den USA abgegeben, was wir auf die vielversprechenden Entwicklungen am US-Häusermarkt zurückführten. Ein Jahr später hat sich an den Gründen, die für unseren Optimismus bezüglich des Wirtschaftswachstums in den USA gesorgt haben – zu denen eine sich verbessernde Leistungsbilanz, eine kontinuierlich sinkende Arbeitslosenquote sowie ein sich erholender Häusermarkt zählen – nichts geändert.

Janet Yellen

Janet Yellen, die Vize-Chefin der US-Notenbank Fed und Volkswirtin mit dem Forschungsschwerpunkt Arbeitsmarkt, ist derzeit auf einem guten Weg, um die wichtigste Zentralbankerin der Welt zu werden. Sie ist für ihre lockere geldpolitische Haltung bekannt – also einer stärkeren Fokussierung auf Arbeitslosigkeit anstatt Inflation – die sich unserer Meinung nach nicht wesentlich verändern wird.

Yellen ist eine vehemente Verfechterin einer expansiven Geldpolitik, obwohl sie einräumt, dass die quantitativen Lockerungsmaßnahmen nicht ewig weiterlaufen können. Angesichts ihres Hintergrunds gehen wir davon aus, dass bestimmte Arbeitsmarktindikatoren bei ihren Entscheidungen eine zentrale Rolle spielen werden.

Es wird interessant sein, zu sehen, welchen politischen Rahmen die Fed unter Yellens Leitung während ihrer fünfjährigen Amtszeit als Notenbankchefin festlegen wird. Yellen hat sich in vielen ihrer größeren Reden für die Methoden einer „optimalen Kontrolle“ eingesetzt. Bei diesem Ansatz würde die Zentralbank ein Modell zur Berechnung der optimalen Entwicklung von kurzfristigen Zinssätzen verwenden, um ihr Doppelziel der Preisstabilität (2% Inflation) sowie der Vollbeschäftigung (Arbeitslosenquote von 6%) zu erreichen. In ihrer Rede vom November 2012 erklärte Yellen, dass bei einer durch „optimale Kontrolle“ bestimmten Geldpolitik der Leitzins der Fed (Federal Funds Rate) bis 2016 bei fast null Prozent liegen würde. Die Strategie der optimalen Kontrolle sieht vor, dass die Fed eine aggressivere Haltung im Kampf gegen eine über der Zielvorgabe liegenden Arbeitslosigkeit einnimmt, was für längere Zeit niedrigere kurzfristige Zinssätze implizieren würde.

Einigen ihrer letzten Reden nach zu urteilen würden wir nicht davon ausgehen, dass die expansive Geldpolitik vollständig beendet wird, bevor sich in folgenden Bereichen nicht deutliche Verbesserungen abzeichnen:

- Tempo des Beschäftigungswachstums

- Brutto-Beschäftigungsströme

- Ausgaben und Wachstum innerhalb der Wirtschaft

Wir erwarten daher, dass Yellen die extrem lockere Geldpolitik der Fed fortsetzen wird. Während es einfach ist, Zentralbanker als „Falken“ oder „Tauben“ zu bezeichnen, sind wir jedoch der Ansicht, dass dies über die Tatsache hinweg täuscht, dass die Geldpolitik in Wirklichkeit von Daten bestimmt wird. Falls wir solide Anzeichen für eine Wachstumsentwicklung sehen, würden wir nicht außer Acht lassen, dass die Fed mit Yellen an der Spitze die quantitativen Lockerungsmaßnahmen früher reduzieren könnte, als die Allgemeinheit überhaupt einen Beweis für ihre Glaubwürdigkeit in Bezug auf die Inflationsbekämpfung erwartet.

Unsere Aussichten für den US-Dollar im Jahr 2014 sind optimistisch. Nachdem wir zuvor den Dollar gegenüber Währungen von Schwellenländern sowie Rohstoffwährungen bevorzugt hatten, mögen wir ihn nach seiner Schwäche im dritten Quartal 2013 nun auch im Vergleich zu allen anderen wichtigen Währungen. Die anderen langfristig positiven Aspekte (und eine zunehmende Zahl weiterer Faktoren), die für unsere Begeisterung bezüglich des US-Dollars verantwortlich waren, wie die attraktiven Bewertungen infolge eines Jahrzehnts von Kurseinbrüchen sowie die schnelle Verlagerung hin zur Unabhängigkeit im Energiebereich, werden 2014 ebenfalls weiterhin Gültigkeit haben. In einem Umfeld, in dem Großbritannien ein großes Leistungsbilanzdefizit aufweist, Europa unter Null liegende Einlagenzinssätze in Erwägung zieht und Japan an einer Politik zur Schwächung des Yens festhält, sieht sich der US-Dollar mit den geringsten technischen und fundamentalen Problemen konfrontiert.

Während nun die Voraussetzungen für das wichtigste Ereignis in 2014 geschaffen wurden, herrscht derzeit Einigkeit darüber, dass mit einem Beginn des Tapering wahrscheinlich im März zu rechnen ist. Es gibt jedoch verschiedene Aspekte, die hierbei zum Tragen kommen könnten. Einer davon sind die Wachstumsdaten: Die Schätzungen in Bezug auf den zu erwartenden Rückgang der BIP-Zahlen für das vierte Quartal, der auf den kürzlichen Shutdown der US-Regierung zurückzuführen ist, gehen weit auseinander und bevor die Fed ihre Unterstützung reduziert, wird sie sehen wollen, dass die Wirtschaft weiterhin auf Kurs bleibt. Hinzu kommt, dass in den USA im Oktober nur eine kurzfristige Lösung für das Problem der Schuldenobergrenze gefunden wurde, weshalb das Land im nächsten Jahr denselben Zirkus erneut erleben darf.

Unterdessen schätzt man für den Arbeitsmarkt, dass ein Beschäftigungszuwachs von monatlich 175.000-200.000 Beschäftigten ausreichen sollte, um die Arbeitslosenquote erheblich zu drücken, insbesondere dann, wenn die Erwerbsquote auf ihrem aktuell sehr niedrigen Niveau bleibt. Aufgrund der demografischen Trends erwarten wir jedoch keinen starken Anstieg der Erwerbsquote. Die alternde Bevölkerung bremst den Anstieg der Erwerbsquote, da die Quote der älteren Arbeitnehmer niedriger ist und viele bald das Rentenalter erreichen.

Selbst wenn im März mit dem Tapering begonnen werden sollte, dürfen wir nicht vergessen, dass dies lediglich eine Reduzierung und nicht das Ende der Lockerungsmaßnahmen bedeutet. Die Fed möchte gegenüber denjenigen in der Realwirtschaft sowie den Finanzmarktteilnehmern absolut klarstellen, dass Zinserhöhungen voraussichtlich noch in weiter Ferne liegen.

Wie wir in den letzten Monaten anhand der weltweiten Reaktionen der Anleihenrenditen auf die „Tapering“-Spekulationen gesehen haben, ist kein Land gegen die Entscheidungen der Fed immun. Wir würden jedoch davor warnen, einen großen Bärenmarkt für Staatsanleihen zu erwarten. Die Inflation ist derzeit gering und die Zentralbanken weltweit werden ihre geldpolitischen Stimulationsmaßnahmen nur sehr langsam beenden. Eine Anhebung der Zinssätze wird wahrscheinlich noch Jahre entfernt sein, was das Potenzial für einen großen Bärenmarkt bei Anleihen begrenzt.

Dennoch könnten die Volatilität an den US-amerikanischen Staatsanleihenmärkten und ein steigender US-Dollar große Auswirkungen auf Schwellenmarktanleihen haben. Wir sind bereits seit ein paar Jahren in Bezug auf diese Anlageklasse vorsichtig. Zusammenfassend lässt sich sagen, dass wir besorgt sind, dass die Blase, die sich in den Emerging Markets aufgrund steigender Portfoliozuflüsse gebildet hat, durch die historisch niedrigen Risikoaufschläge und die besseren Aussichten für den US-Dollar zu platzen droht. Ebenfalls mit Sorge beobachten wir die unserer Meinung nach sich verschlechternden Fundamentaldaten in den Emerging Markets. Wir sind der Ansicht, dass all dies möglicherweise zu einem perfekten Sturm in dieser Anlageklasse führen wird, wobei jeder Schritt seitens der Fed in Richtung Tapering zu beträchtlichen Kapitalabflüssen führen könnte und somit zu einem wirklich realen Risiko für eine Währungs- und/oder Bankenkrise sowie einer großflächigen Ausbreitung.

Inflation: ein verschwindendes Phänomen?

Ein Thema hat bei Zentralbankern, Anleiheninvestoren und Ökonomen seit der Finanzkrise für Verwirrung gesorgt: die Inflation, bzw. ihr Ausbleiben. Der gängigen Meinung zufolge stellt die Inflation immer und überall ein geldpolitisches Phänomen dar und erzeugt daher die Angst, dass die außergewöhnlichen geldpolitischen Maßnahmen der letzten Jahre in den USA, Europa und Großbritannien eine ungezügelte Inflation auslösen könnten. Wir haben gehört wie Regierungen und Zentralbanken ihre Währungen abgewertet haben, um wettbewerbsfähiger zu werden. Der einzige Ausweg aus den Schuldenproblemen der westlichen Industriestaaten wäre eine Kombination aus finanzieller Repression und einer gesunden Portion Inflation.

Nun sind fünf Jahre vergangen, seitdem die Weltwirtschaft in die Krise stürzte. Die Inflation in den Industriestaaten scheint trotz der rekordverdächtigen Stimulationsmaßnahmen und des Gelddruckens bemerkenswert unter Kontrolle zu sein. Während wir in Großbritannien „hartnäckige“ Inflationszahlen gesehen haben, die teilweise auf regulierte Preiserhöhungen im Versorgersektor zurückzuführen waren, liegt die Inflation in den USA und Europa deutlich unter den Zielwerten der Zentralbanken. Die drastischen Sparmaßnahmen zahlreicher Regierungen haben wohl zu einem Rückgang der Inflation beigetragen. Die aktuellen Sorgen der „Zentralbanker“ konzentrieren sich nun vielmehr auf eine zu niedrige Inflation – was sich vermutlich auch 2014 fortsetzen wird.

Unserer Ansicht nach gibt es eine einfache Erklärung dafür, warum die drastische Erhöhung der Geldmenge nicht zu einer höheren Inflation geführt hat: sie erreichte nicht die Realwirtschaft. Die Geschäftsbanken werden mit Geld überschwemmt, vergeben aber nicht genügend neue Kredite (wie Grafik 2 zeigt). Erfreulicherweise hat es jedoch den Anschein, dass die Banken nun möglicherweise mit einer Lockerung ihrer Kreditvergabestandards beginnen, obwohl es immer noch schwierig ist, kreditwürdige Darlehensnehmer zu finden, insbesondere in Ländern wie Spanien, Griechenland, Zypern und Irland. Die Erholung des Kreditgeschäfts wird ein langsamer Prozess sein. Besorgniserregend für die Zentralbanker ist, dass Länder mit negativem oder schwachem Kreditwachstum auch am anfälligsten für eine Deflation sind.

Sobald wir erste Anzeichen für eine Erholung beim Kreditwachstum sehen, wird dies wahrscheinlich auf eine Verbesserung der Qualität des Wirtschaftswachstums sowie auf verbesserte Aussichten für das Geschäftsklima und das Verbrauchervertrauen hindeuten. Anleiheninvestoren sollten solche Entwicklungen jedoch nicht zum Anlass nehmen, die Hände in den Schoß zu legen. Die größte Angst der Zentralbanker liegt darin, dass die Bankreserven die Wirtschaft fluten könnten, was zu höheren Preisen und nicht verankerten Inflationserwartungen führen würde. Gerade in solchen Zeiten müssen Anleger besonders wachsam sein.

2013 haben wir die M&G YouGov Umfrage zu Inflationserwartungen ins Leben gerufen, die vierteljährlich durchgeführt wird und die öffentliche Meinung zur Inflationsentwicklung in Großbritannien, Europa und Asien beurteilt. Während der Internationale Währungsfonds die Inflation als „Hund, der nicht bellte“ bezeichnete, haben wir ernsthafte Zweifel daran, dass dieser Hund für unbegrenzte Zeit einen Maulkorb verpasst bekommen hat.

Zudem lässt die sich verändernde Geldpolitik weg vom Inflationsziel hin zur „Forward Guidance“ in zunehmendem Maße darauf schließen, dass sowohl die Politiker als auch die Märkte die Inflationserwartungen beobachten. Erste Anzeichen, dass die Inflation zum Problem wird, werden sich in Umfragen zu den Inflationserwartungen wie der unseren zeigen, weshalb Wachsamkeit unerlässlich ist.

Sollte es zu einer erneuten Inflation kommen, werden die Zentralbanker vor einem massiven geldpolitischen Problem stehen. Bei M&G haben wir vielfach den „Regimewechsel in der Zentralbankpolitik“ diskutiert – die Verlagerung weg vom Inflationsziel hin zur Ankurbelung des Wirtschaftswachstums (die somit zum Abbau großer Schuldenlasten beiträgt) – um die Gründe für den Besitz von Anlagen wie inflationsgebundenen Unternehmensanleihen und Floating Rate Notes aufzuzeigen. Die Risiken für einen geldpolitischen Irrtum waren nie so groß wie jetzt.

Die Lösung für eine Ankurbelung der Wirtschaft liegt möglicherweise in Japan, wo die „drei Pfeile“ der Abenomics – die sich aus einer aggressiven quantitativen Lockerung, flexiblen fiskalpolitischen Maßnahmen sowie strukturellen Reformen zusammensetzen – ein großes Experiment der modernen Wirtschaftslehre darstellen. Die drei Pfeile waren bislang Japans beste Chance, um der Deflation zu entkommen. Die Theorie ist einfach: Eine aggressive quantitative Lockerung, flexible fiskalpolitische Maßnahmen und eine Strategie für eine höhere Inflation werden zu einer Senkung der Realzinsen und somit zu einem Anstieg des Konsums und größeren Investitionen führen sowie die Wettbewerbsfähigkeit bei Exporten durch den schwächeren Yen verbessern.

Wir sehen vielversprechende Anzeichen, dass Shinzo Abes Maßnahmen funktionieren. Der Yen hat 2013 um 15,3% gegenüber dem US-Dollar nachgegeben. Die japanischen Aktienmärkte haben seit Jahresbeginn um 53% zugelegt. Die Wirtschaft ist innerhalb von neun Monaten um solide 2,5% gewachsen. Das Vertrauen verbessert sich und was noch wichtiger ist, die Inflationserwartungen steigen (siehe Grafik 3). Dies bedeutet jedoch nicht, dass es künftig keine Herausforderungen und Risiken geben wird. Japans hohe Staatsschulden werden größtenteils durch die Inanspruchnahme inländischer Ersparnisse finanziert, wobei das größte Risiko darin liegt, dass ein kollabierender Yen und negative Realzinsen zu einem Anstieg der Kapitalabflüsse seitens der inländischen Sparer führen und somit die Zahlungsfähigkeit der japanischen Regierung gefährden.

2014 wird es wichtig sein, die Entwicklungen in Japan zu beobachten, da die Erfahrungen des Landes den Zentralbankern und insbesondere den Politikern in Europa eine Strategie aufzeigen könnten, um ihre eigene Wirtschaft in Gang zu bringen.

Der Ausblick für die Anleihenmärkte in 2014

Trotz Tapering ein günstiges Umfeld für Staatsanleihen

Kurz vor dem Jahreswechsel befinden sich die Finanzmärkte definitiv in einer besseren Verfassung als noch vor einem Jahr. 2013 sind die meisten Aktienindizes gestiegen und die Zinsen auf südeuropäische Staatsanleihen deutlich zurückgegangen. Zudem haben US-amerikanische Staatsanleihen eine Rally verzeichnet, nachdem die Fed im September überraschend bekannt gab, die quantitativen Lockerungsmaßnahmen nicht auslaufen zu lassen. Dieses positive Ergebnis ist jedoch nicht das Resultat guter Wirtschaftsdaten oder einer langfristigen Lösung der Schuldenkrise in der Eurozone. Das Wachstum liegt in den meisten Ländern entweder unter oder lediglichnahe dem Trendniveau, während die Kurse von Anlagen in großem Umfang von den beispiellosen quantitativen Lockerungsmaßnahmen profitiert haben.

Die Taylor-Regel

Seitdem die Zinssätze in den wichtigsten Industriestaaten die Null-Prozent-Marke erreichten, haben wir uns damit auseinandergesetzt, welche Bedeutung die Taylor-Regel für die Geldpolitik in Bezug auf die Leitzinsen der Zentralbanken in den USA, Großbritannien und Europa hat. Bei der Taylor-Regel handelt es sich schlicht um eine geldpolitische Regel, die Hinweise gibt, wie eine Zentralbank ihre Zinssätze anpassen sollte, um auf Veränderungen bei der Inflation und der makroökonomischen Aktivität zu reagieren.

Mit der Taylor-Regel lässt sich erklären, wie die Geldpolitik in der Vergangenheit festgelegt wurde und ob der aktuelle geldpolitische Kurs für eine Wirtschaft angemessen ist. Die Regel kann ebenfalls als Richtschnur für Ökonomen dienen, um die mögliche künftige Entwicklung von Zinssätzen zu bestimmen. Die Regel ist durchaus ansprechend, da sie relativ einfach ist und nur Kenntnisse bezüglich der Richtung der aktuellen Inflationsrate im Verhältnis zur Zielinflationsrate und der Produktionslücke („Output Gap“) erfordert.

Für die Fed umfasst die Regel passenderweise eher ihr Doppelmandat der Vollbeschäftigung und Preisstabilität. Obwohl es zahlreiche Versionen dieser Regel gibt, hat Yellen ihre Präferenz für die Version von 1999 deutlich gemacht, die interessanterweise ab Ende 2009 eine Federal Funds Rate von null Prozent oder darunter implizierte.

Für Großbritannien und Europa sieht die Geschichte nicht viel anders aus. Beide Regionen überraschten kürzlich die Märkte mit einer niedriger als erwarteten Inflation (mit VPI-Inflationsraten im Oktober von jeweils 2,2% und 0,7%). In diesem Fall würde die Taylor-Regel darauf hindeuten, dass die Europäische Zentralbank bei einer Inflation, die so weit von ihrem Zielwert von 2% abweicht, eine extrem lockere Geldpolitik verfolgen sollte, indem sie unter Umständen eine weitere Senkung erwägt, die über die im November vorgenommene Zinssenkung auf 0,25% hinausgeht und sogar einen Negativzins in Betracht zieht.

Die Taylor-Regel kann für Anleger eine nützliche Faustregel sein, um zu beurteilen, wie kurzfristige Zinssätze wahrscheinlich auf sich verändernde Konjunkturbedingungen reagieren werden. Angesichts der Tatsache, dass die Inflation zuletzt zurückgegangen ist, lässt die Taylor-Regel darauf schließen, dass die Zinssätze für längere Zeit niedrig bleiben werden (Grafik 6) – was für uns als Anleihenfondsmanager eine erfreuliche Nachricht ist.

Die meisten Regionen werden sich 2014 immer noch mit sehr großen Herausforderungen konfrontiert sehen, zu denen eine sehr hohe öffentliche und private Verschuldung zählen. Allerdings wird das Umfeld für Staatsanleihen durch die voraussichtlich gedämpfte Inflation und die Wahrscheinlichkeit anhaltender extrem niedriger Leitzinsen relativ günstig bleiben, trotz höherer Renditen und einer vom Tapering bestimmten Volatilität. Obwohl uns bewusst ist, dass es zu einem Aufwärtsdruck auf die Zinsen länger laufender Staatsanleihen kommen wird, würden wir davor warnen, gegenüber dieser Anlageklasse zu pessimistisch zu werden, angesichts der Tatsache, dass das kurze Ende der Kurve wahrscheinlich weiterhin auf dem gegenwärtigen Niveau gut verankert bleiben wird. Die Geldpolitik wird trotz der sich langsam verbessernden Wachstumsaussichten äußerst expansiv bleiben.

Erwartungen bei Unternehmensanleihen mäßigen

Die Anleger von Unternehmensanleihen konnten sich in den letzten Jahren über einige ausgezeichnete Erträge freuen. Außerdem hat die Anlageklasse von einer niedrigen Volatilität und umfassenden Kapitalzuflüssen profitiert. Während die Spreads wieder zu den langfristigen Durchschnittswerten zurückkehren (Grafik 4), hat sich so mancher gefragt, ob Unternehmensanleihen insbesondere in einem Umfeld, in dem sich das Verbrauchervertrauen und die Anlegerstimmung verbessert hat, weiterhin eine Outperformance erzielen können.

Wir sind der Ansicht, dass der fundamentale Ausblick für Unternehmensanleihen positiv bleibt. Während sich das Wachstum in den Industriestaaten erholt, werden die Ausfallquoten voraussichtlich niedrig bleiben. Und wie wir bereits erörtert haben, handelt es sich bei der Inflation um kein kurzfristiges Problem. Diese beiden Faktoren signalisieren, dass Unternehmensanleihen weiterhin eine solide Anlageklasse für Anleger bleiben sollten, die gute risikoadjustierte Renditen anstreben.

Nachdem in 2011, 2012 und 2013 (bis Ende November) jeweils Gewinne von 5,2%, 10,8% und 0,3% erzielt wurden, sollten Anleger ihre Erwartungen für globale Investment-Grade-Unternehmensanleihen anpassen. Die bevorstehende Beendigung der Unterstützungsmaßnahmen durch die Zentralbanken könnte an den risikoreichen Märkten Volatilität erzeugen. So gesehen gibt uns die Tapering-Debatte von 2013 einen Vorgeschmack darauf, was wir 2014 erwarten können. Während die Spreads zu Beginn des neuen Jahres jedoch enger und nah an den historischen Durchschnittswerten liegen werden, werden die Zusatzerträge wahrscheinlich niedriger ausfallen. Wir sind der Ansicht, dass die meisten Bereiche des Kreditmarktes Schwierigkeiten haben werden, wesentlich mehr als ihre Kupons zu erzielen, allerdings bleiben Unternehmensanleihen gegenüber anderen noch niedriger verzinslichen Rentenanlagen weiterhin gefragt.

Anleger an den globalen Hochzinsmärkten konnten sich in den letzten zwei Jahren über fantastische Erträge freuen, mit kumulativen Erträgen von insgesamt mehr als 26% seit 2012. Dies hat zu einem Kollaps der laufenden Verzinsung geführt, die von 7,7% in 2011 auf heute 5,7% nahezu auf Rekordtiefs gefallen ist. Für uns kann der High-Yield-Bereich des Anleihenmarktes sehr attraktiv sein, um in einem Umfeld mit sich verbesserndem Wirtschaftswachstum und niedrigen Ausfallquoten Erträge zu erwirtschaften.

Dies bedeutet jedoch nicht, dass sich die Anleger auf ihren Lorbeeren ausruhen können. Das gegenwärtig günstige Umfeld für Unternehmensanleihen hat zu einer Verschlechterung der Qualität von Emissionen (gemessen am Kreditrating und Leverage), schwächeren strukturellen Absicherungen wie Covenants, der Rückkehr von Pay-in-Kind-Anleihen (PIK) und niedrigeren Kupons bei Neuemissionen geführt, was zu niedrigeren Renditeerwartungen für die Zukunft geführt hat. Wir sind der Meinung, dass in einigen Fällen, insbesondere bei Hochzinsanleihen niedrigerer Bonität wie CCC-Anleihen, die Credits Spreads die Anleger für die Möglichkeit eines zukünftigen Anstiegs der Ausfallquoten nicht angemessen entschädigen.

In so einem Umfeld wird die relative Wertentwicklung zunehmend von Einzelnamen bestimmt werden und auch die Sektorpositionierung wird wesentlich ausgeprägter sein als in den letzten Jahren. Es ist wichtiger denn je, dass Anleiheninvestoren und deren Kreditanalyse-Teams ihre Hausaufgaben machen, insbesondere dann, wenn der Europäische Anleihenmarkt den USA (wie in Grafik 5 gezeigt wird) in eine Ära der Neuverschuldung von Unternehmen und des zunehmenden Risikos für fremdfinanzierte Firmenübernahmen folgt.

Bei Schwellenmarktanleihen ist Vorsicht geboten

Die potenzielle Anpassung des geldpolitischen Kurses in den USA stellt 2014 definitiv das größte Risiko für die Schwellenländer weltweit dar. Abgesehen davon erwarten wir, dass die Entwicklungen in China das Geschehen in den Emerging Markets dominieren werden. Während die Probleme der chinesischen Wirtschaft allgemein bekannt sind, glauben wir, dass einige Anleger möglicherweise immer noch das Risiko einer Konjunkturabkühlung unterschätzen. Dies könnte sich jedoch als kostspieliger Fehler erweisen. Chinas Wirtschaft bleibt weiterhin unausgewogen: Während 1997 ein Drittel des BIP aus Bruttoanlageinvestitionen stammte, sind es heute knapp 50%. Massive Überkapazitäten, eine hohe und steigende Unternehmensverschuldung und ein zunehmend ins Abseits gedrängter Privatsektor zählen zu den weiteren Symptomen des tief verwurzelten Ungleichgewichts in der Wirtschaft des Landes.

Technischer K.o.

Es gab viele voreilige Kritiker in Bezug auf die Veränderung des geldpolitischen Ansatzes der Bank of England, der von ihrem neuen Gouverneur Mark Carney vertreten wird. Die „Forward Guidance“ – bei der es im Wesentlichen um ein Versprechen bezüglich künftiger Zinssätze geht – bildet nun das Fundament der Zentralbankpolitik in Großbritannien. Das Problem liegt darin, dass der Markt das Versprechen der Bank of England, den Leitzins bei 0,5% zu belassen bis die Arbeitslosenquote 7% erreicht, weitgehend ignoriert hat. Dadurch, dass die Zinsen auf britische Staatsanleihen und das Pfund Sterling in Erwartung einer frühzeitigen Zinserhöhung gestiegen sind, ist die finanzielle Lage restriktiver geworden. Dies könnte das Wirtschaftswachstum erschweren – genau das, was die Bank of England durch die Forward Guidance zu verhindern versucht.

Die Bank hatte kürzlich gegenüber dem Markt erklärt, dass sie eine 50-prozentige Chance sieht, dass die Arbeitslosigkeit bis Ende 2014 auf 7% sinken wird, was 18 Monate früher wäre als bei ihrer letzten Schätzung im August. Die Arbeitslosigkeit ist allerdings nur ein Faktor. Die Bank hat drei K.o.-Kriterien (sog. „knockouts“) benannt, deren Eintreten zur Beendigung der Forward Guidance führen würde. Diese „knockouts“ basieren auf Inflationsprognosen und Inflationserwartungen sowie auf Finanzstabilität.

Angesichts der wirtschaftlichen Erholung in Großbritannien wird von diesen Kriterien der Schwellenwert von 7% bei der Arbeitslosenquote die wohl größte Herausforderung in Bezug auf die Fortführung der Forward Guidance darstellen. Falls die Arbeitslosigkeit auf dieses Niveau fallen würde, würde dies nicht zwangsläufig zu einer Anhebung des Zinssatzes führen, allerdings würde es eine Neubewertung der kurzfristigen Geldpolitik nach sich ziehen. Vorausgesetzt, dass die anderen K.o.-Kriterien einigermaßen eingehalten werden, würden wir eine Senkung des Arbeitslosigkeits-Schwellenwerts im Rahmen der Forward Guidance auf 6,5% oder niedriger nicht ausschließen.

Unserer Ansicht nach scheinen alle diese „knockouts“ ziemlich einfach K.o. zu gehen, was sich für die Bank of England als Problem erweisen könnte. Der Markt schließt sich dieser Meinung an und geht davon aus, dass die Bank trotz Carneys Beteuerungen, die Forward Guidance früher beenden wird. Der restriktivere Kurs in der sich gegenwärtig abzeichnenden finanziellen Lage wird wahrscheinlich – mit einer Verzögerung – zu einer Verlangsamung des kürzlichen Wachstumsschubs in Großbritannien führen.

Wir können sehen, dass die chinesischen Politiker verstanden haben, in welcher prekären Lage sich ihre Wirtschaft befindet, und nun daran arbeiten, diese zu entschärfen. Ganz gleich, welchen Reformweg Peking auch einschlagen wird, denken wir jedoch, dass in den nächsten drei Jahren mehr Unternehmensausfälle, ein Anstieg der notleidenden Kredite und bis zu einem gewissen Grad auch eine Kreditkrise unvermeidlich sein werden. Wenn man sich die Erfahrungen u.a. der Sowjetunion in den 1960er-70er Jahren, Japans in den 1970er-80er Jahren und Südostasiens in den 1980er-90er Jahren ansieht, kann man davon ausgehen, dass eine Neuausrichtung der chinesischen Wirtschaft weg von Investitionen und Exporten hin zum Konsum wahrscheinlich zu schwächeren BIP-Wachstumsraten führen wird. China wird weiterhin wachsen und dies verhältnismäβig schnell, allerdings wird diese Wachstumsrate eher bei 5-6% als bei 10% liegen.

Eine Konjunkturabkühlung in China würde aller Voraussicht nach zu einem Rückgang der Währungen von Schwellenländern in Asien führen. Wir sind der Ansicht, dass Kapitalabflüsse und handelsbezogene Anliegen eine Abwertung lokaler Währungen von bis zu 10% verursachen könnten. Die Einführung von Kapitalkontrollen zur Eindämmung von Kapitalabflüssen könnte die Abwärtsentwicklung stoppen, allerdings halten wir dies angesichts des langfristigen Schadens, der dadurch beim Anlegervertrauen verursacht würde, für unwahrscheinlich.

Falls die Fed wie erwartet 2014 die quantitativen Lockerungsmaßnahmen reduziert, wird dadurch ein entscheidender Teil der technischen Unterstützung in den Emerging Markets wegfallen. Steigende Anleihenzinsen – selbst innerhalb einer bestimmten Spanne – und die erwartete Reduzierung des Anleihenkaufprogramms würde wahrscheinlich zu einem steigenden US-Dollar führen, die Aktienmärkte in den Schwellenländern in Mitleidenschaft ziehen und wiederum eine Erhöhung der Risikoaufschläge verursachen. Darlehensnehmer, die Dollars benötigen, könnten durch diese Entwicklung in doppelter Hinsicht beeinträchtigt werden. Jeder große Rückschlag im globalen Anlegervertrauen könnte dazu führen, dass sich die massiven Kapitalzuflüsse der letzten Jahre ins Gegenteil verkehren, was erhebliche Folgen für die Anleger und Emittenten hätte.

Wie wir bereits zuvor erwähnt hatten, ist kein Land – und dies gilt insbesondere für die Schwellenländer – vollständig gegenüber der Fed und ihren Entscheidungen immun. Letzten Endes führen alle Wege zurück in die USA.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden