Outlook Semanal: Los bonos se hunden

La venta masiva de bonos que empezó la semana pasada tras la publicación de unos datos estadounidenses positivos continuó durante los últimos cinco días hábiles, aun cuando el informe laboral del viernes fue inferior a las expectativas y multitud de datos y eventos globales no hicieron más que confirmar un empeoramiento de la dinámica: el Fondo Monetario Internacional (FMI) rebajó el pronóstico del crecimiento económico global para este año del 3,9% al 3,7% y aludió a las tensiones comerciales; la rentabilidad (TIR) de la deuda italiana a 10 años alcanzó el 3,5% mientras la guerra de posiciones del gobierno con Bruselas sobre el presupuesto nacional se intensificaba; la producción industrial alemana fue inferior a la esperada (más información a continuación); Sudáfrica sustituyó a su Ministro de Economía por escándalos de corrupción, y en Japón el informe Tankan de producción publicó un tercer trimestre consecutivo con pérdidas. La situación pareció deprimir a todo el mundo porque cayeron tanto el mercado de deuda como el de renta variable. En renta fija, solo 9 de 100 clases de activos rastreados por Resumen semanal obtuvieron resultados positivos.

Esta semana, los pocos que despuntaron por su rentabilidad fueron liderados por Brasil, cuyos bonos soberanos y corporativos subieron después de que el candidato de extrema derecha, Jair Bolsonaro, ganara la primera ronda de las elecciones generales el domingo. El 28 de octubre deberá enfrentarse en la segunda y última ronda al líder del Partido de los Trabajadores Fernando Haddad. El real subió un 5% frente a un dólar estadounidense en aumento, puesto que ambos candidatos se consideran responsables fiscalmente y bastante favorables al mercado. Los préstamos apalancados de EE. UU., que suelen estar vinculados a un tipo de interés variable, también registraron beneficios porque podrían sacar provecho del entorno de tipos más altos. El refugio seguro en divisas, como el dólar y el yen, también subió. El renminbi chino siguió la tendencia bajista de este año, cotizando a 6,92 unidades por dólar, lejos de los 6,26 que vimos en abril. El país rebajó el coeficiente de reservas obligatorias porque pretende evitar una desaceleración al mismo tiempo que intenta frenar el apalancamiento. El petróleo frenó su ascenso reciente.

En cabeza:

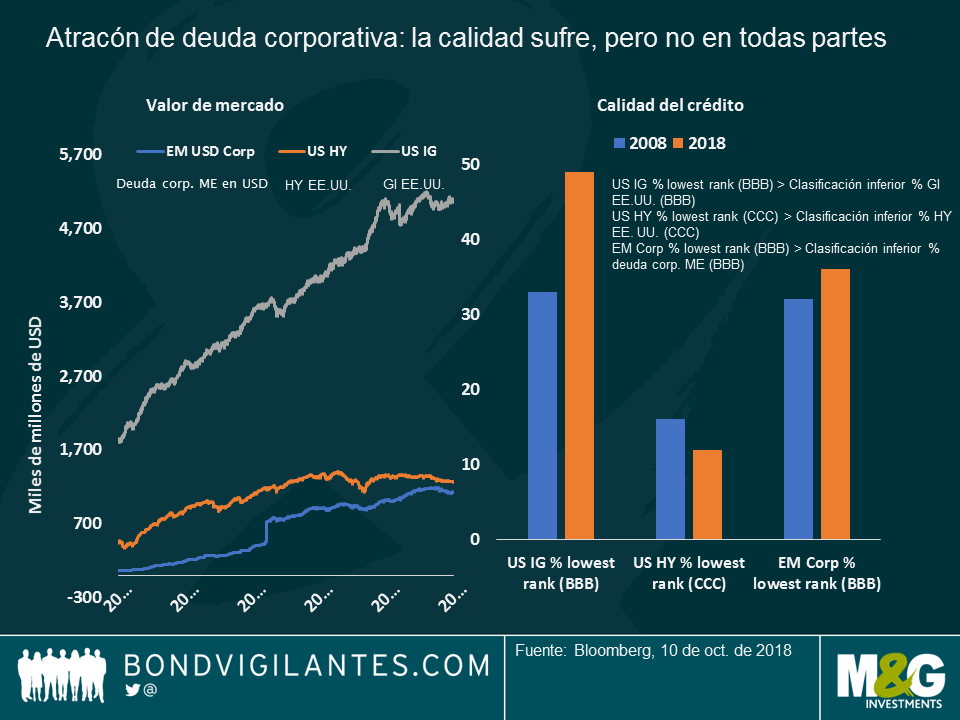

Atracón de deuda corporativa – ¿hora de pagar la factura? Empresas de todo el mundo han sacado partido de una década de dinero barato para cargar deuda, no solo para invertir sino también para aumentar dividendos y recomprar acciones. Sin embargo, pronto les cobrarán la factura: a medida que aumenten los tipos, cada vez será más caro para las empresas reestructurar la deuda, lo que podría dificultar la rentabilidad y dañar la calidad del crédito. Tal como se observa en el gráfico, la calidad ya ha empeorado, sobre todo en las clases de activo que más han crecido: Por ejemplo, el grado de inversión estadounidense ha aumentado más del doble, pasando de 1,8 a 5 trillones de dólares en los últimos diez años, mientras que las empresas con el menor grado de inversión ahora disponen de casi la mitad de la clase de activo, en comparación con el tercio del que tenían en 2008. En cambio, el high yield estadounidense, también ha crecido 2,7 veces en los últimos diez años, pero el grupo con el menor crédito ha caído al 12% del total, desde el 16%. La deuda corporativa de mercados emergentes denominada en dólares estadounidenses, que ha aumentado hasta llegar a los 1,1 trillones de USD (empezó en los 63.000 millones de dólares hace una década), también ha visto aumentar el grupo con la menor calificación, pero de forma más moderada. Por lo tanto, no debería sorprendernos que el high yield estadounidense haya superado a sus rivales en lo que va de año: la clase de activo ha subido un 1,9%, mientras que el grado de inversión estadounidense ha caído un 3,2% y la deuda corporativa de los mercados emergentes ha hecho lo propio un 1,9%. Los fundamentales cuentan.

Activos de Brasil – jogo bonito: La divisa y la deuda de Brasil subieron después de que 147 millones de votantes eligieran a dos líderes responsables fiscalmente, por lo visto, para disputar la ronda final de las elecciones con la esperanza de que acaben con las recientes miserias del país: la tasa de desempleo, actualmente en el 12,2%, se ha duplicado desde el 6% de hace cuatro años, mientras el déficit del gobierno ha aumentado hasta el 7,4% del PIB desde cerca del 2% entre 2010 y 2013. El optimismo impulsó el real por encima de las 3,7 unidades por dólar, el nivel más alto desde agosto, y eliminó por completo las pérdidas del verano desencadenadas por la reciente ola de ventas argentina y turca. Se espera que tanto el candidato de izquierdas como el de derechas rebajen el tono de sus opiniones sobre el centro para conseguir más votos en vistas a la ronda final del 28 de octubre.

En cola:

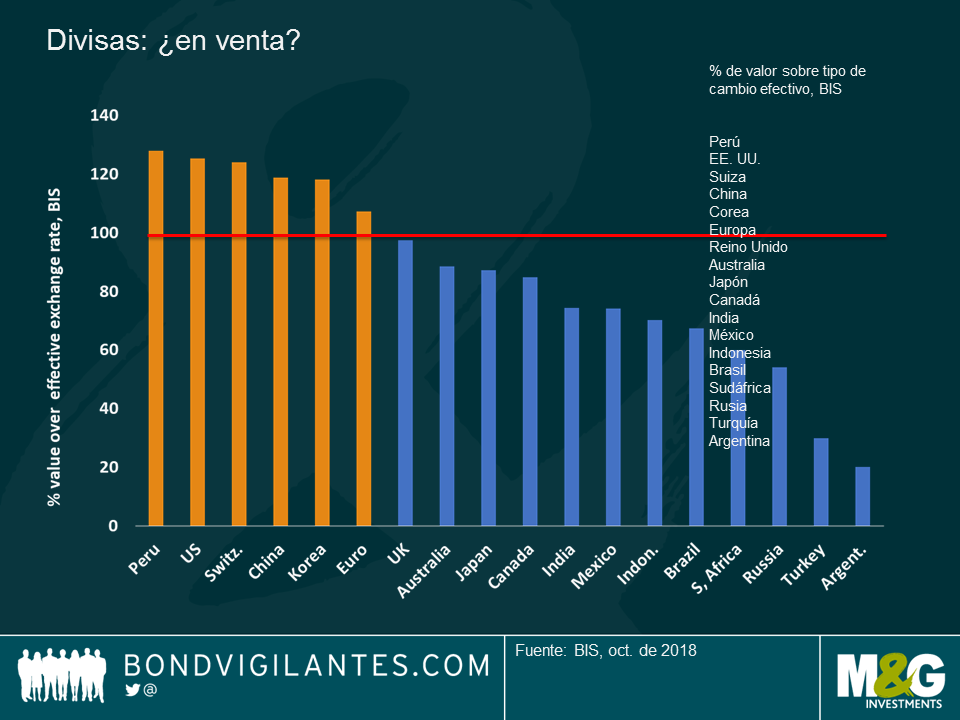

Divisas de mercados emergentes – ¿en venta? La mayoría de las divisas de los mercados emergentes se han hundido frente al dólar estadounidense desde principios de agosto, justo antes de que el deterioro de las economías turca y argentina provocaran una venta masiva de los ME en general. Según el Banco de Pagos Internacionales (BIS), conocido como el banco de los bancos centrales, los últimos movimientos han arrastrado algunos de los tipos efectivos de las divisas de los ME, lo que ha hecho que algunos inversores, como Eric Lonegan de M&G, piensen que ahora han adquirido algo de valor (haga clic aquí para ver la explicación de la opinión de Eric). Con todo, no todas las divisas de los ME se han visto afectadas: según el BIS, el sol peruano está sobrevalorado, puede que a causa de los fundamentales del país: la economía está creciendo a un ritmo anualizado del 2,3%, mientras que el déficit en la cuenta corriente se encuentra en un moderado 1,4% del PIB. La inflación también está en un modesto 1,3%. Perú, como su vecino exportador de cobre Chile, ha publicado ocho meses consecutivos de crecimiento de la inversión. Con todo, el sol parece no brillar tanto: ha caído un 2,8% frente al dólar en lo que va de año.

Industria alemana – ¿se ha ido al Oktoberfest? La producción industrial alemana ha caído un 0,3% en agosto, muy por debajo de las expectativas, que preveían un aumento del 0,3%, y la tercera caída consecutiva. Si bien la debilidad de las exportaciones no se refleja en la balanza comercial del país, como muchos temían teniendo en cuenta las guerras comerciales entre Estados Unidos y China, el principal país de Europa está cada vez más preocupado por otro frente comercial: el Instituto de Política Económica con sede en Colonia advirtió esta semana que un Brexit no negociable podría hundir las exportaciones alemanas a Gran Bretaña en un 57%.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes