Diferenciales HY: leyendo entre líneas

Se está hablando mucho sobre lo estrechos que son actualmente los diferenciales del crédito high yield (HY) de Estados Unidos, sobre todo comparados con los del segmento con grado de inversión (IG). La diferencia entre ambos, de 241 puntos básicos (pb), es menos de la mitad que hace una década, lo cual ha llevado a algunos observadores del mercado a concluir que el crédito HY estadounidense parece caro, con lo que los inversores deberían inclinarse por los bonos IG. Pero, ¿queda con esto todo dicho?

Nosotros pensamos que no. Como puede verse en el primer gráfico, el diferencial entre estas dos clases de activo se ha estrechado en los últimos diez años (línea naranja), pero esta reducción también refleja un cambio sustancial en el perfil de ambas: el riesgo de tipos de interés del crédito IG ha aumentado respecto al crédito HY a lo largo de este periodo (línea azul), con lo que los inversores en bonos IG están más expuestos en un entorno de tipos al alza como el que atraviesa Estados Unidos. Esto ha ayudado a reducir la brecha entre ambos segmentos.

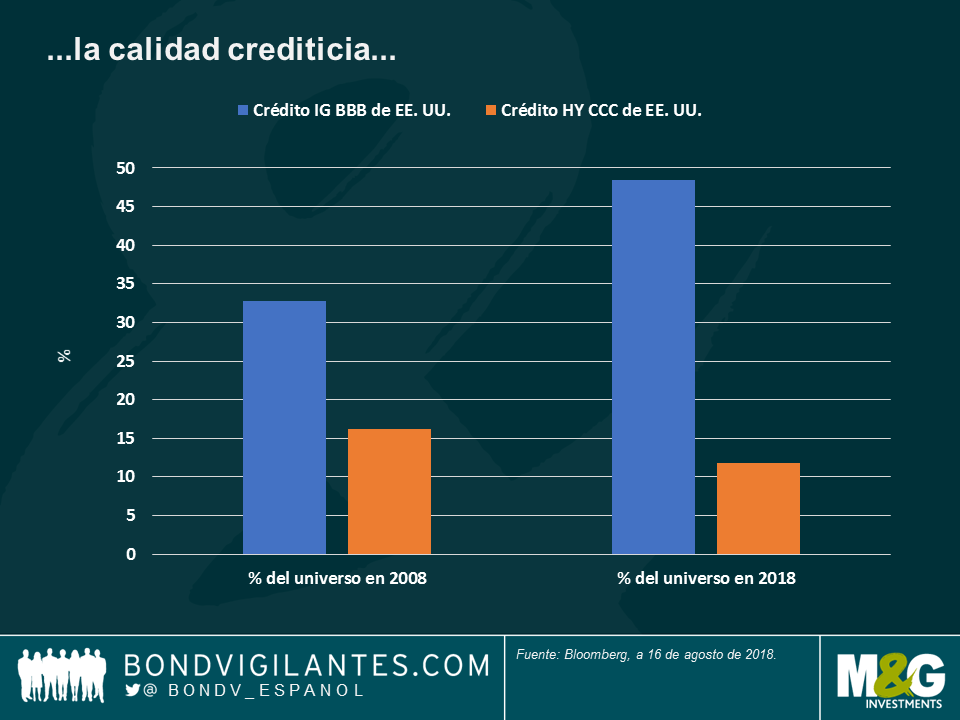

El estrechamiento del diferencial HY-IG también obedece a cambios significativos en la calidad crediticia: tal como muestra el siguiente gráfico, el rango de calidad más bajo de crédito IG (BBB) representaba un 33% de la clase de activos hace diez años, pero este porcentaje ha aumentado hasta el 48%. En cambio, la nota HY más baja (CCC) representa actualmente un 11,8% del universo HY estadounidense, frente al 16,2% en 2008.

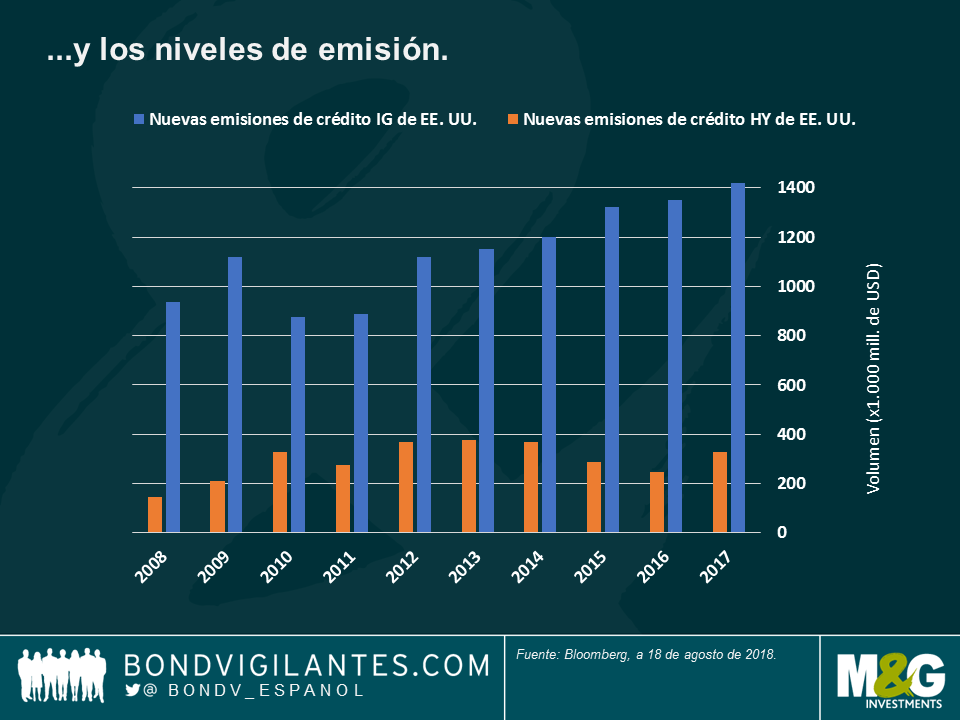

Además de correr más riesgo de tipos de interés y de crédito, los inversores en deuda con grado de inversión también se enfrentan a un reto técnico: como puede verse en el tercer gráfico, la emisión de bonos IG ha aumentado con fuerza en la última década, ya que las compañías han acudido al mercado atraídas por tipos ultrabajos. Al mismo tiempo, la emisión de deuda HY ha permanecido estable o ha disminuido ante los reveses sufridos por la clase de activos, como por ejemplo el desplome de los precios del petróleo a finales de 2014 (la energía representa cerca de un 15% del universo HY estadounidense).

Nada de lo anterior pretende poner en duda la búsqueda de rentabilidad que ha tenido lugar durante un periodo de estímulo monetario sin precedentes, pero esperamos haber demostrado que una comparación directa de los diferenciales de deuda IG e HY durante la década pasada es excesivamente simplista. Como siempre, la clave está en los detalles. Los diferenciales de la deuda HY son relativamente más estrechos respecto al crédito IG, debido –al menos en parte– a que la calidad crediticia de la clase de activos ha mejorado, el riesgo de tipos de interés ha permanecido básicamente inalterado y los factores técnicos no han planteado obstáculos significativos.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes