Una para el camino. ¿Acaba de aplicar el BCE su última subida de tipos del ciclo?

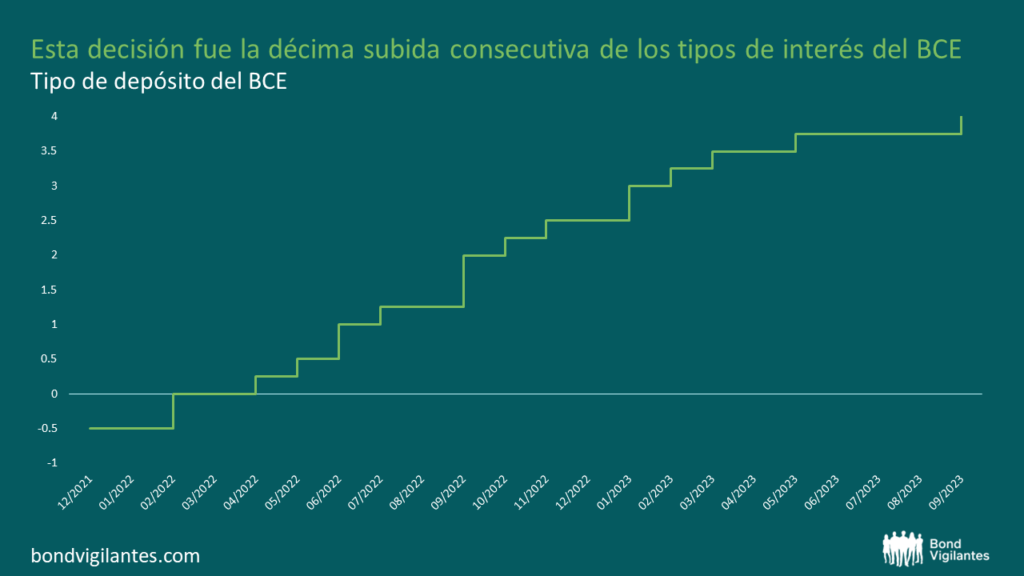

En un entorno de inflación persistentemente alta en Europa, aunque va remitiendo, el Consejo de Gobierno del BCE decidió subir sus tipos de interés oficiales otros 25 puntos básicos (pb). Se trata de la décima subida consecutiva y eleva el tipo de depósito del BCE nada más y nada menos que al 4%, cuando a mediados de 2022 estaba en el -0,5%. La pregunta más crucial que se hacen muchos inversores es, por supuesto, ¿ha sido la última subida del ciclo?

Fuente: Bloomberg (15 de septiembre de 2023)

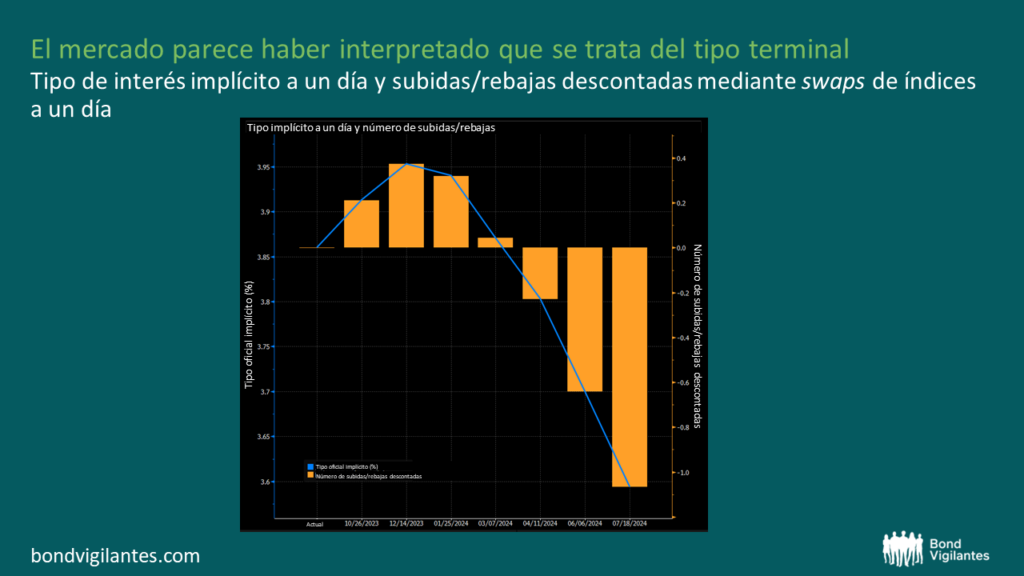

La respuesta más probable es que sí. Hay que admitir que la presidenta del BCE, Lagarde, se cuidó de realizar cualquier afirmación definitiva. De lo contrario, habría renunciado innecesariamente a tener opciones. Pero el fragmento del comunicado de prensa oficial «los tipos de interés oficiales del BCE han alcanzado niveles que, de mantenerse durante un periodo suficientemente largo, contribuirán sustancialmente a la oportuna vuelta de la inflación al objetivo» probablemente sea lo más explícito que se puede ser en el mundo de la complicada jerga de los bancos centrales. A menos que la inflación europea repunte inesperadamente, el BCE ha llegado a su tipo terminal. Así es como interpretaron los mercados de renta fija la decisión del BCE, que muchos consideraron una «subida moderada», lo que provocó una caída generalizada de las TIR de los bonos.

Fuente: Bloomberg (15 de septiembre de 2023)

Hay dos buenos motivos para que el BCE levante el pie del acelerador. En primer lugar, se estima que pueden pasar hasta 18 meses antes de que el impacto económico de las decisiones se note realmente sobre los tipos de interés. Ahora que la inflación subyacente europea empieza a remitir, podría resultar prudente que el BCE se tomara una pausa y observara los efectos de sus diez subidas consecutivas de tipos en los próximos meses. En segundo lugar, las perspectivas macroeconómicas son cada vez más desoladoras. El BCE ha admitido que el endurecimiento de las condiciones financieras ha frenado la demanda interna en Europa. Junto con el debilitamiento del entorno comercial internacional, esto ha llevado al personal del BCE a revisar sustancialmente a la baja sus previsiones de crecimiento económico. De cara al futuro, se espera que la economía de la eurozona registre un crecimiento muy débil, de un 0,7% en 2023, un 1,0% en 2024 y un 1,5% en 2025. Por supuesto, existe una delgada línea entre un crecimiento frágil y un «aterrizaje forzoso», un escenario que el BCE querría evitar. No subir los tipos por ahora podría ser la mejor opción, pues nuevas subidas podrían llevar a (parte de) la eurozona a una recesión.

Si de verdad no va a haber novedad en el frente de los tipos, ¿cuál será el siguiente paso del BCE? Creo que la atención se centrará probablemente en los programas de compra de activos. Aunque yo no supondría necesariamente que en Frankfurt se considere seriamente la venta activa de posiciones de bonos al estilo del Banco de Inglaterra, seguirán surgiendo interrogantes acerca de las reinversiones. Recordemos que el tamaño de la cartera del programa de compra de activos (APP) del BCE se está reduciendo, puesto que desde julio de 2023 el Eurosistema ya no reinvierte los pagos del capital de los valores que vencen. Sin embargo, esto no se aplica al programa de compras de emergencia por la pandemia (PEPP). El BCE pretende reinvertir los pagos del capital dentro de la cartera de bonos del PEPP, que asciende a aproximadamente 1,7 billones de euros, al menos hasta finales de 2024.

Cuando se le preguntó por las reinversiones del PEPP en la conferencia de prensa del BCE, la presidenta Lagarde se apresuró a descartar cualquier especulación sobre un posible cambio de rumbo. Y, desde su punto de vista, se entiende cierta reticencia a eliminar las reinversiones, lo que reduciría el tamaño y la importancia del PEPP. A diferencia del APP, que impone normas estrictas basadas en la clave de capital sobre cómo asignar las compras de bonos en toda la eurozona, el PEPP ofrece al BCE mucha más libertad. Creadas en un contexto de crecientes presiones para los países periféricos europeos en plena pandemia de COVID-19, las inversiones del PEPP pueden, por ejemplo, dirigirse desproporcionadamente hacia emisores de bonos periféricos. A la hora de la verdad, el PEPP ofrece en teoría al BCE suficiente flexibilidad y potencia de fuego para evitar que el diferencial entre los bonos europeos periféricos y los core diverja más allá de lo razonable. Por ello, el BCE entiende el PEPP como una herramienta para gestionar el diferencial. Es difícil desprenderse de un instrumento tan poderoso y verlo desvanecerse lentamente al cesar las reinversiones.

A pesar de esto, sigo pensando que el PEPP tiene los días contados. Los días oscuros de la «emergencia de la pandemia» ―la pista está en el nombre― quedaron atrás hace mucho tiempo. Seguir con las reinversiones del PEPP parece un anacronismo. Y contradice el giro del BCE, que ha pasado de una política monetaria sumamente flexible a otra mucho más restrictiva, ante unas cifras de inflación de la zona euro muy por encima del objetivo, lo que podría provocar problemas de credibilidad. Por mi parte, me sorprendería que las reinversiones del PEPP continuaran realmente hasta finales de 2024.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.