Quel est le lien entre chute récente des cours du pétrole et inflation des trois prochaines décennies ? Avec des robots, des associations caritatives et Morrissey en prime.

Tout d’abord, merci à Business Insider. Régulièrement, lorsque nous arrivons au bureau, nous découvrons que nous avons des centaines de nouveaux abonnés sur Twitter. Cette semaine, c’est grâce à BI, qui nous a classés numéro 2 de son panorama de la twittosphère financière. Cette liste est formidable et, globalement, tous ceux qui y figurent méritent d’être suivis. Je vous recommande également Mike Bird (@Birdyword), rédacteur en chef pour les marchés européens de Business Insider.

Venons-en à l’inflation. La composante « énergie » représentant à elle seule 10 à 15 % des IPC des pays développés, l’évolution des cours du pétrole a bien évidemment des répercussions sur les taux d’inflation globale. Les effets de second tour sont moins visibles, mais les coûts de transport, entre autres, joueront un rôle important dans l’évolution des autres composantes de l’inflation, qu’il s’agisse des biens ou des services. Aux États-Unis, l’impact de la hausse ou de la baisse des cours du pétrole est a priori plus important qu’en Europe, car la fiscalité des carburants est beaucoup moins élevée que sur le Vieux Continent. Les fluctuations des cours ont donc des répercussions plus directes qu’au Royaume-Uni ou dans la zone euro, où les prix à la pompe sont majoritairement faits de taxes et autres TVA. Au Royaume-Uni, par exemple, un litre de sans-plomb coûte environ 1,10 livre sterling, dont 58 pence de taxes et 18 pence de TVA : la partie non taxée représente donc environ un tiers du prix à la pompe. Les cours du WTI et du Brent ayant chuté l’an passé (le Brent a perdu 57 % entre août 2014 et août 2015), l’inflation globale a flirté avec les 0 % au Royaume-Uni, aux États-Unis et dans la zone euro. Si l’on s’intéresse aux chiffres de la zone euro, la composante « énergie » de l’IPC a reculé de 7 % en glissement annuel. Et, malgré les effets de second tour, toutes les autres grandes composantes se sont inscrites en hausse (biens, alimentation et services, ces derniers avançant de 1,3 % sur l’année).

La peur de la déflation se faisant de plus en plus forte, le prix de la protection contre l’inflation a reculé. Les obligations indexées sur l’inflation ont connu un été mouvementé et l’évolution des anticipations du marché en matière de prix à la consommation – le point mort d’inflation à 5 ans dans 5 ans, très suivi par les dirigeants – a été synonyme de danger. Fin septembre, après que la Fed a évoqué le ralentissement de l’économie mondiale pour justifier le maintien des taux directeurs, le marché des TIPS américains tablait sur un IPC global de tout juste 1 % en moyenne sur les cinq prochaines années. Un investisseur baissier peut tout à fait démontrer que, dans les prochaines années, les cours du pétrole exerceront des pressions baissières sur les taux d’inflation. Le marché du pétrole de schiste américain souffre d’un excédent d’offre (même les entreprises du segment du haut rendement, qui ne sont pas rentables à moins de 50 dollars, continuent d’extraire de l’or noir : tout revenu est bon à prendre, ce sont leurs coûts fixes et le service de leur dette qui sont problématiques, pas les coûts marginaux) et, après des années de sanctions, le pétrole iranien devrait revenir sur les marchés mondiaux. La demande en provenance de Chine et des marchés émergents ralentissant, il n’y aurait rien d’étonnant à ce que les cours du pétrole aient encore reculé dans un an. Si les prix de l’or noir chutaient à 25 dollars le baril, la composante « énergie » de l’IPC reculerait de 7 à 10 % supplémentaires, empêchant l’inflation globale annuelle de dépasser 0 %. Il serait donc possible de démontrer une corrélation entre les points morts d’inflation à court terme et les cours du pétrole. Expliquer la force du lien entre cours et points morts à 30 ans est une autre affaire.

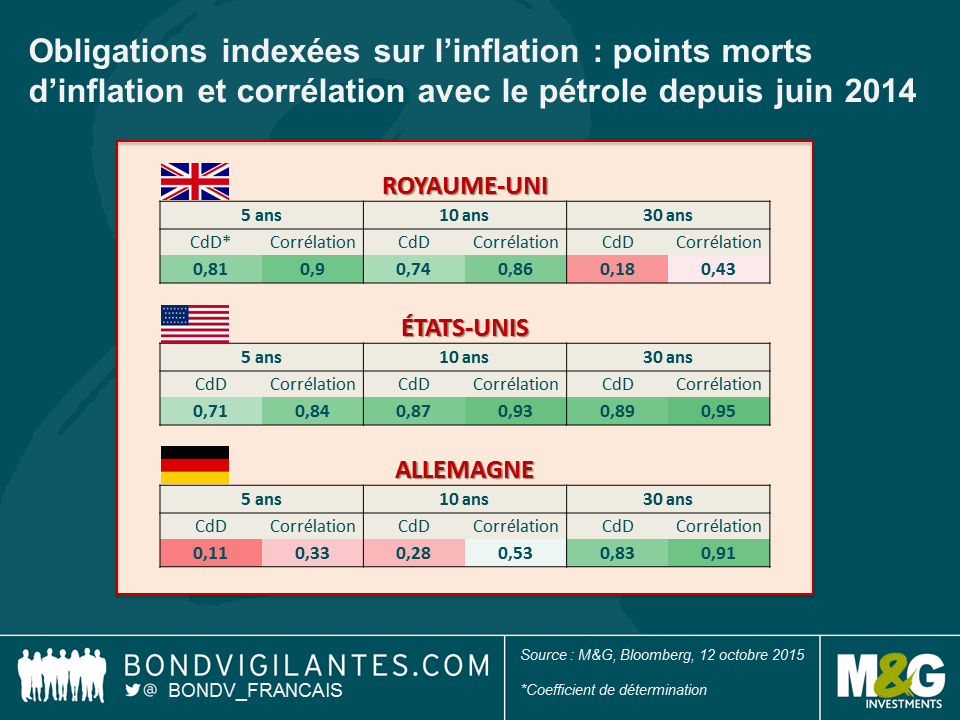

Le tableau ci-dessus montre qu’il existe une corrélation très importante entre points morts d’inflation à 5 ans et cours du pétrole depuis la mi‑2014 aux États-Unis et au Royaume-Uni. Pour l’instant, rien à redire. Mais, étonnamment, la corrélation entre points morts d’inflation à 30 ans et cours est ÉNORME : 95 %, avec un coefficient de détermination de 0,89, c’est-à-dire la plus forte corrélation que nous ayons pu trouver dans le domaine de l’inflation des pays développés. En quoi les niveaux actuels des cours du pétrole ont-ils un impact sur les anticipations d’IPC américain des trente prochaines années ? Pour avoir le même impact annuel sur le taux d’inflation aux États-Unis l’an prochain, il faudrait que le pétrole chute à 25 dollars. Puis à 12,50 dollars l’année suivante, puis 6 dollars, 3 dollars, 1,5 dollar, etc. Oui, le coût de l’énergie recule (nous avons évoqué les énergies renouvelables, les batteries et l’électricité d’origine nucléaire dans ce billet de blog). Mais, même si toutes les énergies devenaient gratuites, l’impact disparaîtrait des chiffres de l’IPC l’année suivante. Aux États-Unis, les points morts d’inflation à 30 ans sont passés de leur moyenne de long terme (2,4 %) il y a deux ans à 1,67 % aujourd’hui avec des cours du pétrole divisés par deux. Pourtant, je ne pense pas que les marchés puissent raisonnablement imaginer que les dirigeants américains ne parviendront pas à atteindre leur objectif d’inflation à 2 % sur les trente prochaines années à l’aune de l’évolution des prix de l’énergie sur une seule année. Cela semble irrationnel.

Sur cette question de l’inflation, je me souviens qu’il y a quelques années, la Banque d’Angleterre avait parlé des milliers de lettres qu’elle recevait au sujet du manque de billets de cinq livres dans les distributeurs automatiques et en circulation de manière générale. Elle s’était fixé pour objectif d’augmenter le nombre de billets de cinq livres dans l’économie. À l’époque, je pensais qu’il s’agissait d’un signal désinflationniste (le grand public demandant plus de petites coupures que le volume généralement disponible). Eh bien, la banque centrale d’Irlande vient d’annoncer qu’elle allait tenter d’éliminer les pièces d’un et deux cents et de demander un arrondi des prix aux 5 centimes les plus proches (nous évoquions la suppression des petites pièces rouges en 2012). C’est donc l’inverse de ce que la BoE souhaitait faire et un signe que la déflation ne semble pas guetter l’Irlande dans un avenir proche. Le 28 octobre sera la « Journée de l’arrondi » dans le pays.

Passons aux robots. Je me suis récemment rendu à un petit-déjeuner avec Martin Ford, auteur de Rise of Robots, pour débattre de sa théorie. Selon lui, lors de la dernière longue phase de développement humain, les machines et la technologie ont remplacé les outils et, aujourd’hui, à l’heure d’une nouvelle phase de développement, les machines (les robots) vont remplacer les ouvriers. Je ne suis pas très sûr de réussir à faire la distinction et j’ai lu des études qui indiquent que la technologie a toujours détruit des millions d’emplois tout en en créant plus dans le même temps. Mais il a peut-être raison sur le fait que la vague technologique actuelle éradique la « classe moyenne » et les « emplois qualifiés » dans une proportion inédite et que cela pourrait être un double coup dur : destruction d’emplois et appauvrissement des consommateurs au sens large (car les robots n’achètent rien) entraînant une réduction de la demande globale très préjudiciable pour la société. Martin Ford explique que la main-d’œuvre américaine augmente de plus de deux millions de personnes par an et anticipe des problèmes sociaux majeurs si les robots viennent voler les emplois disponibles aux simples mortels, la richesse allant aux propriétaires de ces robots et la grande majorité des gens étant sans emploi. Il faudrait alors un « revenu de base » pour maintenir les niveaux de vie (et nous permettre de continuer d’acheter des choses). Il a peut-être raison à propos des États-Unis, qui bénéficient d’une démographie porteuse et d’une main-d’œuvre en augmentation. Mais quid de nous, pauvres Européens vieillissants (sans parler du Japon ou de la Chine, où la politique de l’enfant unique prépare une catastrophe démographique) ? Après quatre décennies de croissance, la proportion de population en âge de travailler par rapport à la population mondiale a vraisemblablement amorcé un repli en 2012. Les robots pourraient-ils finalement être utiles pour travailler à notre place quand nous fréquenterons les maisons de retraite ? C’est un livre intéressant, malgré tout.

Je viens également de lire Fields of Fire de James Webb, qui est selon moi le meilleur roman qui existe sur la guerre du Vietnam, et Doing Good Better, de William MacAskill, qui mérite un billet de blog à lui seul. Ce livre parle du meilleur moyen de donner à des organisations caritatives, tout en abordant des questions morales fascinantes et des concepts passionnants tels que celui de « micromort » (c’est-à-dire le temps de vie que l’on perd, en moyenne, en faisant de la moto, en fumant ou en raison d’activités du même acabit). En résumé : vous pouvez sauver une vie avec un don de 3 000 dollars, voire moins. Ciblez les organisations les plus efficaces, qui distribuent des moustiquaires et des traitements antiparasitaires.

Un livre que je n’ai pas le courage d’ouvrir, en revanche, c’est le nouveau roman de Morrissey. Son autobiographie était passionnante, mais les critiques de List of the Lost sont tellement mauvaises que je vais le laisser sur son étagère. J’ai tout de même une bonne nouvelle concernant Morrissey : j’ai assisté à son premier concert en solo au Wolverhampton Civic Hall en décembre 1988 (à regarder ci-dessous) et, fin septembre, il a donné à Hammersmith ce qu’il affirme être son dernier concert britannique. Je n’avais pas réussi à monter sur scène en 1988, mais j’ai la grande joie de vous annoncer que j’ai réussi à franchir les barrières de sécurité au moment de Suedehead le mois dernier. Et croyez-moi si vous voulez : il m’a serré la main.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes