Le meilleur et le pire de l’univers obligataire en 2015

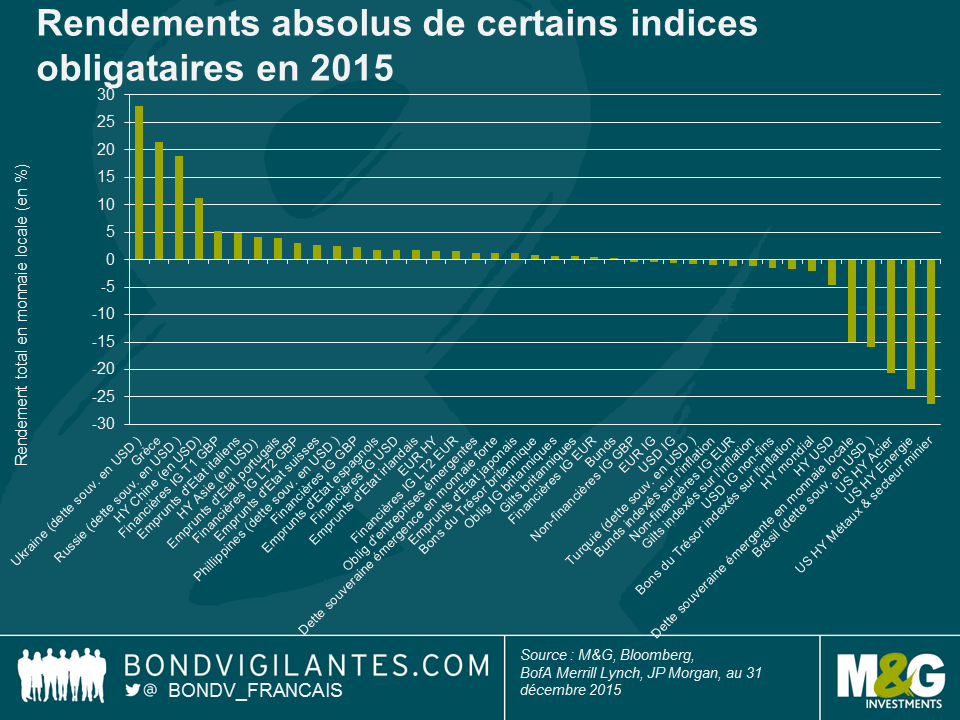

Avec le recul, il est aisé de constater que l’année 2015 a été moins propice à la réalisation de performances satisfaisantes que l’année 2014. La plupart des 85 indices obligataires Bank of America Merrill Lynch (comme vous pouvez le voir en regardant l’échantillon plus réduit figurant dans le graphique ci-dessous) que j’ai étudiés ont produit des performances comprises entre -5% et 5%, alors même qu’ils avaient généré des performances comprises entre 5% et 15% en 2014.

En 2014 toutefois, la plupart des classes d’actifs de l’univers obligataire ont profité de l’appétit des investisseurs pour les emprunts d’Etat. Cette forte demande pour des titres sûrs a poussé à la baisse les taux des bons du Trésor américain à dix ans et des emprunts d’Etat britanniques (Gilts) à dix ans, de 3% à 2,2% et 1,8% respectivement, tandis que le taux du Bund à dix ans se repliait de 1,9% à un point bas historique à l’époque de 0,5%. Ce contexte favorable n’a pas perduré l’année suivante, mais 2015 n’a pour autant pas été marquée par une forte baisse des emprunts d’Etat dits « refuges ». L’inflation faible, les regains temporaires d’aversion au risque et les injections massives de liquidité par les banques centrales ont permis d’endiguer la baisse des taux des emprunts d’Etat, alors même que la Fed attendait le dernier moment pour relever ses taux d’intérêt et que la BCE annonçait le lancement d’un vaste programme de rachat d’obligations d’Etat. Ces interventions n’ont toutefois pas empêché la survenance d’un épisode de volatilité. Pis, elles ont probablement alimenté un regain de volatilité : après avoir atteint un point bas journalier historique de 0,05% un mois environ après le lancement du programme de rachat de dette publique par la BCE, en mars, le taux du Bund à dix ans a rebondi à 0,98% en moins de deux mois. Les investisseurs qui s’étaient positionnés à l’achat sur point bas ont ainsi essuyé des pertes substantielles.

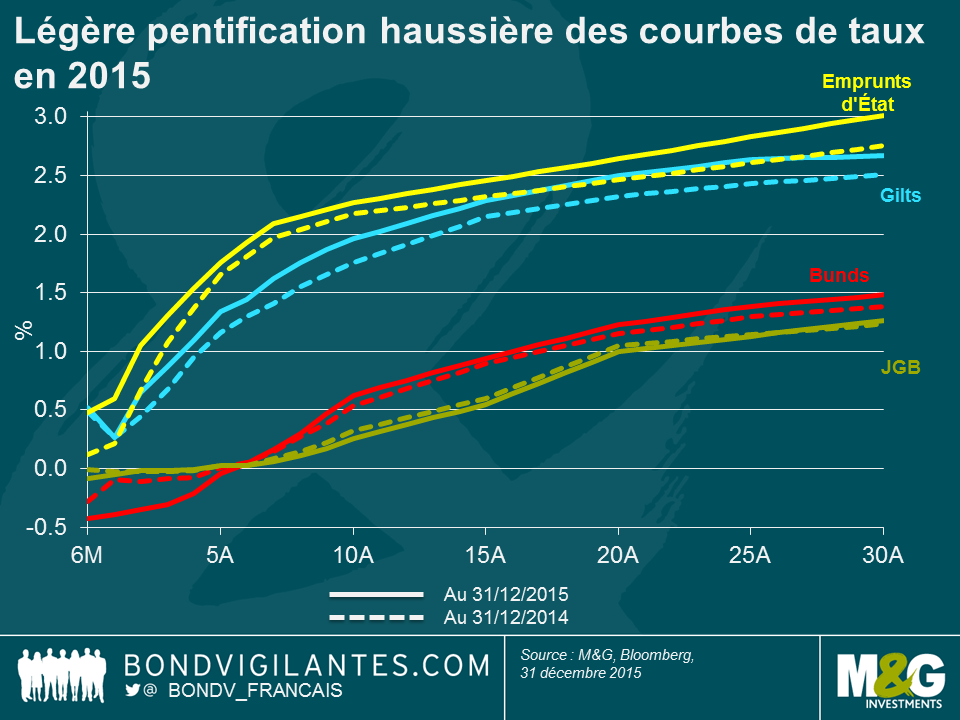

Chemin faisant, les taux des emprunts d’Etat américains et allemands à dix ans progressaient de dix points de base, clôturant l’année à 2,27% et 0,63% respectivement. Parallèlement, le taux des emprunts d’Etat britanniques à dix ans progressait de 20 points de base, pour s’établir à 1,96%. A l’inverse, le taux des emprunts d’Etat japonais à dix ans clôturait l’année en baisse de six points de base, à 0,26% seulement.

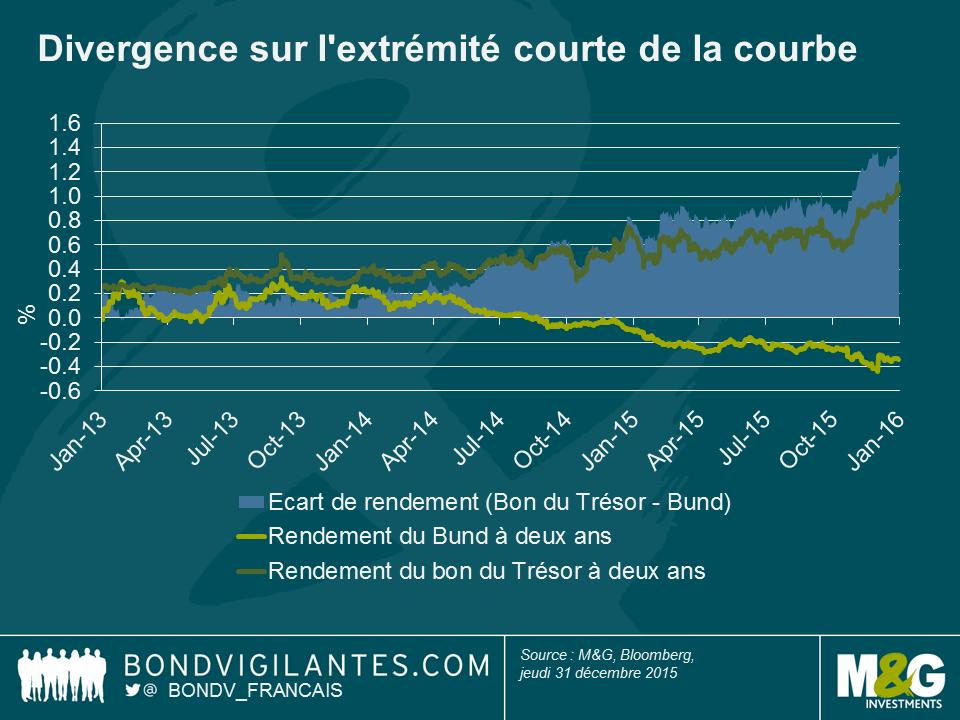

Alors que les taux des emprunts d’Etat « refuges » ont globalement progressé sur toute la courbe (comme le montre le graphique ci-dessus), les divergences entre les perspectives de politique monétaire des Etats-Unis et de la zone euro ont donné lieu des écarts de taux importants sur l’extrémité courte de la courbe. Par exemple, les taux des emprunts d’Etat à deux ans ont progressé depuis l’épisode de panique suscité par l’annonce de la réduction progressive du programme d’assouplissement quantitatif de la Fed (connu sous le nom de « taper tantrum ») en 2013 et cette tendance haussière s’est accélérée en 2015 à mesure que la probabilité d’une hausse des taux courts américains devenait de plus en plus forte. Le taux du Bund allemand à deux ans, déjà négatif au début de l’année 2015, s’est replié encore plus bas en territoire négatif dès lors que le marché a anticipé l’adoption de nouvelles mesures d’assouplissement et de relance. Cela signifie que l’écart de taux entre le Bund à deux ans et le bon du Trésor à deux ans s’est creusé à 140 points de base en fin d’année, soit l’écart le plus important depuis la mi-2006.

La légère hausse des taux de la plupart des emprunts d’Etat s’est traduite par la réalisation de performances positives dans la mesure où les baisses de cours ont été plus que compensées par les rendements. Le marché des emprunts d’Etat allemands dans son ensemble a progressé de 0,3%, les Gilts ont gagné 0,6%, les bons du Trésor se sont inscrits en hausse de 0,8% et les emprunts d’Etat japonais ont progressé de 1,2%, une performance tout à fait respectable par rapport à bien d’autres classes d’actifs.

Toujours dans l’univers des emprunts d’Etat des marchés développés, nous avons assisté à un resserrement des écarts entre les taux des emprunts d’Etat des pays de la périphérie de l’Europe et des emprunts d’Etat allemands. L’écart de taux entre les emprunts d’Etat italiens à dix ans et le Bund à dix ans s’est ainsi resserré de 40 points de base, clôturant l’année en baisse de 30 points de base, à 1,6%. Cela a permis aux emprunts d’Etat italiens de signer, avec 4,8%, l’une des meilleures performances de 2015. Les emprunts d’Etat portugais ne sont pas très loin derrière avec une performance de 3,9%. Les emprunts d’Etat espagnols et irlandais ont également produit des performances supérieures à la moyenne, de 1,7%. Parmi les marchés de la dette souveraine de l’Europe périphérique, la Grèce a signé la meilleure performance de loin. Avec une progression de 21,5%, les emprunts d’Etat helléniques ont d’ailleurs signé l’une des meilleures performances de l’univers obligataire en 2015. La réalisation de cette performance n’a toutefois pas été de tout repos : après s’être replié de 58 à 30 entre le début de l’année et l’été, le prix moyen de la dette grecque a rebondi pour atteindre 67 en fin d’année.

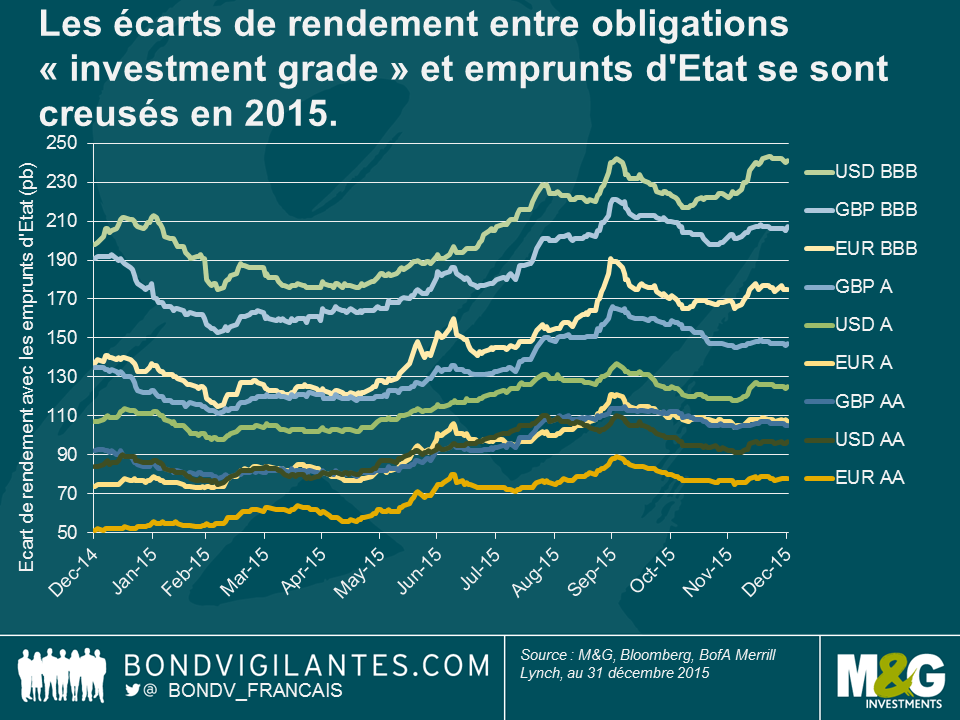

L’année 2015 a été marquée par un écartement des spreads sur la plupart des marchés, malgré les interventions de la BCE, qui ont permis de soutenir les cours des actifs européens, et malgré un contexte économique intérieur assez porteur pour les actifs américains. Les écartements de spreads se sont révélés relativement limités sur le segment de la dette « investment grade » sur l’année. Les spreads ne se sont toutefois pas maintenus à leur niveau le plus faible atteint au premier trimestre. Ainsi, le spread entre les obligations américaines notées BBB et les bons du Trésor s’est creusé de 43 points de base, de 198 à 241, après avoir atteint un point bas de 175 points de base en mars. L’écartement des spreads s’explique sans aucun doute par les volumes d’émission record observés aux Etats-Unis liés à l’activité sur le marché des fusions – acquisitions et sur la volonté des entreprises d’anticiper la Fed et de profiter des taux faibles pour se financer à bas coût. Les obligations « investment grade » ont produit des performances assez décevants : les marchés des obligations IG libellées en euros et en dollars ont reculé de 0,4% et 0,6% respectivement, tandis que le marché des obligations IG libellées en livres sterling progressait de 0,6%. Au sein de l’univers de la dette IG, les obligations émises par des établissements financiers ont surperformé les obligations d’entreprises, tandis que les obligations financières subordonnées ont surperformé la dette senior. La dette IG de second rang (Tier 2) libellée en livres sterling a ainsi produit une performances de 3,1%, tandis que les obligations IG Tier 2 libellées en euros gagnaient 1,6%. En ce qui concerne les rangs inférieurs de la structure de capital, la dette bancaire IG Tier 1 libellée en livres sterling a signé l’une des meilleures performances, dégageant une performance de 5,2%. Il convient toutefois de préciser que le secteur bancaire est très restreint puisqu’il ne compte que dix obligations.

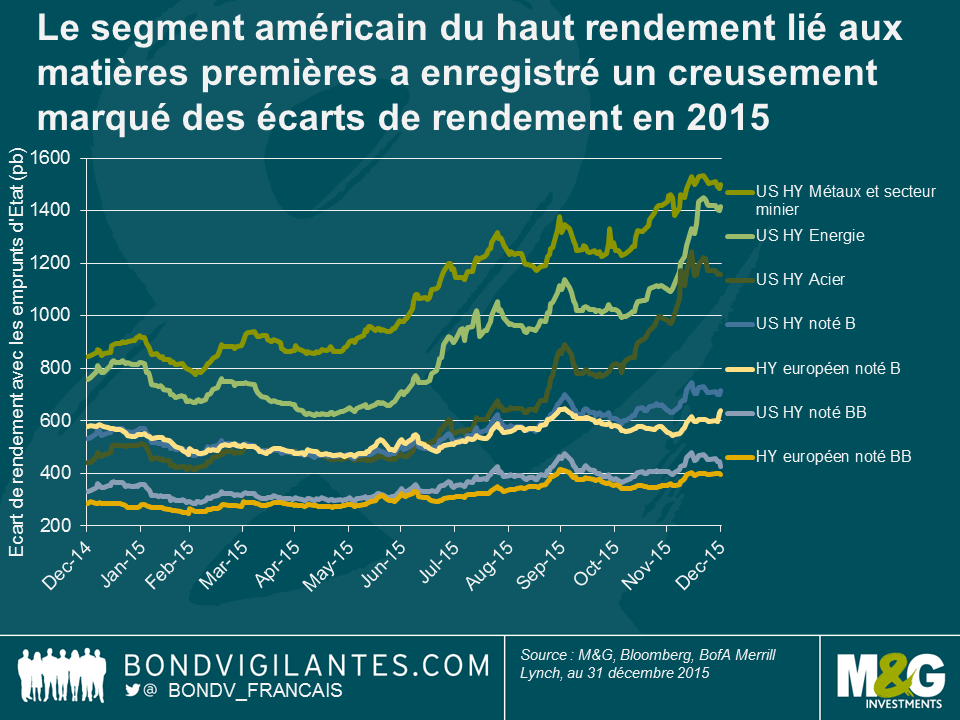

La baisse continue des cours du pétrole et des autres matières premières a produit ses pleins effets sur les marchés du haut rendement. L’impact a été d’autant plus marqué aux Etats-Unis du fait de l’exposition de près de 20% de l’indice aux secteurs de l’énergie, des métaux et minier (indices Bank of America Merrill Lynch) au début de l’année 2015. Avec une baisse de 4,6% sur l’année, l’indice du haut rendement libellé en dollars a signé l’une des moins bonnes performances parmi toutes les classes d’actifs composant l’univers obligataire. Il apparaît clairement que les secteurs de l’acier, de l’énergie, des métaux et minier ont pesé sur la performance de l’indice. L’année a été particulièrement mauvaise pour ces secteurs, en recul de 20,7%, 23,6% et 26,2% respectivement. Cela a valu à l’indice de remporter le titre peu honorifique d’indice obligataire le moins performant de l’année 2015.

Enfin, comme l’an dernier, les emprunts d’Etat des marchés émergents ont occupé concomitamment la première place et l’une des dernières places de notre classement 2015. Cela souligne le caractère idiosyncrasique des risques liés à cette classe d’actifs et montre que les marchés émergents ne sauraient être considérés comme formant une seule et même entité. Pour une analyse exhaustive des performances des classes d’actifs constituant l’univers obligataire des marchés émergents en 2015 et pour les prévisions de performances pour l’année 2016, nous vous invitons à lire le prochain blog de Claudia, qui devrait paraître bientôt.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes