Le Mexique : petit guide d’initiation. Les élections, l’inflation, la Banque du Mexique, l’ALENA et les carburants

Je rentre tout juste d’un passionnant voyage de recherche à Mexico afin d’y rencontrer des dirigeants, des banquiers, des politiciens, des analystes, des fonds de pension et des régulateurs. Comme dans de nombreuses économies émergentes, l’économie mexicaine a pâti au cours des deux dernières années de la baisse des prix des matières premières et de la faiblesse de la demande de consommation. Bien évidemment, le Mexique a également été confronté à ses propres difficultés avec l’élection de Donald Trump et ses possibles conséquences sur le commerce et les envois de fonds par les émigrés aux États-Unis.

Dans ce petit guide d’initiation à l’économie mexicaine, j’aborde cinq domaines que je trouve particulièrement t intéressants. En particulier, le paysage politique mexicain pourrait connaître de profonds changements.

Merci à HSBC d’avoir organisé certaines réunions d’un grand intérêt.

- L’environnement politique devient intéressant – un prochain Président populiste de gauche ?

Tout comme les États-Unis, le Royaume-Uni et l’Europe, le Mexique a lui aussi vu ses électeurs adhérer aux parties et politiques populistes. Le parti Morena a tout juste trois années d’existence, mais avec l’aide de l’expérimenté homme de gauche antisystème Andres Manuel Lopez Obrador (« AMLO ») pour le représenter, il pourrait bien frapper un grand coup à l’issue de la prochaine élection présidentielle en 2018. AMLO a été candidat lors des précédentes élections présidentielles pour le grand parti PRD et il est bien connu des électeurs. La campagne d’AMLO est axée sur la corruption et, en particulier, sur l’affirmation selon laquelle le parti PRI au pouvoir, lequel règne sur le paysage politique mexicain depuis 80 ans, est corrompu. Lors d’un sondage réalisé en août, AMLO a recueilli le meilleur pourcentage d’intentions de vote de tous les candidats potentiels et il a actuellement le vent en poupe.

Si personne ne s’attend à voir AMLO remporter la mainmise sur le Congrès en plus de la présidence, il n’en serait toutefois pas moins bien placé pour reporter les réformes prévues dans les secteurs de l’énergie et de l’éducation, interrompre certains projets d’infrastructure pilotés par le secteur privé (par exemple, l’agrandissement de l’aéroport de Mexico) et durcir la position du Mexique dans les négociations sur l’ALENA avec les États-Unis. AMLO pourrait également réintroduire les subventions sur les carburants qui n’ont été que récemment supprimées. Des comparaisons avec le Vénézuélien Hugo Chavez sont toutefois injustes ; AMLO a été le maire de la vaste aire urbaine de Mexico et il l’a gérée de façon responsable. Néanmoins, certains le compareront à Chavez et les investisseurs pourraient commencer à devenir nerveux à l’approche de l’élection. Un analyste que j’ai rencontré s’est montré préoccupé par l’impact potentiel d’une défaite électorale dans la mesure où AMLO est convaincu que les élections sont truquées à son détriment : « il n’y aura pas de révolution, mais… ».

- L’inflation et les changements apportés par le Mexique à son calcul

En 2012, le FMI avait recommandé au Mexique de mettre aux normes internationales ses statistiques relatives à l’inflation et au revenu national. Les données étaient alors traditionnellement collectées dans les plus grandes villes, mais les localités rurales et de plus petite taille n’étaient pas prises en considération. Ces dernières ayant tendance à être plus pauvres, les habitudes de dépense des ménages qui étaient utilisées afin d’établir les pondérations des composantes de l’inflation présentaient alors un parti pris en faveur des habitudes de Mexicains comparativement plus riches. Ce faisant, les services avaient ainsi un poids relativement élevé dans l’IPC.

A partir du mois de juillet 2018, les pondérations des données de l’inflation incluront des localités beaucoup plus rurales : en conséquence, la pondération des biens dans le calcul de l’inflation passera de 34 % à 41 % et, au sein des biens, le poids des produits alimentaires augmentera de 15 % à 21 %. La conséquence pour la politique monétaire et les détenteurs d’obligations indexées sur l’inflation est la suivante : l’inflation va devenir encore plus volatile dans la mesure où les prix des produits alimentaires sont changeants (les prix des oignions et des tomates se sont récemment envolés au Mexique) et les prix des produits sont extrêmement sensibles à l’évolution du peso mexicain. Il semble politiquement impossible pour la Banque du Mexique de ne cibler que l’inflation sous-jacente – c’est l’inflation globale qui compte avant tout.

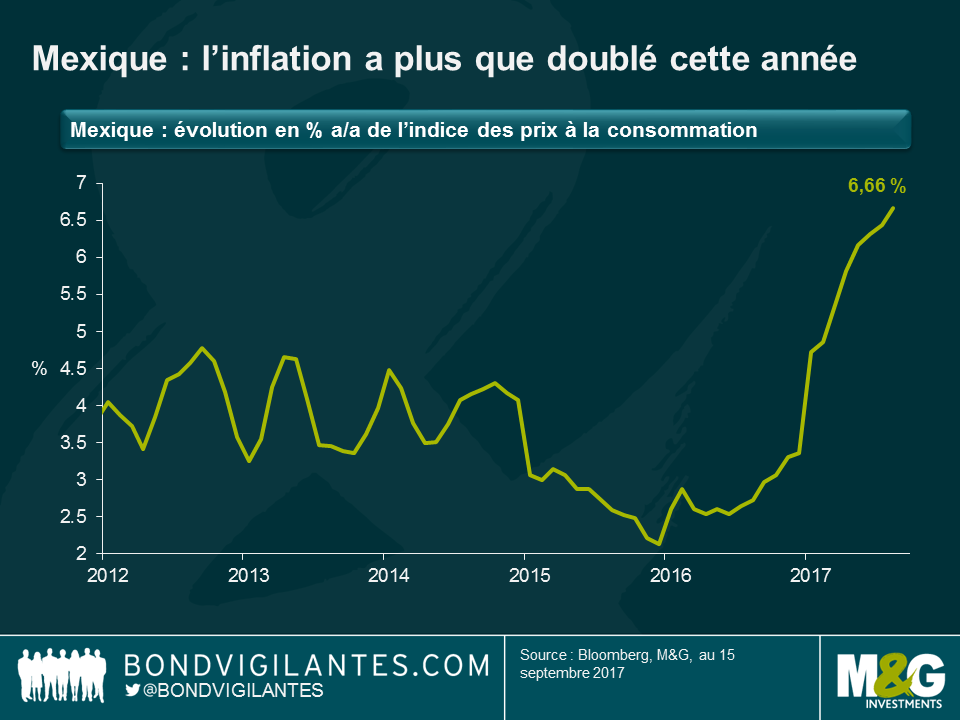

Le taux d’inflation du Mexique a plus que doublé cette année pour s’établir au niveau extrêmement élevé de 6,66 %. Cette accélération est due à l’effet retardé de l’augmentation des prix à l’importation suite à la dépréciation de la devise mexicaine à 22 pesos pour un dollar, à la hausse des prix des tomates (rouges ET vertes) et des oignons, et à la libéralisation des prix des carburants en janvier (qui à elle seule a gonflé de 1,3 % l’inflation). L’objectif de la Banque du Mexique est de 3 %. D’après les points morts d’inflation issus des obligations indexées sur l’inflation, il ne semble pas que la Banque centrale atteigne cet objectif sur un horizon à moyen terme. Pour autant, l’inflation va sensiblement marquer le pas en 2018, tout simplement grâce aux effets de base liés au ralentissement de la hausse des prix par rapport à 2017 et à l’appréciation du peso. Que cela puisse permettre à la Banque centrale d’abaisser ses taux d’intérêt est une autre question…

- La Banque du Mexique et la politique monétaire

Les banques centrales des pays émergents adoptent une approche différente de leurs consœurs des pays développés en matière de politique monétaire. Toutes fixent des taux afin de gérer les anticipations inflationnistes des ménages, des entreprises et des marchés. Mais, la Fed, par exemple, relèvera ses taux afin d’influer sur la demande, tandis que la Banque centrale mexicaine sait que le taux de pénétration des prêts à taux variable, surtout parmi les ménages, est extrêmement faible et qu’une hausse (ou une baisse) de ses taux n’aura donc que peu d’effet sur l’activité économique.

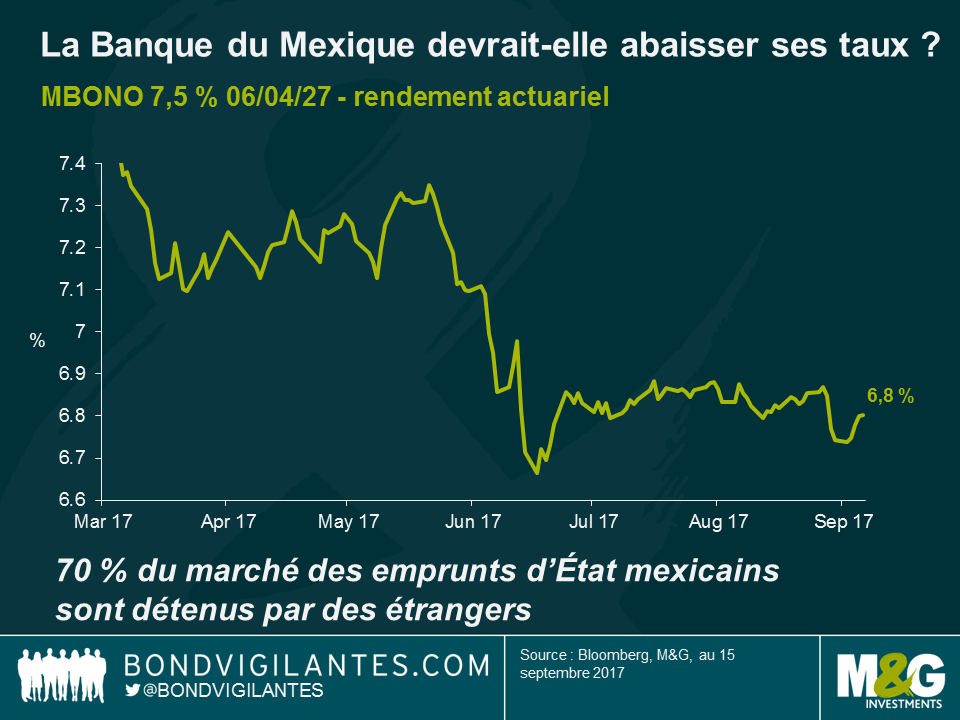

Le mécanisme de transmission pour les banques centrales des pays émergents fonctionne de manière disproportionnée via le taux de change. Abaisser les taux conduirait à un affaiblissement du taux de change, ce qui entraînerait un renchérissement des prix des produits importés (et aurait d’importants effets de second tour – par exemple, les chauffeurs de taxi au Mexique augmentent leurs tarifs afin de maintenir constante leur valeur en dollar, indépendamment de ce que pourrait être l’augmentation directe des prix des carburants importés). Par conséquent, une baisse des taux pourrait bien contribuer à entraver la croissance économique, plutôt qu’à la stimuler. Contrairement à la Fed, la Banque du Mexique n’a qu’un seul objectif de politique monétaire : l’inflation (et non l’inflation et l’emploi, et comme précédemment mentionné, il s’agit de l’inflation globale et non de l’inflation sous-jacente).Dans la mesure où l’inflation est quasi certainement appelée à fortement ralentir en 2018, la Banque centrale devrait-elle déjà abaisser ses taux ? Et, cette situation rend-t-elle le marché obligataire peu onéreux (le rendement de l’emprunt d’État mexicain à 10 ans est actuellement de 6,75 %) ? En théorie, oui. Mais, il existe deux possibles chocs négatifs sur le peso pouvant inquiéter les autorités monétaires : 1) la volatilité (précédemment mentionnée) liée à l’élection présidentielle et 2) un possible échec des négociations sur l’ALENA. 70 % du marché des emprunts d’État mexicains sont détenus par des étrangers ; il s’agit là d’un considérable pourcentage et la plupart d’entre eux ne couvrent pas le risque de change. Une dépréciation du peso due à ces facteurs et des baisses de taux pourraient conduire le peso à de nouveau flirter avec ses points bas qui avaient suite à l’arrivée de Donald Trump au pouvoir, voire les dépasser, et les ventes pourraient menacer la stabilité financière. Ainsi, la Banque du Mexique doit encore attendre avant de baisser ses taux et elle pourrait même se montrer plus prudente que le laisseraient prévoir les seules prévisions d’inflation. Peut-être qu’elle prête plus d’attention au niveau de participation des investisseurs étrangers sur ses marchés financiers que je ne l’avais jusque-là supposé.

Enfin, la Banque centrale tente elle aussi de comprendre le même problème que les autorités monétaires dans les pays développés : pourquoi cette absence de pressions sur les salaires en dépit de la baisse du chômage ? Et, son estimation du taux d’intérêt réelle neutre (r*) pour le Mexique est-elle trop élevée à, disons, 2,5 % si le r* des États-Unis est en réalité de zéro plutôt que l’hypothèse de 1 % ?

- L’ALENA, Trump et les échanges commerciaux

Maintenant que le Partenariat transpacifique (TPP) a été mis au rebut par Donald Trump immédiatement après son arrivée à la Maison-Blanche, l’attention se tourne désormais vers sa promesse de renégociation de l’Accord de libre-échange nord-américain (ALENA) entre les États-Unis, le Canada et le Mexique. Trump a trois principaux domaines de dissension. Premièrement, le déficit commercial que les États-Unis accusent avec le Mexique doit diminuer. Deuxièmement, le Mexique doit faire converger les salaires de ses travailleurs vers ceux des salariés aux États-Unis. Troisièmement, les « règles d’origine » de l’ALENA doivent être durcies afin d’exiger davantage de contenu nord-américain, voire américain de préférence.

Ces trois objectifs sont litigieux et difficiles à atteindre sans porter atteinte à l’économie mexicaine (et américaine probablement). La troisième session (sur sept) de la renégociation de l’ALENA commence en octobre. Un expert en commerce avec qui nous avons discuté a laissé entendre que les 4ème et 5ème sessions plus tard cette année allaient être les plus risquées et que Trump pourrait alors bien être disposé à sortir de l’Accord.

La bonne nouvelle est que la plupart des experts font observer que le « Plan B » du Mexique limiterait la majeure partie des dommages causés par l’abandon de l’ALENA. Il continuerait de commercer avec les États-Unis aux termes de la clause de la nation la plus favorisée de l’OMC avec des tarifs douaniers généralement modérés ; il est possible que ces tarifs de l’OMC n’empêcheraient pas le commerce si une probable dépréciation du peso rendait moins chers les produits mexicains pour les acheteurs en dollar américain ; et il négocie par ailleurs d’autres accords commerciaux à travers le monde afin d’ouvrir de nouveaux marchés (l’UE, le Brésil).

Il est toutefois difficile d’imaginer qu’un tweet de Trump en novembre annonçant la fin de l’ALENA n’entraînerait pas une chute des actifs mexicains, à court terme tout au moins.

- Les carburants et Pemex

Historiquement, de nombreux États émergents ont subventionné les prix des carburants pour leurs habitants, et surtout ceux disposant d’abondantes réserves de pétrole. C’est une politique prisée par les électeurs et qui aide à protéger une économie à faible revenu de la volatilité des marchés énergétiques internationaux. Toutefois, la facture s’est considérablement alourdie pour le Mexique lorsque le prix du pétrole était de 100 dollars le baril il y a quelques années de cela, alors que sa « vache à lait », le champ de Cantarell (du nom du pêcheur qui l’a découvert), a vu sa production s’effondrer de 2,1 millions à 400 000 barils par jour, entraînant ainsi une augmentation des importations de carburants.

Ces dernières années, la politique du gouvernement a consisté à libéraliser les prix des carburants et à leur permettre d’augmenter vers les niveaux du marché. Comme nous l’avons vu, cela a fortement contribué à l’accélération de l’inflation au Mexique, surtout en janvier 2017.

De plus, le gouvernement essaie de réduire l’influence que le géant pétrolier public Pemex a sur les approvisionnements énergétiques du pays. Au fil des années, Pemex a fourni des recettes afin de financer une grande part des besoins budgétaires du Mexique. Mais, en priorisant la production de pétrole brut à tout prix, il a négligé d’investir dans la maintenance (d’où des interruptions imprévues 10 fois plus nombreuses que la moyenne du secteur), dans les capacités de raffinage (d’où des importations de carburants du Mexique en provenance des États-Unis) et dans un pays où 40 % des villes n’ont pas de stations-essence. Aux États-Unis, il existe 1 station-service pour 2 500 habitants, contre 1 pour 5 000 au Brésil et 1 pour 10 000 au Mexique.

Ainsi, en plus de la fin des subventions sur les carburants, le Mexique est désormais ouvert à la concurrence tout au long de la chaîne d’approvisionnement. Les entreprises peuvent soumissionner pour l’obtention de blocs d’exploration, pour la construction de nouveaux oléoducs, pour importer des carburants par camions depuis les États-Unis et pour construire et gérer des stations-essence. Davantage de concurrence devrait se traduire par une baisse des prix pour les consommateurs, une utilisation plus rationnelle des ressources au sein de la chaîne d’approvisionnement pétrolière et la fin de l’impact négatif sur le taux de croissance du Mexique que le secteur de l’énergie a exercé ces dernières années.

- Les vers

Je les déteste. J’aimerais dire qu’ils avaient le goût de poulet, mais ils avaient le goût de vers.

Des lectures complémentaires

Claudia a écrit à propos de Trump et des envois de fonds par les émigrés en Amérique latine ici : https://bondvigilantes.com/blog/2021/12/14/the-central-american-remittance-crunch-who-would-lose-most-from-a-trump-presidency/

Charles a écrit à propos de l’ALENA ici : https://bondvigilantes.com/blog/2021/12/26/research-trip-mexico-trump-key-call-emerging-markets/

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes