Rendements faibles, qualité médiocre, covenants moins protecteurs

En matière d’investissement dans des entreprises de moindre qualité de crédit, accuser des pertes en raison du risque de défaut est la principale menace qu’il revient aux investisseurs d’évaluer. Par conséquent, la protection conférée par les clauses de sauvegarde (« covenants ») est un aspect crucial à prendre en considération avant de prêter des capitaux à une entreprise. Nous avions déjà écrit au sujet de la protection des covenants en 2014 et il n’est pas exagéré de dire que la qualité des covenants sur le marché à haut rendement ne s’est pas beaucoup améliorée depuis lors. En fait, c’est tout le contraire.

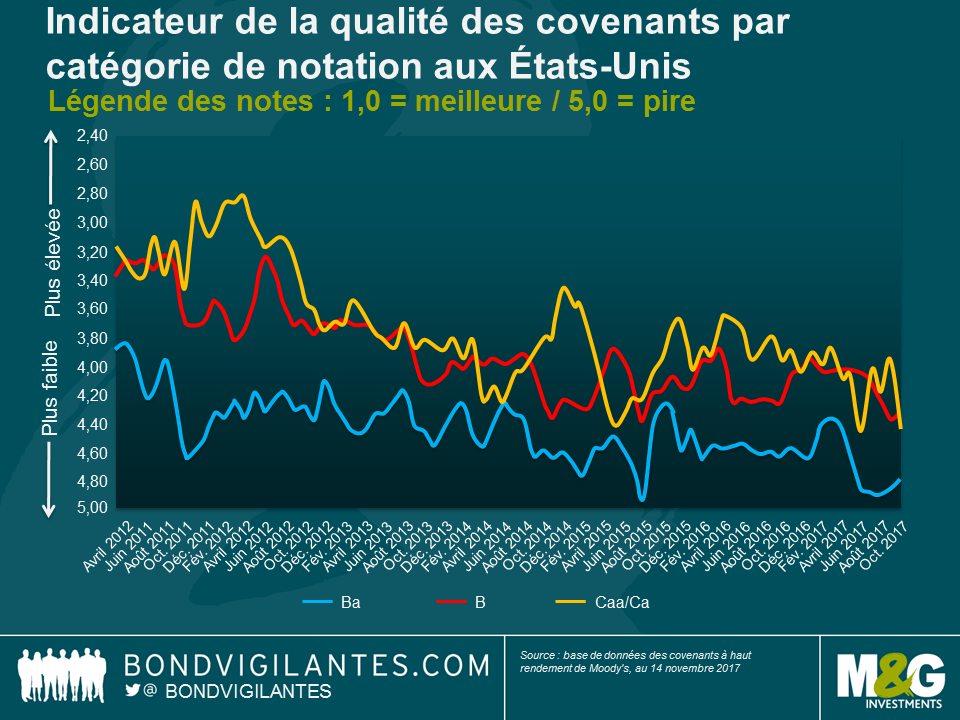

Un rapport récemment publié par Moody’s confirme que les émetteurs et les conseillers se trouvent en position de force lorsqu’ils émettent de la dette dans la mesure où la demande en faveur des actifs plus rémunérateurs demeure soutenue. L’indicateur nord-américain de la qualité des covenants (« North American Covenant Quality Indicator »), qui utilise la moyenne mobile sur trois mois, révèle la seconde plus mauvaise qualité de protection pour chaque catégorie de notation de crédit depuis 2011 ; seul le mois d’août 2015 avait témoigné de valeurs encore plus faibles.

En raison de leur taille et de leurs plus faibles niveaux d’endettement, les détenteurs d’obligations exigent généralement une moindre protection pour les obligations de meilleure qualité de crédit. Toutefois, pour les sociétés plus endettées qui émettent des obligations pour lesquelles la protection devrait être au premier plan des préoccupations des investisseurs, les droits des détenteurs d’obligations continuent de se détériorer. En octobre, deux des cinq nouvelles émissions obligataires à haut rendement dites « HY-lite » (avec peu ou pas de covenants de façon à offrir une protection fondamentale aux investisseurs) ont été le fait d’obligations notées B. L’octroi d’une telle flexibilité à des émetteurs privés financièrement plus fragiles peut avoir un impact significatif sur les perspectives de recouvrement.

On pourrait penser qu’il s’agit là d’une conséquence directe du fait que le marché américain se trouve à un stade plus avancé du cycle du crédit, avec des investisseurs commençant à montrer des signes d’excès de confiance. Malheureusement, le marché à haut rendement européen témoigne d’une même tendance.

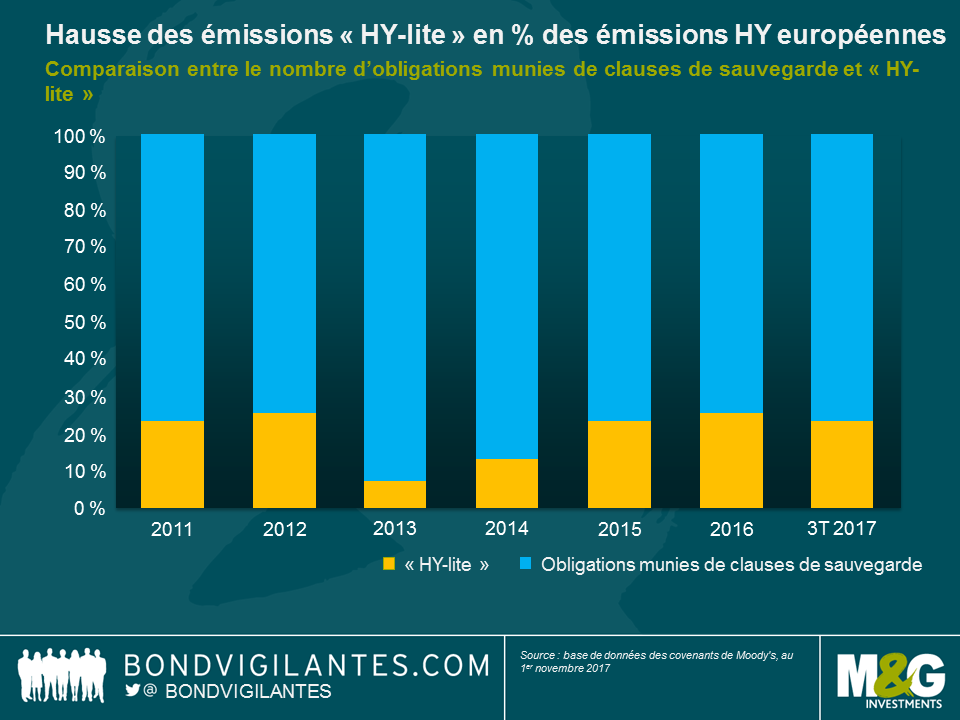

Depuis 2013, la part des obligations « HY-lite » a fortement augmenté selon Moody’s. En pourcentage de l’ensemble des émissions annuelles, les émissions « HY-lite » n’ont cessé de croître depuis 2013 en passant d’un niveau bien inférieur à 10 % à un tiers de toutes les obligations nouvellement émises. En valeur absolue, les investisseurs ont en fait vu arriver sur le marché plus d’obligations européennes à haut rendement assorties de clauses de sauvegarde nettement moins restrictives au cours des trois premiers trimestres de 2017 que durant l’ensemble des années 2015 et 2016.

Il existe également une différence significative entre les émissions obligataires destinées au refinancement et à la levée de nouveaux capitaux. Par rapport aux niveaux de 2013-2014, l’importance des clauses dérogatoires (« carve-outs ») sur la dette reste inchangée pour les refinancements. Toutefois, les obligations émises afin de lever de nouveaux capitaux montrent des signes évidents d’érosion des covenants ; les paniers de « fuites de liquidités » sont ainsi passés d’une moyenne de 12 % en 2013-2014 à 17 % au 3ème trimestre 2017. De même, les paniers de « carve-outs » sur la dette ont enregistré une croissance significative pour les obligations émises dans le cadre de la levée de nouveaux capitaux en passant de 16 % en 2013-2014 à 25 % au 3ème trimestre 2017.

Le moment est-il donc venu de réduire les allocations au haut rendement ? Pas nécessairement. Les entreprises continuent de bénéficier d’un environnement macroéconomique positif grâce à une croissance mondiale synchronisée et à des conditions financières favorables. Compte tenu de la normalisation graduelle des taux de la Fed, lesquels étaient tombés à des niveaux historiquement bas, et du non empressement persistant de la BCE à relever ses taux, les entreprises vont pouvoir continuer de bénéficier de conditions de refinancement bon marché pendant un certain temps encore. Les taux de défaut devraient rester peu élevés en 2018. Les investisseurs, en revanche, peuvent encore tirer avantage de revenus relativement attractifs par rapport à d’autres marchés obligataires, mais la sélection de titres de crédit sera vitale compte tenu d’une possible augmentation des facteurs de risque idiosyncrasiques. Les spreads de crédit, en particulier sur le marché à haut rendement européen, ne laissent pas beaucoup de place à la déception et le manque d’opportunités de revenus sur les autres marchés obligataires a accru la propension des investisseurs à renoncer à des covenants plus protecteurs. Dans un environnement toujours marqué par des taux d’intérêt au plus bas en Europe, cette tendance a toutes les chances de se poursuivre et doit être suivie avec attention.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes