La Russie pourra-t-elle résister à de nouvelles sanctions américaines ?

Après la pause estivale, le Congrès américain va étudier divers projets de loi prévoyant de nouvelles sanctions à l’encontre de la Russie. Ces sanctions incluent des restrictions supplémentaires sur les importations et les exportations russes vers les États-Unis et sur l’activité des banques russes sur le territoire américain. Il est également envisagé d’interdire aux citoyens américains d’acheter de nouvelles émissions de dette souveraine russe ayant une maturité supérieure à 14 jours. Les transactions sur des titres de dette plus anciens ne seraient pas concernées. Depuis que les États-Unis ont commencé à prendre des sanctions contre la Russie en 2014, les institutions financières et les entreprises ont pu s’accommoder de certaines restrictions. En seront-elles à nouveau capables cette fois-ci ?

Si les États-Unis interdisent vraiment aux investisseurs américains de financer le gouvernement russe, de nombreux investisseurs et banques en Europe devraient en faire de même, en particulier s’ils ont des activités sur le sol américain. Cela réduirait considérablement les volumes négociés quotidiennement sur la nouvelle dette.

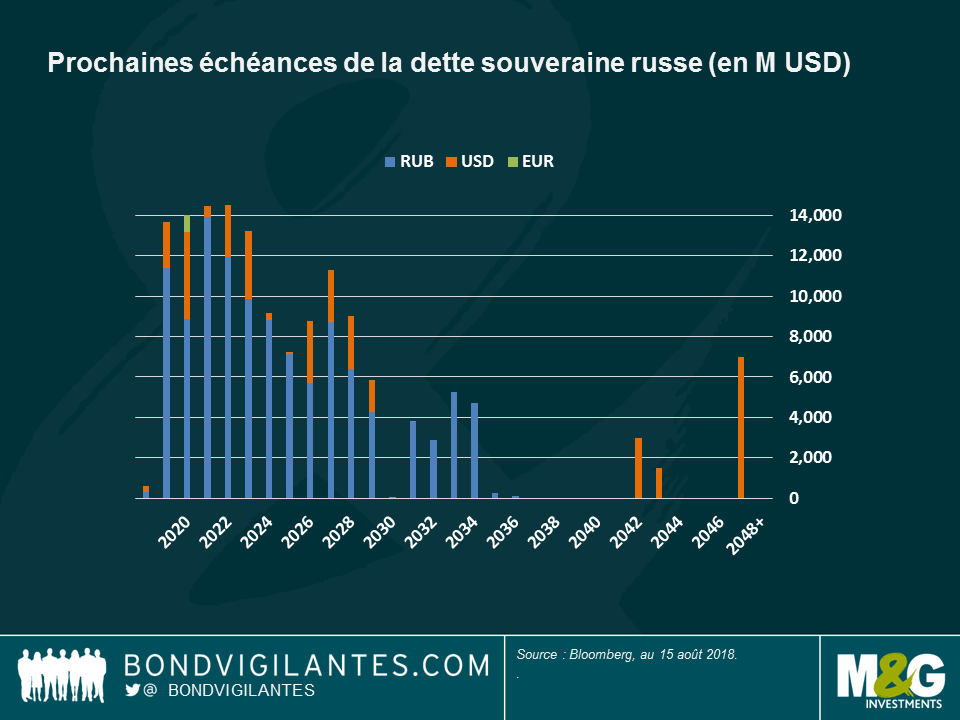

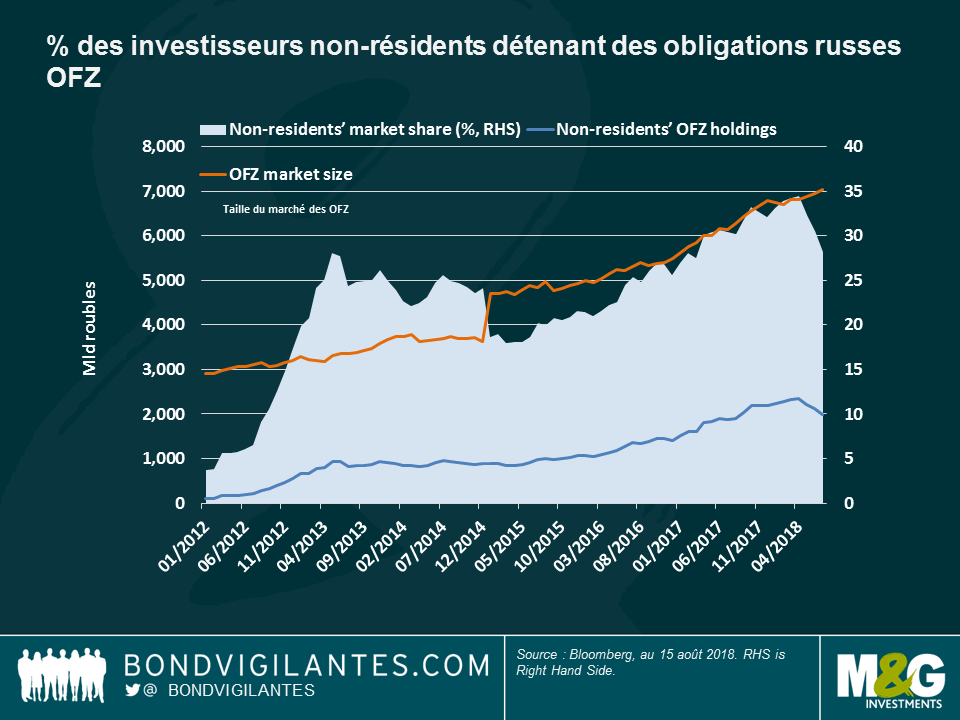

Quel serait alors l’impact sur la capacité de financement de la Russie ? Comme le montrent les deux graphiques ci-dessous, l’amortissement de la dette souveraine russe concerne essentiellement les obligations libellées en rouble (OFZ). Selon la Banque centrale russe, environ 28 % de ces obligations OFZ sont détenues par des non-résidents (cf. Graphique II).

Graphique 1 : Prochaines échéances de la dette souveraine russe (en M USD)

Graphique 2 : % des investisseurs non-résidents détenant des obligations russes OFZ

Cependant, les chiffres relatifs à la détention des non-résidents sont peut-être sous-estimés s’ils ont investi via des instruments synthétiques, comme des credit-linked notes, des swaps de rendement total, etc. L’année dernière, une analyse de l’évolution et de l’ouverture du marché domestique russe réalisée par le FMI a mis en exergue le rôle clé joué par les investisseurs étrangers, notamment lors des premières années du processus, comme en 2012. Si ce risque de sous-estimation est bien réel, les investissements dans la dette russe en devise locale via des instruments indirects sont probablement plus faibles que par le passé, lorsque les investisseurs étrangers ne pouvaient pas accéder facilement au marché local et devaient utiliser des instruments alternatifs pour s’exposer à la dette locale russe.

Si l’on fait l’hypothèse que les investisseurs américains et européens (instruments indirects compris) détiennent 33 % du marché des obligations OFZ et 100 % de la dette en devises étrangères, la Russie pourrait faire face à un déficit de financement d’environ 5 à 7 milliards de dollars par an entre 2019 et 2023. Cependant, si l’on se fie à d’anciennes enquêtes auprès des investisseurs, les non-résidents sont très probablement investis dans des obligations qui arriveront à échéance d’ici 5 à 15 ans, tandis que les investisseurs locaux, dont les banques, privilégient plutôt les titres à plus court terme. Cela donnerait un sursis à la Russie pour s’adapter aux nouvelles sanctions, si celles-ci sont approuvées.

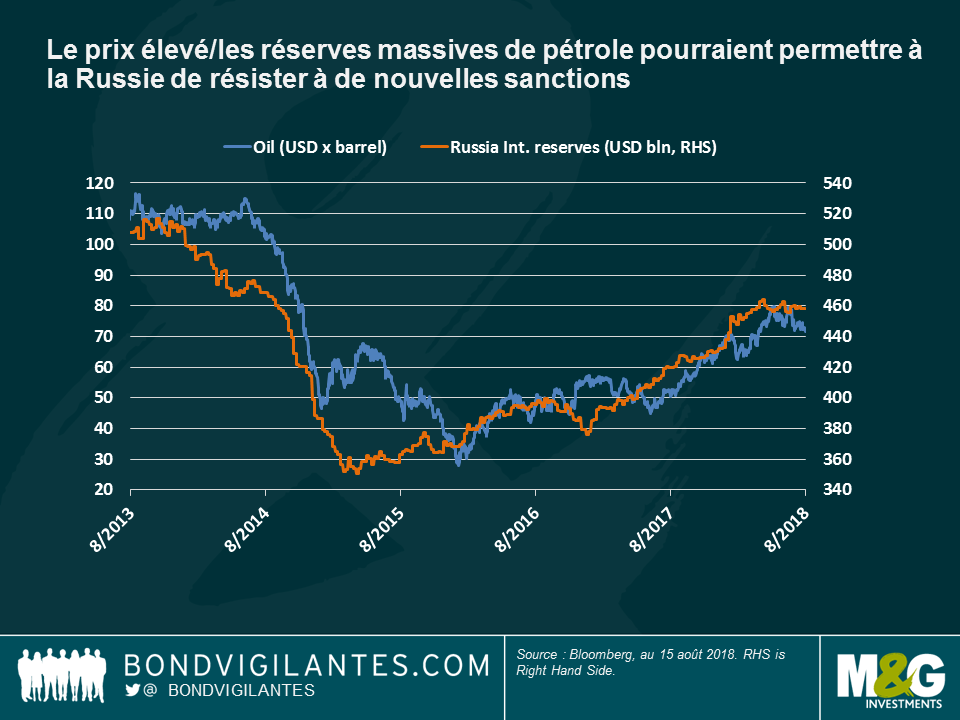

En outre, le rebond récent des prix du pétrole et le regain de l’activité économique ont permis à la Russie de renouer avec un excédent budgétaire, en plus de l’excédent de sa balance courante. Comme le montre le Graphique 3, les réserves de change de la Russie, constituées grâce aux achats de dollars par la banque centrale, sont remontées à 450 milliards de dollars, soit un peu moins que le niveau enregistré avant les sanctions de 2014. Si les prix du pétrole se stabilisent à leur niveau actuel et si les nouvelles représailles américaines ne font pas dérailler la croissance économique via un choc sur la confiance et la liquidité du marché domestique, la Russie, grâce à la solidité de sa situation financière, devrait être capable d’absorber l’impact négatif de nouvelles sanctions.

Graphique 3 : Le prix élevé/les réserves massives de pétrole pourraient permettre à la Russie de résister à de nouvelles sanctions

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes