Spreads des obligations à haut rendement : au-delà de l’histoire racontée

Les niveaux comprimés des spreads des obligations américaines à haut rendement, en particulier par rapport à leurs pairs Investment Grade (IG), suscitent de nombreux débats. La différence entre les deux s’élève à 241 points de base (pb), soit moins de la moitié du niveau observé 10 ans auparavant. Certains observateurs ont ainsi conclu avec hâte que les obligations américaines à haut rendement sont surévaluées et ils incitent les investisseurs à privilégier les titres IG. Mais est-ce là toute l’histoire ?

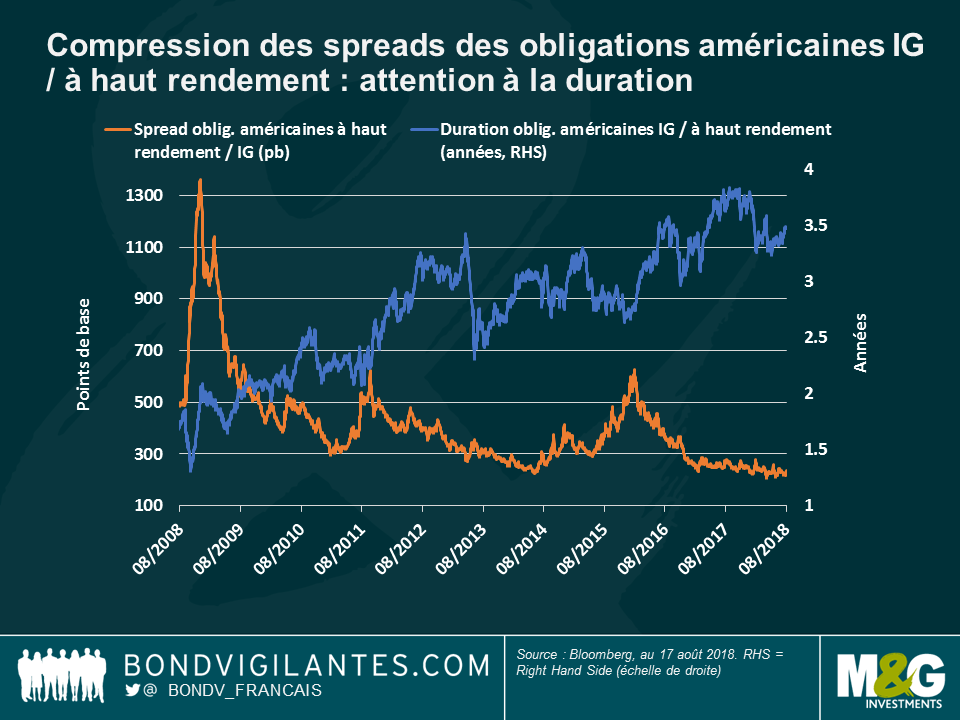

Il semble que l’on puisse chercher au-delà. Comme l’indique le premier graphique, s’il est vrai que le spread entre les deux classes d’actifs s’est contracté au cours des dix dernières années (ligne orange), cette compression est avant tout le reflet d’un profond changement de leurs profils respectifs. En effet, par rapport au haut rendement, le risque de taux d’intérêt des obligations IG s’est renforcé sur les dix dernières années (ligne bleue), exposant davantage les investisseurs détenant de tels titres dans un environnement de taux en hausse (à l’instar de l’environnement actuellement observé aux États-Unis). Ce qui a permis de réduire le différentiel.

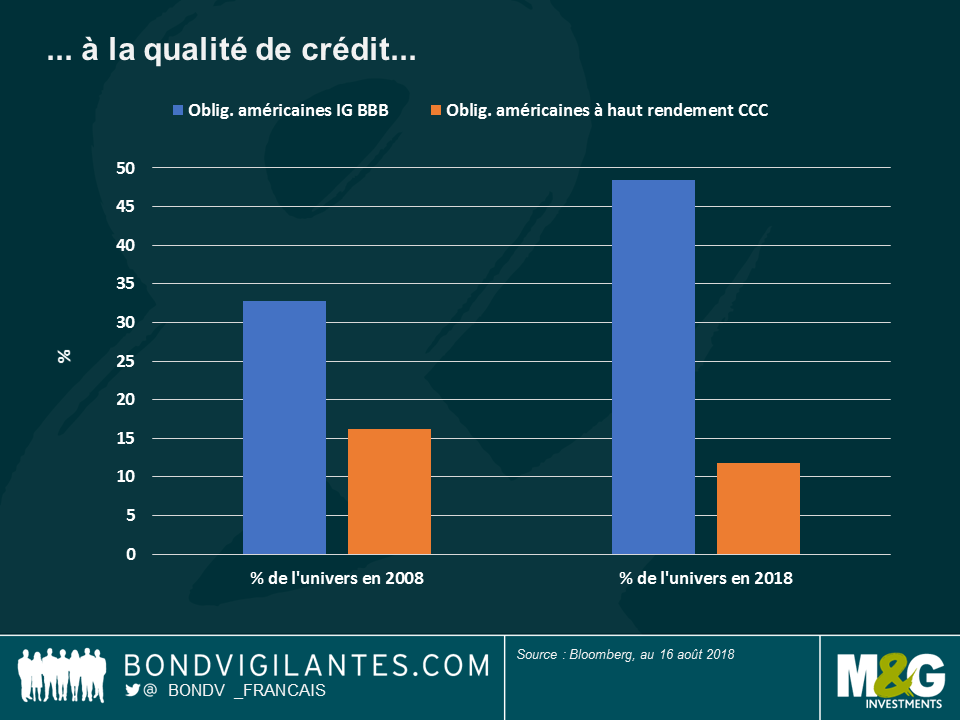

D’importants changements dans la qualité du crédit expliquent également le resserrement de ce spread. Selon le graphique ci-après, la notation de crédit la plus faible affectée aux titres IG, à savoir BBB, représentait 33 % de la classe d’actifs il y a 10 ans, tandis qu’elle compte aujourd’hui pour 48 %. À l’inverse, la notation CCC, la plus faible du segment à haut rendement, représente aujourd’hui 11,8 % de l’univers des obligations américaines à haut rendement, contre 16,2 % en 2008.

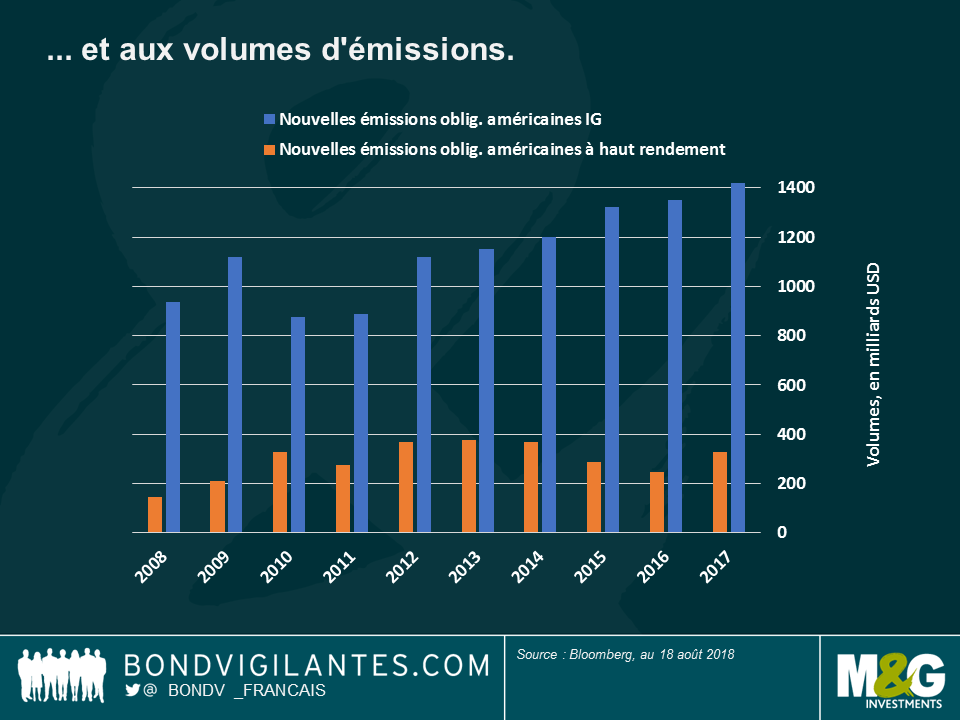

Outre la hausse des risques de taux et de qualité de crédit, les investisseurs en obligations IG sont également confrontés à des facteurs techniques difficiles. Le troisième graphique montre en effet que les volumes d’émissions d’obligations Investment Grade ont gonflé durant ces dix dernières années alors que les entreprises se sont précipitées sur le marché, attirées par des taux extrêmement bas. Parallèlement, les émissions d’obligations à haut rendement sont restées stables, voire ont diminué, la classe d’actifs ayant été pénalisée par un certain nombre d’événements défavorables tels que l’effondrement des cours pétroliers fin 2014 (le secteur énergétique représente près de 15 % de l’univers des obligations américaines à haut rendement).

Ces éléments ne cherchent pas à remettre en cause la quête de rendement qui a eu lieu lors d’un plan de relance monétaire sans précédent. Mais nous espérons avoir montré qu’une simple comparaison des spreads des obligations IG et à haut rendement ces dix dernières années n’est pas représentative. Après tout, le diable est dans les détails. Les spreads du haut rendement sont relativement plus serrés que les spreads IG car la qualité de crédit de la classe d’actifs s’est améliorée, le risque de taux d’intérêt est resté sensiblement le même et les facteurs techniques n’ont pas engendré de turbulences significatives.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes