La Suisse a atteint la limite inférieure basse de ses taux d’intérêt. D’autres banques centrales vont-elles la suivre ?

Il est certes trop tôt pour comprendre pleinement l’impact du COVID-19 sur les économies à travers la planète, mais une chose est sûre : le coup porté à l’activité économique va être énorme à court terme dans la mesure où des pans entiers de l’économie ont purement et simplement été mis à l’arrêt. Ayant fait l’expérience le mois dernier de l’une des correction les plus sévères de l’histoire, les marchés financiers ont repris un peu confiance. Les investisseurs ont salué les réponses énergiques et coordonnées apportées par les responsables politiques à travers le monde. Les grandes banques centrales ont musclé leurs programmes, utilisant l’ensemble de leurs outils non conventionnels pour faire en sorte que les marchés continuent de fonctionner. La semaine dernière, la Fed est allée au-delà de tout ce qu’une banque centrale avait pu réaliser auparavant. Elle a en effet ouvert son univers de titres à l’achat pour y inclure des fonds indiciels cotés en bourse (ETF) investis en obligations à haut rendement élevé, ainsi que des « anges déchus ». Cela va sans doute rassurer les investisseurs en obligations à haut rendement et redonner des couleurs au segment de notation BBB du marché « investment grade ».

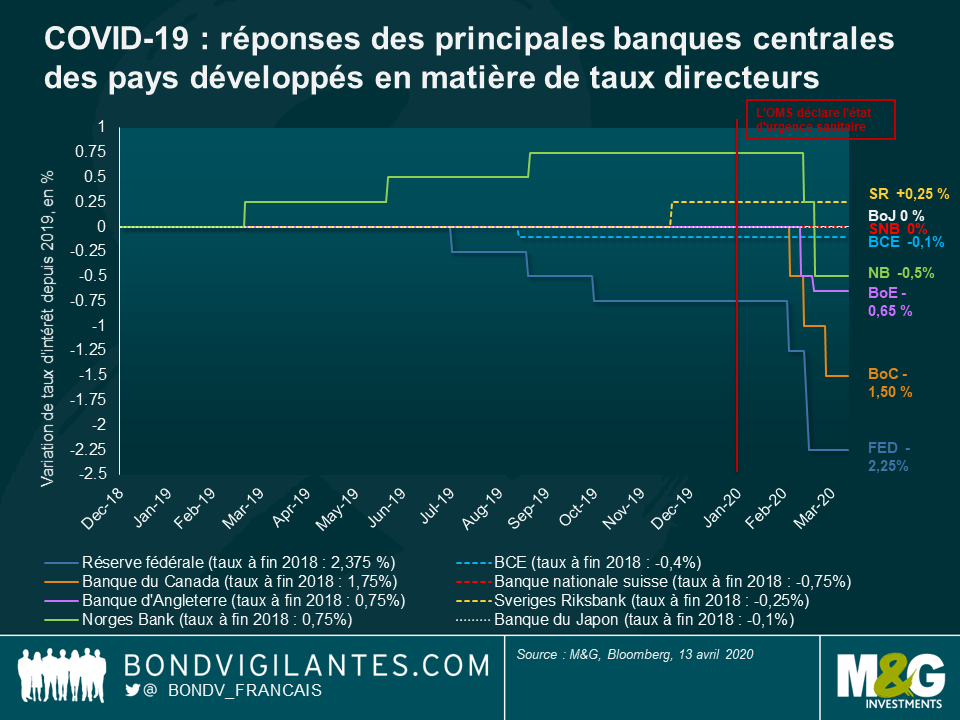

Nous avons également assisté à une réponse monétaire conventionnelle des banquiers centraux sous la forme de baisse de taux directeurs. Mais il est intéressant de noter que ces actions ont été très différentes dans les pays développés. Nous pouvons constater dans les faits deux types de réponses : celle apportée dans les zones économiques à taux positifs d’une part, et celle où prévalent des taux directeurs nuls ou négatifs d’autre part. Le graphique ci-dessous présente l’évolution des taux directeurs de huit banques centrales depuis le début de 2019. Alors que de fortes baisses de taux ont rapidement été décidées lorsque le virus a commencé à se propager aux régions dotées de taux d’intérêt positifs, les banques centrales des zones à taux nuls ou négatifs (lignes pointillées) se sont abstenues de toute nouvelle réduction. Cette divergence est apparue alors que l’ensemble de ces pays doivent se préparer à de graves récessions économiques.

Parmi les nations ayant refusé d’abaisser ses taux, la Suisse figure parmi les pays les plus durement touchés par le virus, son taux d’infection par habitant dépassant même celui de l’Italie. Le taux directeur de la communauté helvétique est fixé à -0,75 %, soit le niveau le plus bas à l’échelle de la planète. Pendant longtemps, la Banque nationale suisse (BNS) avait l’habitude d’intervenir dans le sillage de la BCE afin de maintenir le taux de change EUR/CHF au sein d’une fourchette étroite. Ce point est important étant donné que les deux tiers des exportations suisses sont destinées à l’UE. Toutefois, en septembre 2019, la BNS a modifié sa stratégie. Alors que la BCE avait abaissé ses taux à cette date, la BNS ne lui a pas emboîté le pas, alors même qu’elle annonçait lors de la même réunion réduire de moitié ses prévisions de croissance, de 1,5 % à 0,75 %. Cette réunion a peut-être marqué un virage dans la stratégie de la BNS, celle-ci reconnaissant implicitement que les effets secondaires des taux négatifs, qui fragilisent les profits des banques et le système de retraites, avaient commencé à l’emporter sur les avantages.

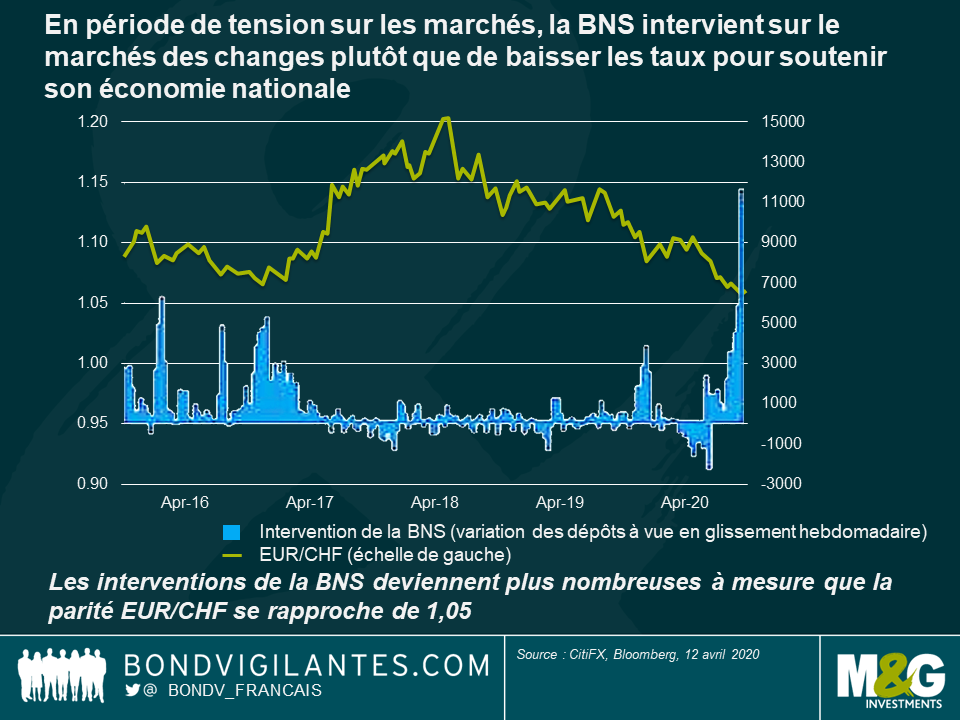

Son nouveau refus de réduire les taux le mois dernier, alors que le pays venait de basculer dans un confinement complet, vient confirmer que la BSN n’est plus disposée à accepter l’idée d’un taux directeur fortement négatif. Pour compenser l’absence d’intervention sur les taux, nous avons assisté à de nouvelles mesures monétaires non traditionnelles de la part de la Banque nationale suisse. Ces mesures ont pris la forme d’un système de paliers (« tiering ») plus agressif pour les dépôts visant à soutenir les banques (les banques bénéficient actuellement d’une exemption d’intérêts négatifs pour leurs dépôts à la BSN allant jusqu’à 30 fois leurs réserves minimales obligatoires !), ainsi que des interventions sur le marché des changes destinées à empêcher la parité EUR/CHF de tomber en dessous de 1,05.

L’exemple de la Banque nationale suisse est certainement le plus extrême, mais cette institution n’est pas la seule à remettre en question les taux négatifs. En décembre 2019, la Riksbank (banque centrale de Suède) avait ainsi remonté son taux de prise en pension de 25 pb en le ramenant à 0,0 %, alors que ses projections en matière d’inflation pour les trois prochaines années faisaient état au même moment de niveaux inférieurs à l’objectif de 2 %. Et il y a seulement quelques jours, en pleine crise du coronavirus, le président de la Fed Jerome Powell déclarait à des journalistes que les taux directeurs négatifs avaient peu de chance de constituer une réponse monétaire efficace pour les États-Unis.

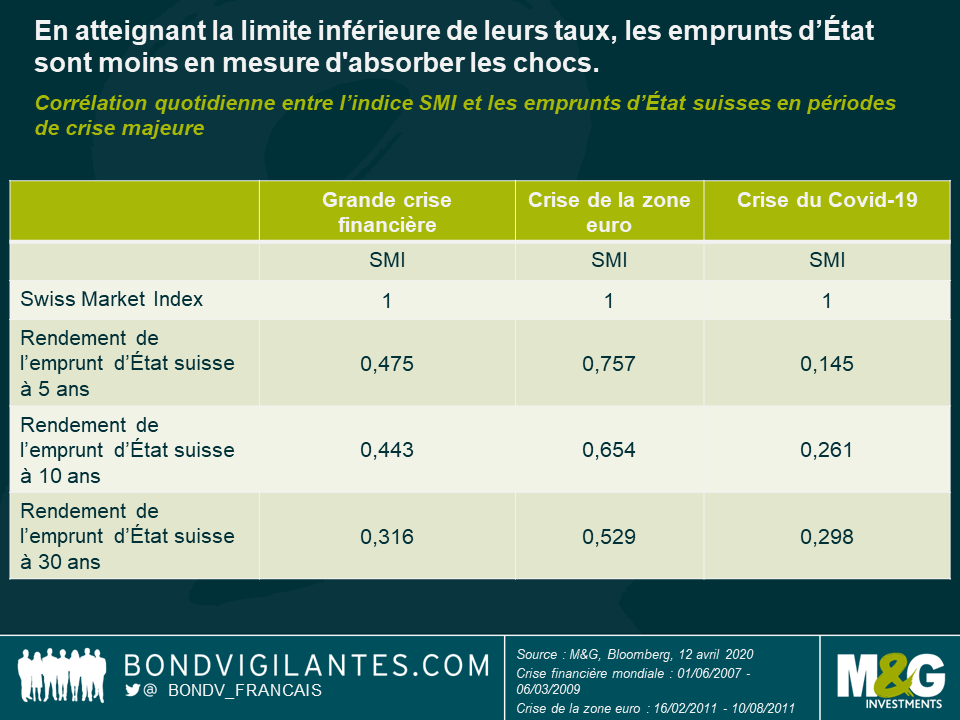

Poussons la logique un peu plus loin. S’il est vrai que nous sommes proches de, ou dans certains cas avons atteint, la limite inférieure en matière de taux d’intérêt, cela a des conséquences importantes pour les portefeuilles obligataires. Comme la marge de manœuvre pour abaisser encore les taux est désormais limitée, la capacité des actifs « sans risque » à jouer un rôle d’amortisseur en période de retournement économique a été drastiquement réduite. Le tableau ci-dessous montre par exemple que la corrélation entre l’indice du marché des actions suisses (SMI) et le rendement des emprunts d’État helvètes a été nettement plus basse au cours de la correction liée au COVID-19 par rapport aux précédentes crises.

Il est probable que nous nous rendions compte un jour que cette crise sanitaire aura permis de dévoiler les limites des politiques monétaires conventionnelles. Peut-être sommes-nous tout simplement en train d’assister à la première grave crise économique pour laquelle les grandes banques centrales du monde développé, en l’absence d’inflation, refusent de baisser leur taux.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes