L’assouplissement quantitatif (« QE ») devient mondial

Contrairement aux pays développés, les marchés émergents n’ont historiquement pas été capables d’utiliser la politique monétaire pour stimuler leurs économies pendant les crises. Ils ont généralement dû remonter leurs taux pour limiter les sorties de capitaux et défendre leur monnaie respective, rendant ainsi la reprise économique plus difficile.

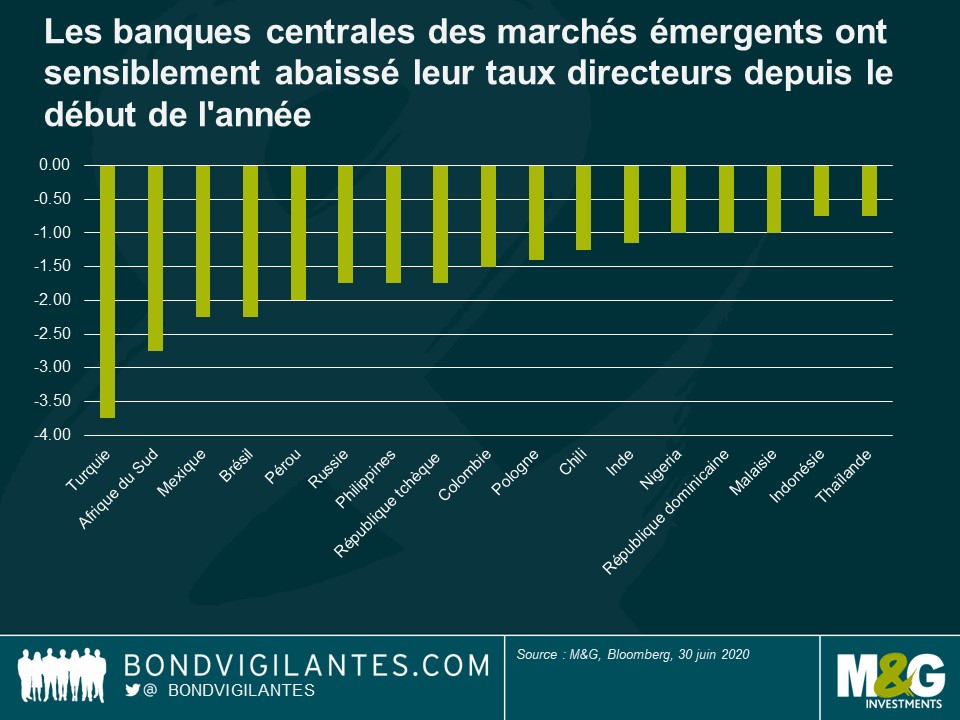

C’est pourquoi il a été particulièrement intéressant d’observer les mesures qu’ils ont prises au cours de la crise du Covid-19 qui vient de balayer le monde. La plupart des banques centrales émergentes ont assoupli leur politique monétaire en abaissant leurs taux directeurs, certaines intervenant de façon très agressive (voir graphique ci-dessous), et je pense qu’elles disposent encore d’une marge pour en faire davantage. Cette évolution est très positive et sera utile pour soutenir l’activité économique au cours de cette période difficile. Ces baisses de taux sont en particulier à saluer car le financement en monnaie locale est progressivement devenu prépondérant dans de nombreux pays émergents qui avaient jusque-là l’habitude d’émettre de la dette essentiellement libellée en devises étrangères, le Brésil constituant à ce titre un bon exemple. Alors que de nombreuses monnaies émergentes avaient violemment corrigé au cours de la première phase de la crise, la plupart se sont fortement redressées depuis, et ce malgré ces réductions de taux directeurs. L’une des principales raisons ayant rendu ce rebond possible est la faible inflation à laquelle nous avons récemment assisté dans la plupart des pays émergents. En outre, les anticipations tablent sur une inflation qui devrait rester faible dans un avenir proche, la demande s’étant effondrée à cause de la pandémie. De même, la mesure de la Fed qui a baissé ses taux à des niveaux proches de zéro s’est avérée particulièrement utile.

Même si cela a entraîné une chute des taux d’intérêt dans les pays émergents vers des niveaux historiquement bas, moins efficaces pour défendre les devises locales, l’écart de taux entre les pays émergents et les économies développées demeure important, la plupart des rendements réels émergents étant toujours en territoire positif (contrairement à ceux des marchés développés). De mon point de vue, les marchés émergents restent donc un segment de marché dans lequel les investisseurs à la recherche de rendement devraient être en mesure d’en trouver.

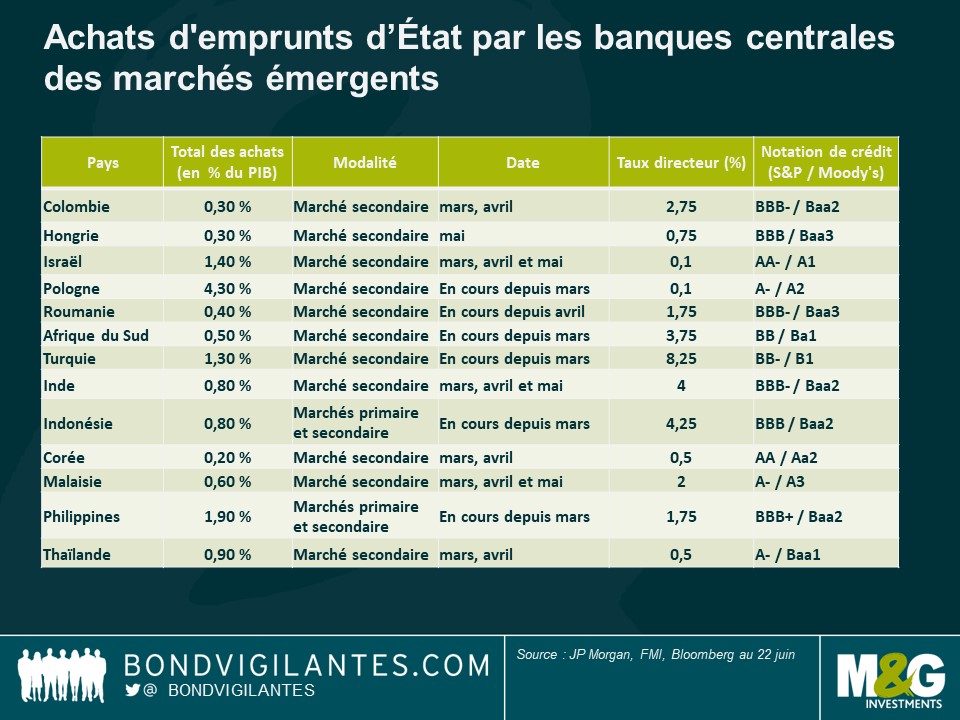

Point peut-être encore plus surprenant : plusieurs banques centrales émergentes se sont récemment lancées dans l’achat d’emprunts d’État, c’est-à-dire dans des « assouplissements quantitatifs » (QE). Cet outil était jusqu’à présent l’apanage des grandes banques centrales des marchés développés (voir le graphique ci-dessous pour plus de détails). Comme on peut s’y attendre, la taille de ces achats reste sensiblement inférieure à celle des marchés développés, et ressort dans la plupart des cas inférieure à 2 % du PIB. La taille des bilans des banques centrales émergentes reste faible comparée à celle des pays développés. Et celles présentant les plus gros bilans sont généralement les institutions disposant de grandes réserves de change plutôt que des emprunts d’État locaux. Une autre différence importante réside dans le fait que les banques centrales émergentes sont généralement loin d’avoir atteint la borne zéro en matière de taux directeurs, et la plupart d’entre elles ne devraient pas être en mesure de le faire. Cela soulève la question de l’efficacité relative des QE dans la mesure où l’arsenal de mesures monétaires classiques n’est pas encore épuisé.

À ce jour, la plupart des banques centrales émergentes ont procédé à un QE en achetant des emprunts d’État sur le marché secondaire, par opposition au marché primaire. Si certains affirment que le résultat final est quasiment identique, les achats sur le marché secondaire peuvent contribuer à dissiper les craintes que les banques centrales émergentes financent directement les déficits des États. Ces achats peuvent plutôt être considérés comme des opérations visant à fournir des liquidités et un soutien au marché en période de stress.

La majorité de ces pays qui se sont engagés dans un QE bénéficient d’une qualité de crédit relativement élevée (la plupart d’entre eux figurant en catégorie « investment grade ») et ont développé leurs marchés locaux, gagnant ainsi en crédibilité dans leur capacité à élaborer une politique budgétaire et monétaire. Les mesures prises par certains pays, comme par exemple l’Afrique du Sud ou la Turquie, qui se sont également engagés dans des achats d’actifs mais qui souffraient déjà d’un certain manque de crédibilité et suscitaient des doutes quant à l’indépendance de leur banque centrale, pourraient à long terme soulever encore plus de questions chez les investisseurs.

En tenant compte de la nature inédite de la crise actuelle, ces mesures de relance ont efficacement soutenu les marchés locaux, et le QE pourrait constituer un outil important à court terme pour aider à financer les déficits budgétaires croissants résultant de la crise. Toutefois, en fin de compte, le QE peut être considéré comme une forme de planche à billets. Cela pourrait devenir problématique à plus long terme si les investisseurs venaient à considérer que les pays utilisent cet outil pour contourner la discipline budgétaire, ce qui pourrait entraîner des sorties importantes des marchés locaux en cas de perte de confiance. Ces sorties alimenteraient à leur tour la dépréciation potentielle de leurs monnaies et l’inflation importée. Le ralentissement des achats d’actifs depuis mars dans la plupart des pays, sous l’effet d’une stabilisation des marchés et d’un redressement des prix des actifs, constitue un signal positif ; tout comme le fait que les pays émergents aient pu émettre des montants importants de dette locale au cours des deux derniers mois. Toutefois, la facilité avec laquelle il sera possible de faire marche arrière reste une question ouverte, et l’historique des marchés développés en matière de réduction progressive de QE ne constitue pas un précédent particulièrement encourageant.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes