Le haut rendement dans le krach du Covid – un positionnement risqué ? Oui, mais potentiellement très rémunérateur

1.Quelle a été l’évolution du marché à haut rendement le mois dernier ?

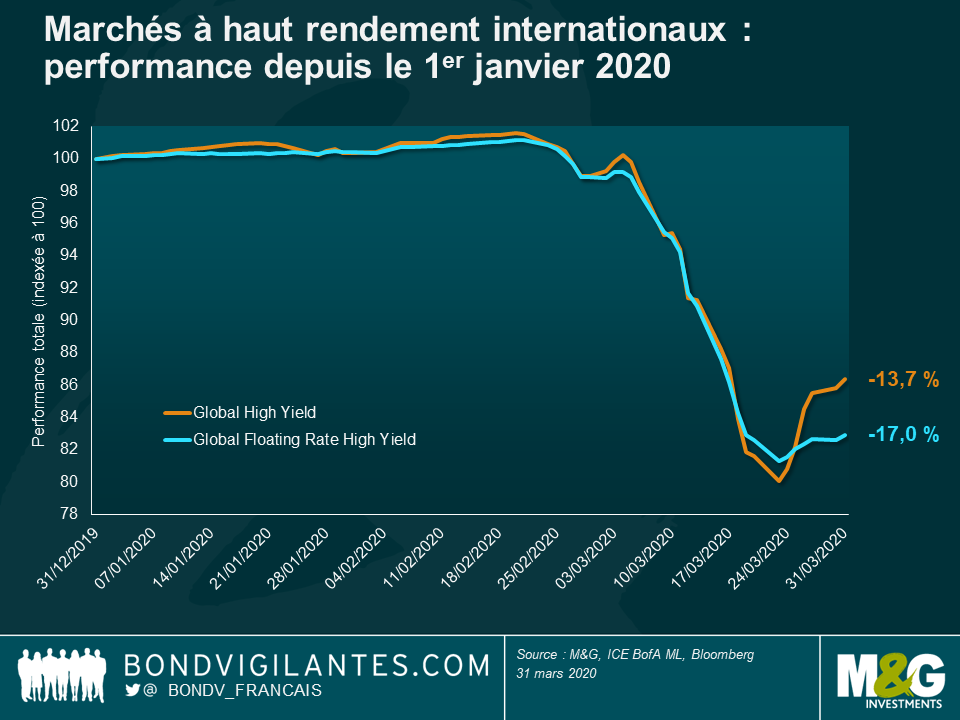

Après un mois de février morose, le marché à haut rendement international a chuté de 12,7 %, ramenant ainsi sa performance sur l’ensemble du 1er trimestre à -13,7 %. Pour replacer cette performance dans son contexte, il s’agit des seconds mois et trimestre les plus défavorables depuis 1998. Seuls les mois d’octobre 2008 et 4ème trimestre 2008 ont subi une baisse encore plus prononcée.

2. Cela peut-il être pire ?

Selon moi, oui, mais dans des proportions très limitées. Historiquement, les spreads ont déjà été plus élevés (jusqu’à plus de 2 000 points de base (pb) au lendemain de la faillite de Lehman – voir le graphique ci-dessous) et ils oscillent actuellement à un peu moins de 1 000 pb. Je n’ai aucune idée du moment où se situe le point bas de ce cycle de marché spécifique. C’était peut-être il y a quelques jours, ça pourrait être dans quelques mois, mais certaines choses me laissent à penser que la situation ne devrait pas trop s’aggraver :

- les mesures mises en œuvre ont été rapides et radicales, tant en termes de soutien aux marchés que de coup de pouce budgétaire direct aux entreprises et aux ménages. Souvenez-vous, la dernière fois que les spreads avaient atteint plus de 2 000 pb, c’était avant que les États-Unis n’adoptent la loi sur le Troubled Asset Relief Program.

- Cette crise a une cause précise et devrait donc avoir une fin précise – une fois que les taux d’infection se seront considérablement atténués et que la vie aura retrouvé un semblant de normalité, le monde ira à nouveau de l’avant. Bien sûr, il va y avoir des conséquences économiques durables, mais elles ne seront pas éternelles et, compte tenu des efforts des responsables politiques, je ne pense pas que nous soyons en présence d’une crise existentielle pour les marchés à haut rendement.

3. Y aura-t-il davantage de défauts ?

Sans aucun doute. Les taux de défaut au niveau mondial se situaient jusque-là à moins de 5 % environ pour les émetteurs à haut rendement. Il ne fait aucun doute que de plus en plus d’entreprises vont désormais restructurer leurs dettes et, dans certains cas, déposer leur bilan et faire faillite. Je voudrais faire deux remarques à ce sujet :

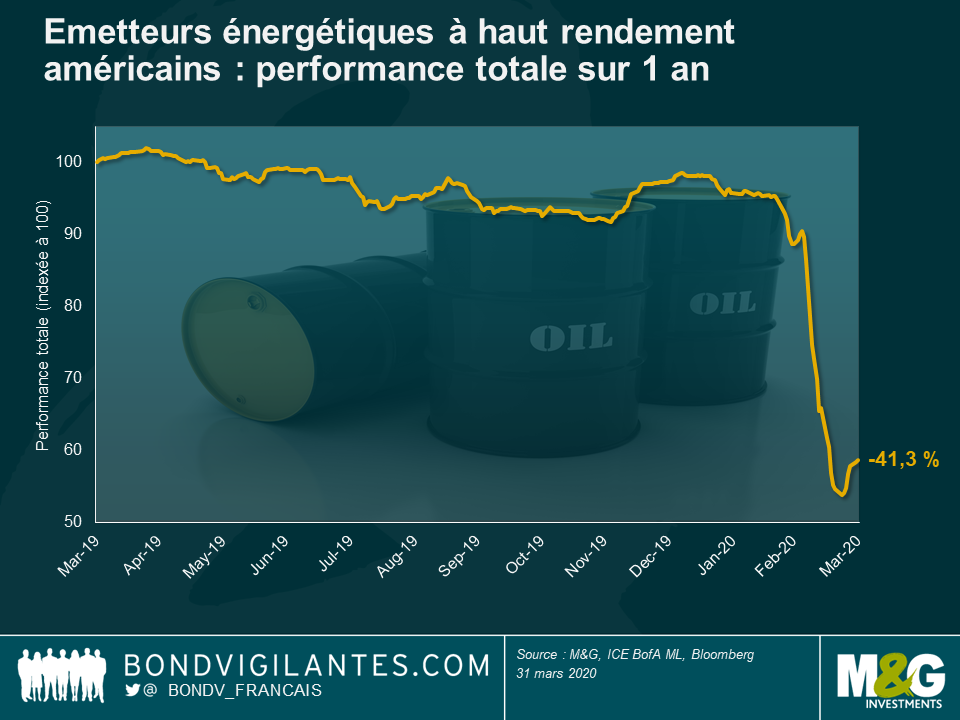

- Il va y avoir une très grande dispersion des défauts entre les secteurs. Il ne fait guère de doute que nous allons assister à une augmentation très importante des défauts dans le secteur de l’énergie compte tenu des récentes mesures de l’OPEP et de l’effondrement du prix du pétrole qui en a découlé. En effet, plus tôt dans la journée, un émetteur à haut rendement, Whiting Petroleum, s’est placé sous la protection du chapitre 11 de la loi sur les faillites. Les obligations de la société se négocient à 5 % de leur valeur nominale, ce qui implique une perte pour les détenteurs des obligations d’environ 95 %. Il y en aura d’autres et le marché a déjà commencé à l’intégrer dans les cours (voir le graphique relatif aux obligations des émetteurs américains du secteur de l’énergie – une perte de près de 50 % entres les points les plus haut et bas). Les autres secteurs qui apparaissent particulièrement vulnérables sont ceux des transports, de la distribution non alimentaire, de l’automobile, des industries de base et de la consommation cyclique. A l’inverse, les distributeurs alimentaires, les entreprises d’emballage, les groupes de technologie/médias/télécommunications, les entreprises pharmaceutiques et les opérateurs du secteur de la santé (tous des acteurs importants du marché haut rendement) vont subir un impact relativement limité sur leurs activités, voire une progression.

- Les défauts ne sont pas toujours synonymes d’une destruction définitive du capital investi. Une entreprise peut faire défaut sur sa dette à court terme, mais si les détenteurs d’obligations reçoivent des actions en conséquence et que l’entreprise est par ailleurs viable à long terme, une restructuration dans cette situation peut alors souvent être la stratégie optimale pour recouvrer des pertes. C’est là où une expertise en matière de dette « distressed » comptera vraiment.

4. Les défauts vont donc augmenter, mais quelles sont les anticipations en matière de taux de défaut ?

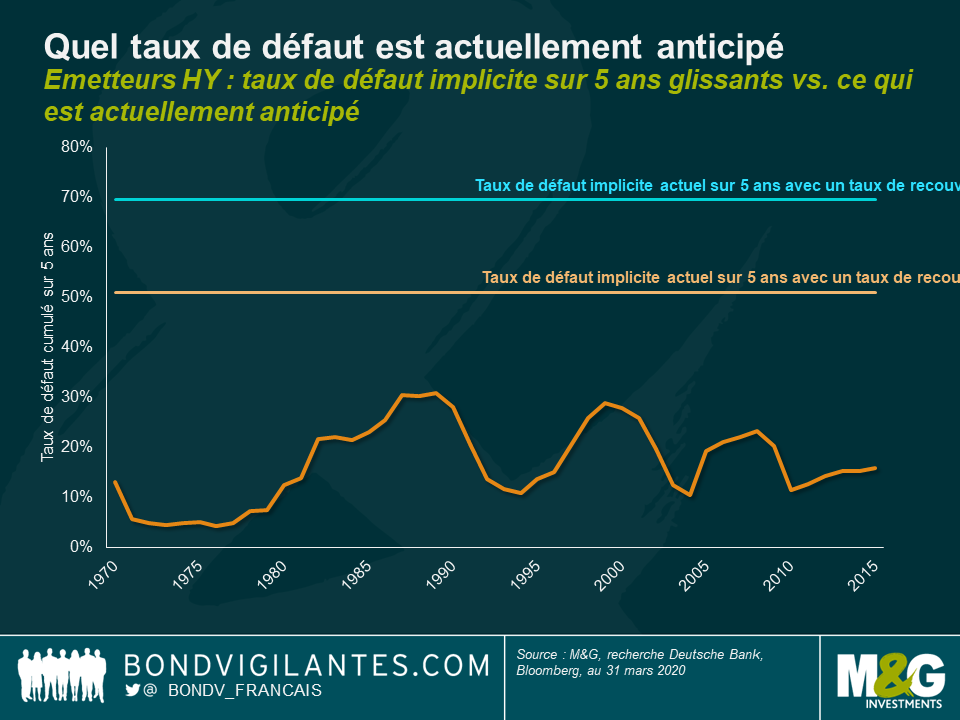

Une grande partie des mauvaises nouvelles est déjà intégrée dans les spreads, voire même plus. Si l’on examine le graphique ci-dessous, on constate qu’un taux de défaut cumulé sur 5 ans d’un peu plus de 50 % est désormais anticipé sur le marché (en présupposant un taux de recouvrement de 40 %). Pour les investisseurs axés sur la dette garantie de 1er rang (par exemple, les prêts senior et les obligations à taux variable), le taux de défaut implicite intégré dans les spreads est encore plus pessimiste à un peu moins de 70 % sur 5 ans (en présupposant un taux de recouvrement de 60 %). Comme nous pouvons le voir ci-dessous, le pic des taux de défaut sur 5 ans a historiquement été de 31 %. Je dirais que le marché anticipe déjà un scénario très extrême et douloureux en matière de taux défaut. Bien sûr, les porteurs d’obligations vont subir de pertes, mais j’ai du mal à entrevoir des pertes de cette ampleur. En conséquence, je pense que les valorisations du haut rendement apparaissent actuellement bon marché.

5. Quel est le potentiel haussier pour les investisseurs ?

Dans l’immédiat, je n’en ai aucune idée. Le marché demeure extrêmement volatil et assez peu liquide. Nous pourrions bien observer plus de pertes que de gains à court terme. Toutefois, sur un horizon à moyen et long terme (par exemple, de deux ans), les performances potentielles pourraient être importantes. Là encore, et bien que le passé ne préjuge pas nécessairement de l’avenir, le graphique ci-dessous présente les performances du marché à haut rendement international au cours des deux années ayant fait suite à une baisse trimestrielle d’au moins 4 %. Ces performances ont non seulement toujours été positives au cours des 20 dernières années, mais elles ont également été supérieures à 20 % à l’issue des 6 dernières baisses de ce type. Ce n’est pas non plus inconcevable à l’heure actuelle. Si, par exemple, le marché affiche un spread de 1 000 pb et que, dans 2 ans, ce dernier se soit normalisé à environ 400 pb (un niveau conforme au passé plus récent), avec une « spread duration » de 4 ans, cela signifierait une plus-value potentielle de 24 %. Donc, en conclusion, un segment du haut rendement certainement pas exempt de risque, pénalisé par la volatilité et des défauts, mais aussi potentiellement très rémunérateur.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes