Francia: un cocktail tossico di crescita debole, scarsa competitività e inasprimento fiscale.

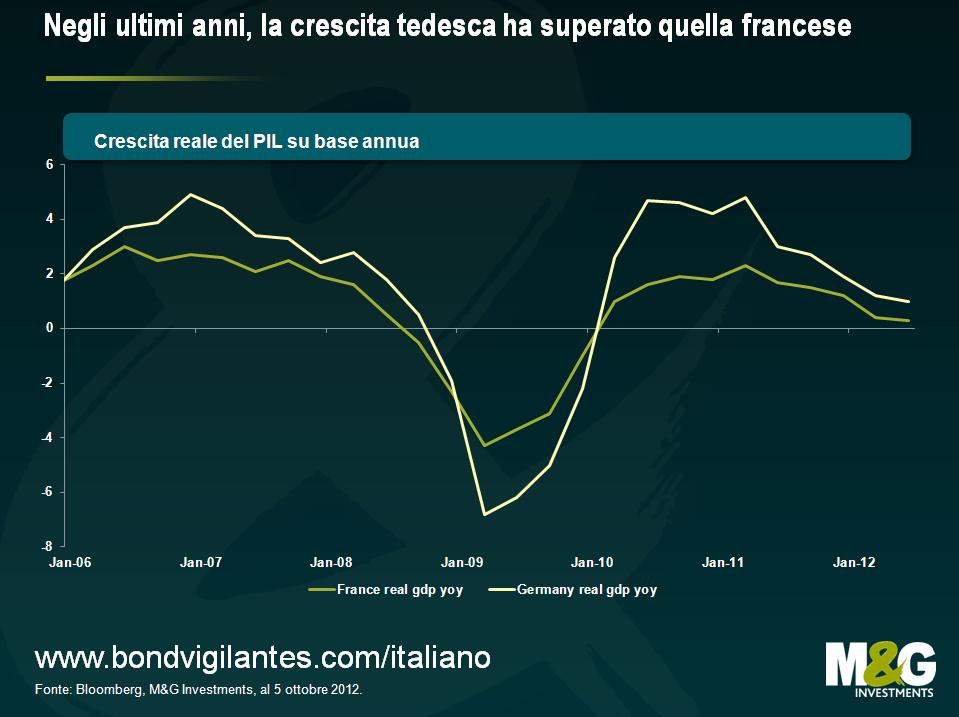

Dall’inizio del 2011, la crescita economica francese è stata molto deludente, scendendo da un tasso annuo del 2,5% scarso allo 0,3% nel secondo trimestre del 2012. Naturalmente, l’intera eurozona ha vissuto una fase di debolezza, ma la crescita francese è rimasta al di sotto di quella dei Paesi “forti” dell’Unione Europea. Nello stesso periodo il PIL tedesco è aumentato almeno del 2% in ogni trimestre salvo negli ultimi due nei quali si è attestato all’1%. L’indice PMI per Settembre mostra ancor più ampia divergenza, con una flessione più accentuata della Francia sia nell’attività manifatturiera che nei servizi, contro un rafforzamento della Germania.

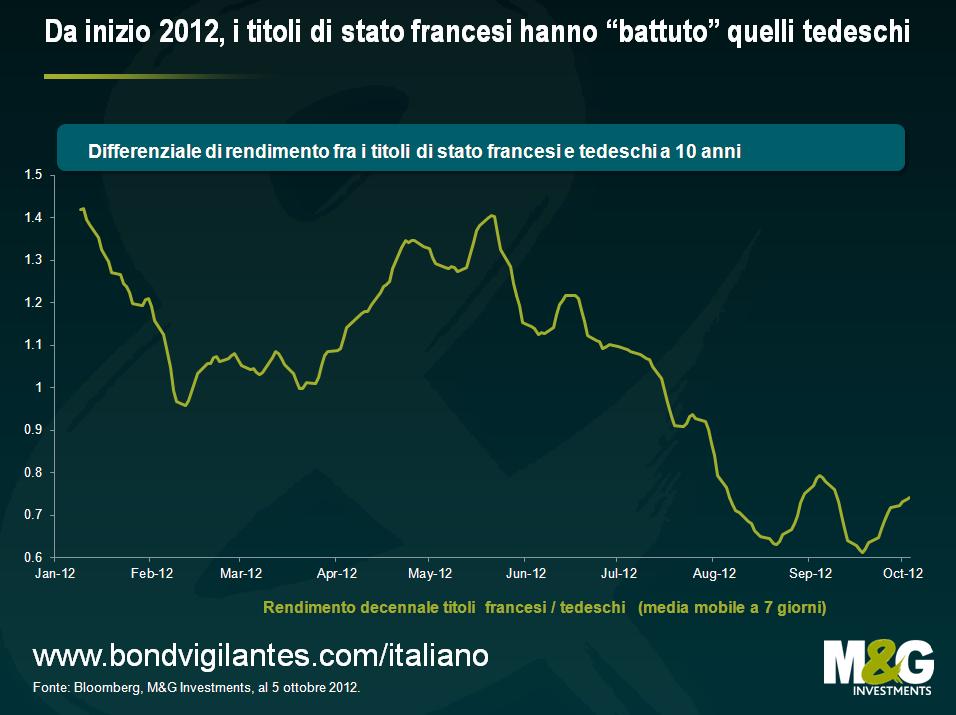

Certo, potrebbe anche andare peggio: Grecia, Portogallo, Spagna e Irlanda presentano una crescita molto più limitata e forse, fattore ancora più preoccupante, tassi di disoccupazione più elevati. In Spagna, la disoccupazione è salita nel complesso dall’8% del 2007 al 25% di oggi, con quella giovanile che supera addirittura il 50%. La disoccupazione totale francese invece si attesta invece “solo” al 10,3%. L’altra grande differenza è che i mercati obbligazionari considerano la Francia parte dei paesi forti dell’Euro, non di quelli periferici. Se si osservano i tassi dei CDS a 5 anni (il costo in punti base per assicurare il debito sovrano contro il rischio di default), la Francia è scambiata a 110 bps/anno, rispetto all’ Irlanda a 300 bps, l’Italia a 325 bps e la Spagna a 370 bps. E sebbene vi sia ancora una notevole differenza con i CDS tedeschi a 54 bps, da maggio lo spread fra il debito sovrano tedesco e quello francese si è significativamente ridotto, passando da oltre l’1,4% allo 0,75%. Tale contrazione riflette in parte la percezione di un minore rischio di default/frattura dell’Eurozona a seguito della dichiarazione del Presidente Draghi, che ha affermato la BCE avrebbe adottato qualunque misura necessaria per salvare l’Euro, anche l’acquisto di titoli sovrani a breve scadenza dei Paesi in difficoltà. Tuttavia questo relativo miglioramento ha coinciso con l’elezione a maggio di François Hollande, primo Presidente francese di sinistra in due decenni.

Hollande è stato eletto sulla base di un inasprimento fiscale per i piu’ ricchi, e un impegno a mettere un tetto al deficit di bilancio della Francia. Pertanto, il Disegno di Legge Finanziaria (PLF) per il 2013 varato la settimana scorsa non ha sorpreso il popolo: esso prevede infatti un giro di vite costituito per un terzo dalle imposte sui redditi delle famiglie, un terzo da un incremento dell’imposizione fiscale sulle società e un terzo da tagli alla spesa pubblica. Goldman Sachs stima che il prelievo fiscale salirà dal 44,9% al 46,3% del PIL. Ma anche questa stretta relativamente energica della politica fiscale (e le proiezioni si basano su una crescita del PIL più elevata di quanto molti ritengano possibile, specialmente alla luce dello stesso inasprimento fiscale e del clima di austerità) non impedisce un aumento del rapporto debito/PIL a oltre il 90% nel 2013. Occorre notare che il 90% è il livello che, secondo Rogoff e Reinhart, pregiudica la capacità di crescita di un’economia. Tuttavia, se l’austerità fiscale “funzionera’”, la Francia dovrebbe avviarsi al pareggio di bilancio entro 3 o 4 anni.

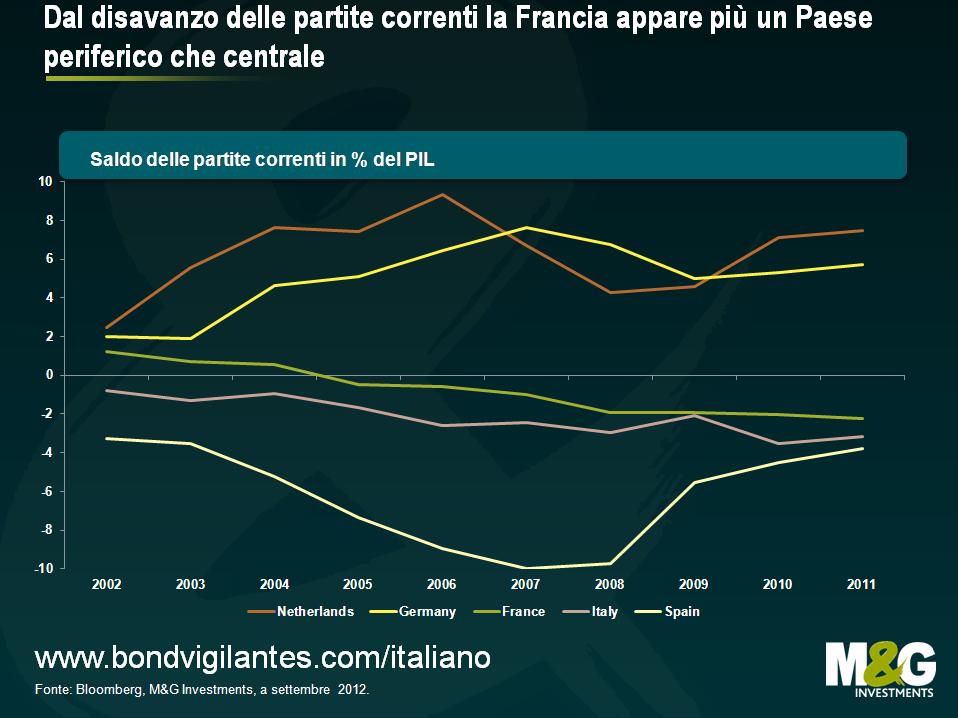

Ma torniamo alla capacità della paese di crescere e uscire dal buco fiscale. La competitività resta preoccupante. La Francia registra ancora un forte disavanzo delle partite correnti, assomigliando più alla Spagna o all’Italia che a Paesi chiave come la Germania o l’Olanda (anche se il deficit non è così grave come quello del Regno Unito, pari al 5,4%, il motivo principale per cui riteniamo molto sopravvalutata la sterlina).

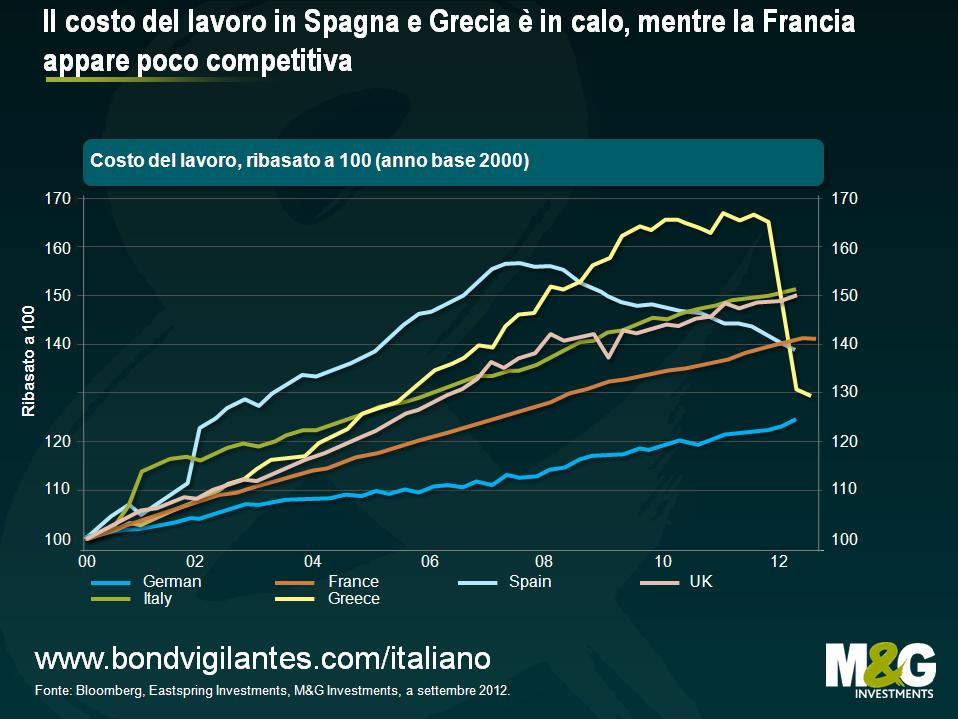

In un modello economico classico, un Paese con un deficit delle partite correnti come questo svaluterebbe la valuta per stimolare le esportazioni. La moneta unica dell’Eurozona però non permette di farlo, così si dovrà procedere invece ad una svalutazione interna. Fin dalla creazione della moneta unica, l’economia tedesca ha sempre battuto il mercato grazie alle esportazioni. E non è un caso: dopo il crollo della Cortina di Ferro, le aziende tedesche si sono accordate con i sindacati (una sorta di neo-corporativismo nel quale governo, imprese e lavoratori sono partner sociali di un medesimo contesto capitalista) sull’adozione di limitazioni salariali che hanno permesso alle industrie manifatturiere di non cercare manodopera più a buon mercato a est. Ciò significa che nei 12 anni dalla creazione della moneta unica, in Germania il costo del lavoro è cresciuto in misura inferiore al 25%. In Grecia è invece aumentato del 65%, in Spagna del 55% e in Francia del 40%. I costi della manodopera in Francia sono quindi aumentati più del 15% rispetto a quelli tedeschi, implicando una significativa erosione della competitività relativa nel cuore dell’Europa.

È chiaro che la “svalutazione interna” si sta verificando in Grecia e in Spagna, dove il costo del lavoro è sceso drasticamente e la disoccupazione è salita alle stelle. Non dico che ciò sia positivo: mentre nel medio periodo tale svalutazione stimolera’ le esportazioni perché le aziende delocalizzano nelle regioni a minor costo, nel breve termine questa strategia potrebbe fermare la crescita di Spagna e Grecia tanto da rivelarsi una medicina che uccide il paziente. Tuttavia, se esistono capitali da investire in impianti, macchinari e risorse umane in Europa, una volta svanite le incertezze, questi capitali andranno in Francia o in una Spagna dall’economia ristrutturata in cui i costi sono più bassi?

Una politica di forte austerità gridata ai quattro venti non sembra in grado di generare grandi risultati – basti guardare il Regno Unito dove sono stati portati a termine meno del 10% dei tagli alla spesa pubblica programmati dalla coalizione di governo, eppure l’impatto psicologico sull’economia si è rivelato pesante, tanto che da quando è cominciata la crisi del credito il Regno Unito ha sottoperformato non solo gli USA (che hanno portato avanti una politica di stimolo fiscale nel buon vecchio stile keynesiano) ma anche l’Eurozona, da molti considerata un’area disastrata dal punto di vista economico, sebbene nel periodo considerato abbia sovraperformato il medesimo Regno Unito del 2% circa del PIL (e presenti altresì un più basso rapporto debito/PIL , tenendo conto del dato regionale complessivo).

Le prospettive della Francia sotto il profilo fiscale sono fosche: crescere (o andare in default) è sempre stato il metodo più sicuro per ridurre l’indebitamento dello stato, e perfino un tasso di crescita reale annuo del 2% (ottimisticamente previsto dal governo a partire dal 2014) non determina una significativa riduzione del rapporto debito/PIL; certamente un livello del 40% – 50% di norma associato a un economia a tripla A sembra molto lontano. Forse, la forte riduzione dei rendimenti dei titoli di stato francesi rispetto a quelli tedeschi, che godono (per il momento) del rating AAA, si è ormai esaurita. Per la Francia, si profilano ancora all’orizzonte numerosi rischi economici e sociali: non dimentichiamo che anche il premier spagnolo Rajoy è stato eletto in base a un programma di consolidamento fiscale, ma ci è voluto meno di un anno perché gli elettori cambiassero idea in proposito.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes