Bundesbank: niente deflazione in vista. Davvero?

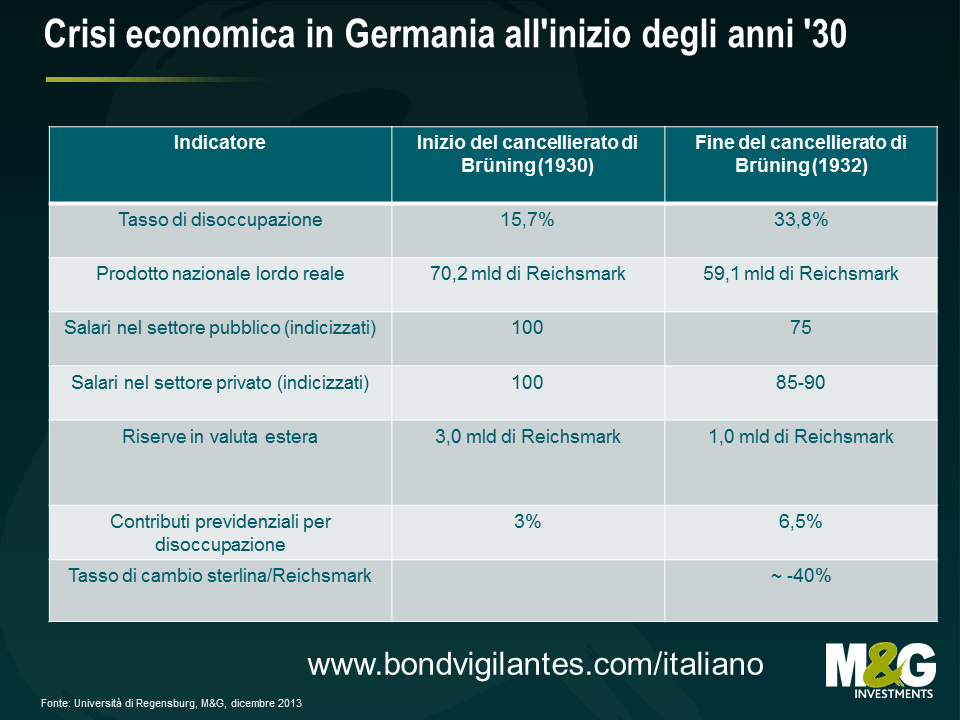

L’altro giorno mi sono imbattuto in un articolo in cui la Bundesbank coglie l’occasione delle festività per chiedersi se tutti questi saldi natalizi siano destinati a diventare un fenomeno permanente per l’Eurozona. “Niente deflazione in vista” (in tedesco) conclude che difficilmente l’Eurozona vedrà un calo continuato dei prezzi (ossia una deflazione). La Bundesbank non manca però di rilevare qualche analogia tra oggi e gli anni ’30, ovvero l’ultimo periodo di deflazione in Germania, attribuendo la tendenza disinflazionistica attuale nell’Eurozona all’austerità imposta alle economie periferiche. Colpisce come questa argomentazione offra l’opportunità di fare qualche confronto storico. All’inizio degli anni ’30 del secolo scorso, le politiche restrittive del cancelliere Brüning (adottate con decreti di emergenza), in risposta alla crisi economica globale e alla carenza di competitività percepita dei prodotti tedeschi, comprendevano pesanti tagli salariali e di posti di lavoro nel settore pubblico, riduzione delle pensioni e delle indennità, oltre a un aumento delle imposte sui redditi. Queste politiche segnarono un periodo di grave declino economico e deflazione, destinato ad avere conseguenze storiche di ampia portata.

Tuttavia, la Bundesbank sembra confortata dal fatto che le esperienze deflazionistiche nella periferia non sono paragonabili per entità a quella della Germania degli anni ’30, né sufficienti a trascinare l’intera Eurozona in una spirale deflazionistica, almeno finora. La banca centrale tedesca si aspetta che le misure di austerità produrranno presto gli effetti positivi sperati sulla competitività economica dei Paesi periferici, ripagando gli sforzi con il ritorno a una modesta espansione dell’economia nel 2014 e nel 2015. Sebbene gli alti tassi di disoccupazione nell’Eurozona, soprattutto in periferia, siano destinati a frenare ancora qualsiasi pressione inflativa, l’articolo conclude che la ripartenza dell’attività economica riuscirà ad arginare le spinte al ribasso sul costo della vita. In altre parole, il peggio è passato ed è per questo che non c’è nessuna deflazione in vista. Sebastian Galy di SoGen sottolinea criticamente che la Bundesbank basa gran parte della sua analisi sul presupposto di una forte correlazione positiva tra la crescita e l’inflazione, che storicamente non è sempre stata evidente e non sembra compatibile con la tendenza di disinfloccupazione che sta emergendo negli Stati Uniti.

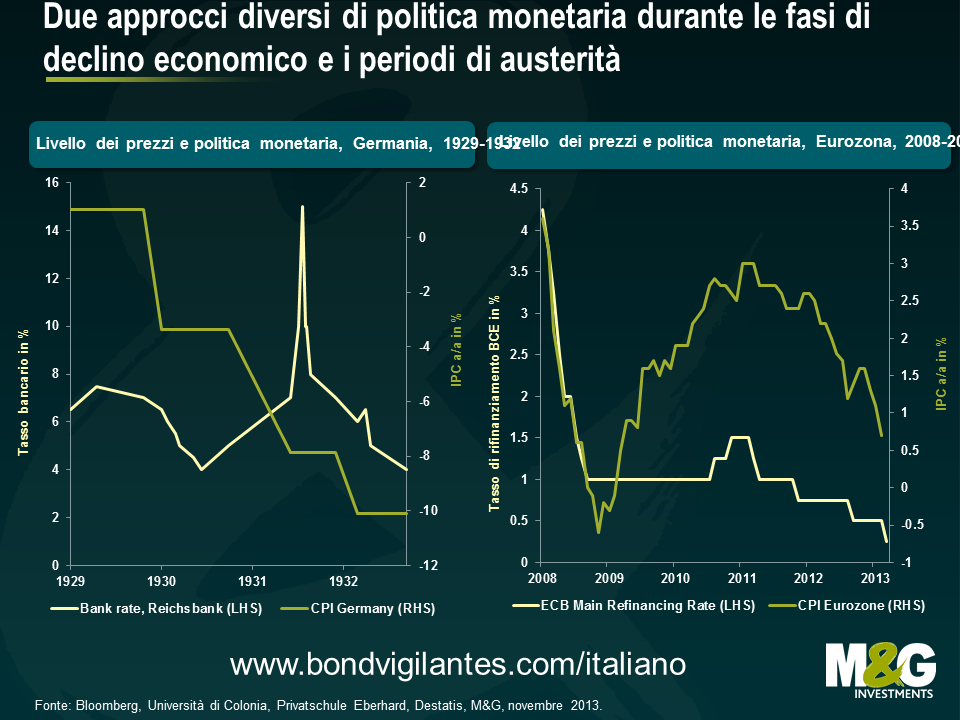

La Bundesbank considera peraltro il rischio di deflazione limitato all’Eurozona, dato che la risposta di politica monetaria della BCE è molto diversa da quella adottata negli anni ’30. Allora, la svolta dell’economia in senso negativo fu aggravata dalla politica monetaria messa in campo dalla Reichsbank. Come mostra il grafico qui sotto, il livello molto alto dei tassi d’interesse mantenuto dalla banca centrale portò a costi di finanziamento insostenibili nell’economia reale, comprimendo ancora di più l’espansione del credito. I motivi sottesi a questo approccio erano certamente molto complessi, ma senza addentrarsi troppo in un dibattito accademico, sembra possibile che lo spazio di manovra tedesco sia stato limitato dal Piano Young e che lo shock di iperinflazione degli anni ’20 avesse creato una barriera psicologica all’allentamento della politica monetaria. L’articolo della Bundesbank sottolinea che la risposta monetaria odierna della BCE è molto diversa. L’attuale tasso di rifinanziamento storicamente basso, pari a solo lo 0,25%, riflette l’approccio di politica monetaria decisamente espansivo di Francoforte in reazione alla crisi dell’Eurozona e fornisce quindi un altro puntello alla stabilità dei prezzi, riducendo il rischio di deflazione.

Credo però che la Bundesbank non tenga abbastanza conto della psicologia della deflazione. Gli autori accennano al concetto di aspettative di inflazione e al relativo impatto sui comportamenti di consumo (se ti aspetti che i prezzi scendano, rimanderai gli acquisti esercitando un’ulteriore pressione al ribasso sui prezzi), ma non entrano molto nel dettaglio. Come è emerso dall’ultimo Sondaggio M&G YouGov sulle aspettative di inflazione, tali aspettative erano ancora ben ancorate in novembre, ma in una tendenza al declino in tutta Europa, e sarà interessante vedere come cambieranno alla luce dei dati recenti, che hanno evidenziato un declino dei salari reali nel terzo trimestre non solo nei Paesi periferici, ma anche per i lavoratori tedeschi – per la prima volta dal 2009. Questo fenomeno è certamente una tendenza sorprendente, se non preoccupante, per quanto riguarda sia la disinflazione, sia degli sforzi di riequilibrio dell’Eurozona.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes